L'investisseur a peu à se mettre sous la dent dans le créneau plus marginal des marchés internationaux aux économies naissantes.

Au Canada, seuls Franklin Templeton et Fidelity Investments offrent des fonds communs de marchés frontières gérés activement.

Leurs gestionnaires s'efforcent de se distinguer des indices en sélectionnant des entreprises bien positionnées et bien gérées qui se négocient à bon prix, afin de diminuer le risque propre à ces marchés et surtout de profiter de l'essor de l'économie locale.

Leur principal handicap reste toutefois leurs frais de gestion élevés : 2,94 % pour le Fonds Catégorie de sociétés de marchés frontaliers Templeton (de série A) et 2,59 % pour le Fonds Fidelity Marchés frontières (de série A).

Trois FNB offerts aux États-Unis

Les fonds négociés en Bourse constituent l'option souvent désignée pour investir à l'international à prix modique, tout en étant diversifiés.

Il n'existe aucun FNB canadien des marchés frontières, mais Morningstar Canada répertorie trois FNB aux États-Unis : iShares MSCI Frontier 100 ETF (FM, 28,36 $US), Guggenheim Frontier Markets ETF (FRN, 13,05 $US) et Global X Next Emerging & Frontier ETF (EMFM, 20,97 $US).

Dans tous les cas, il faut bien analyser ce que l'on achète. On évite ainsi les mauvaises surprises.

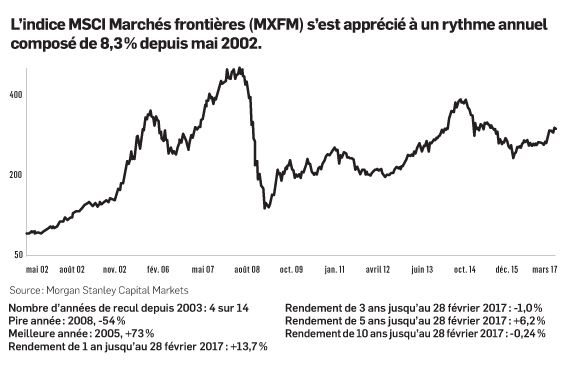

Lancé en septembre 2015, le iShares MSCI Frontier 100 ETF investit dans les plus imposants titres de l'indice de référence Morgan Stanley Capital Frontier Markets(MXFM).

Sa taille de 768 millions de dollars en fait le plus important des trois FNB, si bien qu'il se négocie mieux, avec un volume quotidien moyen de 143 000 parts au cours des 20 derniers jours.

L'écart entre le cours acheteur et le cours vendeur («bid/ask spread») n'est que de 0,02 %, ce qui est un avantage pour qui veut l'acheter ou le revendre à un prix donné, explique Ling Zhang, analyste des fonds négociés en Bourse chez Financière Banque Nationale.

Cet écart est le plus petit des trois FNB, ce qui compense ses frais de gestion de 0,79 %, les plus élevés des trois fonds négociés en Bourse.

Puisque ce FNB reproduit un indice qui ordonne les entreprises en fonction de leur valeur boursière, il est moins diversifié que l'on pourrait le croire.

Ainsi, le Koweït compte pour 21 % de la valeur du FNB, tandis que le secteur de la finance représente la moitié du fonds.

Indices changeants

Dans ces marchés, il faut aussi tolérer les changements fréquents des pays représentés dans les indices, ce qui, du coup, modifie la composition des fonds qui les calquent.

Ainsi, le Pakistan qui compte pour 11 % du FNB sortira en mai de l'indice des marchés frontières de Morgan Stanley, tandis que l'Argentine sera éjectée un an plus tard. Les réformes internes de ces deux pays leur permettent de se hisserà l'indice des marchés émergents, explique Mme Zhang.

Créé en 2008, le Guggenheim Frontier Markets ETF prélève de son côté des frais plus modiques de 0,70 %, mais sa taille plus modeste (79 M$) fait que l'écart entre le cours acheteur et le cours vendeur est plus élevé à 0,66 %. Le volume moyen de parts négociées quotidiennement a été de 82 000, au cours des 20 dernières séances.

Ce FNB reproduit l'indice BNY Mellon Frontier Markets et peut investir dans des titres locaux et leurs certificats d'actions (American ou Global Depositary Receipts) inscrits à une Bourse développée.

Le secteur financier constitue presque la moitié de ce FNB de 83 titres, suivi de l'énergie (10 %) et des télécommunications (10 %).

Le Koweït est encore une fois en tête avec un poids de 17 %, suivi de l'Argentine (12 %) et du Pakistan (12 %).

Indice Solactive

Le Global X Next Emerging & Frontier ETF, quant à lui, se colle à l'indice du même nom du fournisseur allemand Solactive.

Ce n'est pas un FNB pur des marchés frontières, puisque les trois quarts des titres proviennent des marchés émergents (Thaïlande, Indonésie et Mexique) et le quart de pays frontières tels que l'Argentine, la Papouasie-Nouvelle-Guinée et les Émirats arabes unis.

Il exclut les pays du BRIC (Brésil, Russie, Inde et Chine) et les pays les plus développés des marchés émergents, comme la Corée du Sud et Taïwan.

Les titres qui ont le plus d'actions en circulation libre ont le plus de poids dans l'indice Solactive de 213 titres.

De petite taille (19 M$), le FNB prélève les frais les plus modiques (0,58 %), mais l'écart entre le cours acheteur et le cours vendeur est le plus élevé (1,35 %) des trois fonds.

De plus, le fonds Global X offre le moins de diversification des trois FNB.

Depuis 2015, sa performance ressemble en effet à celle des marchés émergents 91 % du temps. Son taux de corrélation est de 73 % avec l'indice S&P/TSX et de 62 % avec le S&P 500, signale l'analyste.

Il existe aussi plusieurs FNB de pays uniques aux États-Unis, mais seuls les investisseurs les plus aguerris ayant un degré de conviction très élevé concernant les perspectives d'un pays en particulier devraient s'y aventurer, prévient Mme Zhang.