Partout sur la planète, les consommateurs, les entreprises et les gouvernements se sont habitués depuis de nombreuses années à voir continuellement baisser les taux d'intérêt. Cela a permis de limiter les frais d'intérêt malgré une forte augmentation de l'endettement du secteur privé et du secteur public. Toutefois, l'inflation s'est accrue près des niveaux ciblés par les banques centrales, et la Réserve fédérale (Fed) semble véritablement décidée à resserrer sa politique monétaire, si bien que les agents économiques doivent maintenant se préparer à composer avec une remontée graduelle des taux d'intérêt.

Après avoir attendu un an entre la première et la deuxième hausse de ses taux directeurs, la Réserve fédérale a augmenté la cadence en procédant à une deuxième hausse trimestrielle consécutive, à la mi-mars. Beaucoup d'investisseurs ont été rassurés par le fait que les dirigeants de la Fed n'aient pas signalé un resserrement monétaire plus rapide au cours des prochains trimestres. À notre avis, deux hausses des taux directeurs en l'espace de trois mois représentent toutefois un signal clair que les hésitations de l'an dernier appartiennent au passé et que la Fed est maintenant véritablement en mode de resserrement. Après avoir augmenté leurs taux directeurs de seulement 0,25 % en 2015 et en 2016, les autorités monétaires américaines semblent ainsi maintenant se diriger vers des hausses annuelles de 0,75 % en 2017 et en 2018.

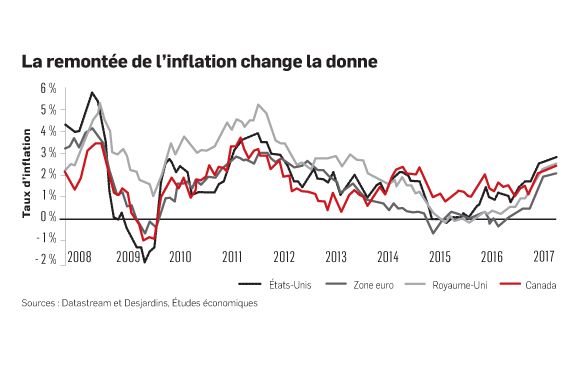

La Fed est la seule grande banque centrale à avoir amorcé un cycle de resserrement monétaire, mais plusieurs autres, particulièrement en Europe, ont récemment adopté un discours plus positif. Cela reflète des signaux encourageants pour les économies avancées et, surtout, le fait que la faiblesse persistante de l'inflation a fait place à une progression des prix beaucoup plus près des niveaux ciblés par les banques centrales. Cette remontée de l'inflation provient surtout du rebond des prix de l'essence et non de véritables pressions inflationnistes internes. Malgré cela, il était beaucoup plus facile pour les banques centrales de maintenir des politiques monétaires ultra-accommodantes lorsque l'inflation évoluait significativement en dessous de leurs cibles. La nécessité de toujours stimuler davantage l'économie est beaucoup moins présente dans le contexte actuel.

Le Canada ne sera pas épargné

Au Canada aussi, les dernières statistiques économiques sont encourageantes et le taux d'inflation est repassé légèrement au-dessus de 2 %. Malgré cela, tout indique que la Banque du Canada sera très patiente avant d'imiter la Fed en augmentant à son tour ses taux directeurs. Nous ne prévoyons ainsi aucun changement à la politique monétaire canadienne avant la mi-2018, ce qui laisse entrevoir une stabilité des taux d'intérêt variables et de très court terme. Les taux canadiens de plus long terme sont toutefois influencés par d'autres facteurs et tendent à suivre de près l'évolution des taux américains. Le taux des obligations canadiennes fédérales de cinq ans a ainsi plus que doublé par rapport au niveau très bas observé l'été dernier.

Alors que la remontée des taux d'intérêt internationaux devrait se poursuivre au cours des prochains trimestres, l'impact devrait commencer à se faire sentir davantage sur l'ensemble des taux d'intérêt canadiens de moyennes et de longues échéances. La bonne nouvelle est que tout indique que cette hausse des taux d'intérêt se fera de façon graduelle et assez limitée. Les emprunteurs canadiens devraient tout de même réaliser dès aujourd'hui que le vent a tourné et prendre conscience que le poids de l'endettement risque de devenir un peu plus lourd à porter au cours des prochaines années.

EXPERT INVITÉ

Mathieu D'Anjou, CFA, est économiste principal aux Études économiques du Mouvement Desjardins.