[Photo: 123rf]

Grâce à ses bonnes habitudes d'épargne, notre lectrice n'a pas à craindre de manquer d'argent à la retraite. Cette discipline est-elle suffisante pour s'offrir le luxe de voyager deux fois par an et de participer activement à la scène culturelle montréalaise ?

La situation

À 48 ans, notre lectrice se trouve dans une situation financière saine. Elle n'a aucune dette, détient 288 000 $ dans un compte REER et 98 000 $ dans un CELI et des comptes non enregistrés. Son salaire annuel est de 75 000 $ et elle touche en plus un boni annuel de 2 500 $ qu'elle investit dans son REER à la fin de l'année. Chaque mois, elle épargne 925 $.

Son objectif ?

Prendre sa retraite dans 15 ans et ensuite «profiter de la vie». Ce qui veut dire pour elle voyager deux fois par année (en Europe et dans le sud), aller régulièrement au cinéma et voir des spectacles.

Ayant vendu sa résidence après son divorce, elle se demande, entre autres choses, si elle ne devrait pas inscrire l'acquisition d'un immeuble à revenu à son plan de match.

À lire aussi:

Pourrai-je voyager pour 15 000$ par année à la retraite?

50 000$ par année: combien faut-il dans le REER?

Ces parents de 4 enfants auront-ils une retraite confortable?

Invalide depuis 15 ans, quelle sera ma retraite?

Un plan béton pour une retraite forcée

La réponse

Bonne nouvelle ! Notre lectrice est sur la bonne voie.

En ce moment, son coût de vie est de 3 300 $ par mois (après avoir tenu compte de l'impôt et de son épargne mensuelle de 925 $). En continuant d'épargner les sommes actuelles, elle pourra maintenir son style de vie à la retraite, estime Sylvie Ouellet, planificatrice financière chez RBC Banque Royale. La planification est faite pour une personne célibataire, car Madame est divorcée depuis trois ans.

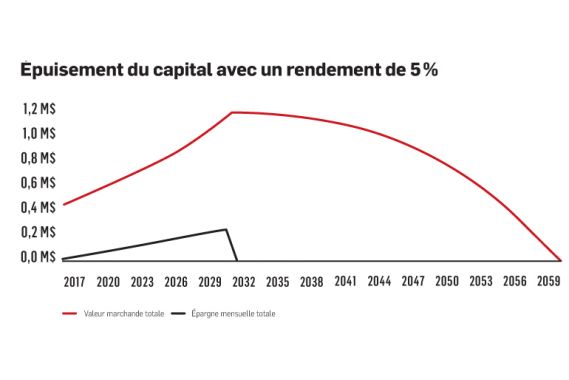

Si son portefeuille lui procure un rendement annuel composé de 6 %, elle devrait pouvoir compter sur l'équivalent indexé d'un revenu net de 3 900 $ par mois en puisant dans ses épargnes et en encaissant les prestations du Régime de rentes du Québec (RRQ) et de la pension de la Sécurité de la vieillesse. Si le rendement est de 5 %, le revenu net mensuel serait de 3 300 $ et suffirait pour maintenir le train de vie.

Le scénario postule que l'espérance de vie est de 90 ans. La rente du Régime de rentes du Québec (RRQ), pour sa part, serait demandée à 63 ans.

Si elle est sur la bonne voie, notre lectrice doit tout de même surveiller de près son budget, insiste Mme Ouellet. Tout changement à sa situation conjugale ou à son train de vie forcera une révision des hypothèses.

Acheter un plex ?

Acheter un immeuble à revenu est-il une bonne idée ? Malheureusement, il n'y a pas de réponse «toute faite». Ça dépendra de l'immeuble que l'on songe à acheter, du plan financier et des imprévus, répond la planificatrice.

En théorie, acheter un immeuble «rentable» peut être une bonne idée. Si notre lectrice joue bien ses cartes, les revenus de loyer et l'appréciation de l'immeuble remplaceront les rendements des placements qu'auraient générés les montants alloués à la mise de fonds.

Ceci étant dit, plusieurs éléments doivent être pris en compte avant de faire le saut. Il faudra analyser la rentabilité de l'immeuble et s'assurer que les revenus générés excèdent suffisamment les dépenses encourues, poursuit Mme Ouellet. Le montant de la mise de fonds et les coûts initiaux influeront aussi sur le plan financier. Les risques doivent être compris et acceptés, prévient-elle. Parmi eux, celui de réparations urgentes, d'avoir un logement vacant ou un locataire mauvais payeur.

Au cas où notre lectrice ne l'aurait pas fait depuis son divorce, Mme Ouellet lui recommande de réviser son testament, la désignation des bénéficiaires, le mandat en cas d'inaptitude et la procuration. Cet exercice sera à refaire régulièrement, particulièrement si la situation matrimoniale de madame change dans le futur.

EXPERTE INVITÉE

Sylvie Ouellet est planificatrice financière chez RBC Banque Royale.