Les nouvelles données devraient convaincre la Réserve fédérale de maintenir sa décision de mettre sur pause ses hausses de taux directeurs. (Photo: 123RF)

EXPERT INVITÉ. Contre toute attente, l’économie américaine a fait preuve d’une grande vigueur ces derniers mois. Après avoir amorcé l’année avec une croissance de son PIB en rythme annualisé de 1,1% au premier trimestre, l’activité économique s’est emballée en bondissant à 2,1% pour les trois mois d’avril à juin, puis de 4,9% au cours du dernier trimestre. Et ce, alors qu’on s’attendait pourtant au printemps dernier à ce que le reste de l’année soit plus difficile pour l’économie américaine qui devait alors ralentir, voire entrer en récession. Comme au Canada où la croissance a stagné autour de 0% au cours des deux derniers trimestres.

Il apparaît clairement que la même politique de resserrement monétaire initiée par les banques centrales américaine et canadienne en mars 2022, qui ont relevé les taux d’intérêt une dizaine de fois pour atteindre 5% au Canada et dans une fourchette de 5,25-5,50% aux États-Unis, n’a pas eu le même effet de part et d’autre de nos frontières.

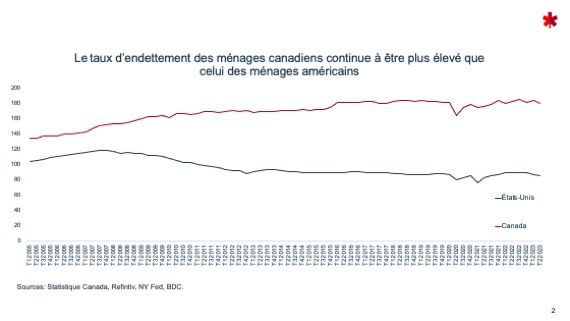

Comment expliquer ces deux faces d’une même médaille? Principalement par l’endettement des ménages qui est beaucoup moins élevé chez nos voisins du Sud. Le ratio d’endettement des ménages canadiens s’élève à 188%, comparativement à seulement 85% pour les familles américaines.

Les Américains ont donc plus d’argent à dépenser et la hausse des taux d’intérêt a ainsi eu moins de répercussions sur eux que sur les ménages plus fortement endettés au Canada. Les ménages américains sont d’autant moins sensibles aux hausses de taux d’intérêt alors que, contrairement aux ménages canadiens, une majorité d’entre eux profitent d’emprunts hypothécaires en prédominance à taux fixe (79%) et contractés pour une très longue période de 30 ans (70%) ou 15 ans (9%).

Au Canada en revanche, où environ les trois quarts de la dette des ménages est attribuable aux prêts hypothécaires, 45% de ces emprunts sont à taux fixes s’échelonnant sur une période de trois ans ou moins. Le fardeau de la hausse des taux d’intérêt est d’autant plus lourd au Canada que près d’un propriétaire sur deux (47%) aura renouvelé son hypothèque d’ici la fin de 2023, et que bon nombre de ménages qui avaient des prêts à taux variables en subissent déjà les conséquences depuis plusieurs mois.

Le soutien de l’Inflation Reduction Act

Voilà donc pourquoi les consommateurs américains auront grandement alimenté la croissance économique ces derniers mois, contrairement à la situation ici au pays. L’économie américaine a aussi reçu l’appui de l’Inflation Reduction Act, adopté en août 2022 par le gouvernement Biden, dont le bouquet de mesures et de généreux incitatifs fiscaux en faveur d’une économie plus verte doit entraîner des investissements massifs de près de 400 milliards de dollars américains d’ici 2032. La construction d’usines, notamment pour la production de véhicules électriques, de batteries, de bornes de recharge, de panneaux solaires ou d’éoliennes, apporte ainsi beaucoup d’eau au moulin de l’économie américaine.

Cet élan risque néanmoins de s’atténuer au cours des prochains mois. Le revenu disponible et le taux d’épargne des ménages sont en baisse et on note aussi un ralentissement dans la création d’emplois. Les consommateurs américains, malgré la folie des rabais du traditionnel Black Friday, devraient donc ralentir leur rythme de dépense. Les ventes au détail ont d’ailleurs finalement diminué de 0,1% en octobre, après plusieurs mois de fortes hausses mensuelles. L’indice de confiance des consommateurs de l’Université du Michigan continue même de baisser et est passé de 63,7 en octobre à 60,4 en novembre.

Ce ralentissement de dépenses des ménages américains devrait du même coup atténuer les pressions sur l’inflation qui, après avoir culminé à 9,1% en juin 2022, continue aussi de chuter. Elle s’établissait à 3,2% en octobre comparativement à 3,7% en septembre. En s’approchant ainsi de sa fourchette cible de 1 à 3%, ces nouvelles données devraient convaincre la Réserve fédérale de maintenir sa décision de mettre sur pause ses hausses de taux directeurs.

Abonnez-vous gratuitement aux infolettres de Les Affaires et suivez l’actualité économique et financière au Québec et à l’international, directement livrée dans votre boîte courriel.

Avec nos trois infolettres quotidiennes, envoyées le matin, le midi et le soir, restez au fait des soubresauts de la Bourse, des nouvelles du jour et retrouvez les billets d’opinion de nos experts invités qui soulèvent les enjeux qui préoccupent la communauté des affaires.