À la fin juillet, l’indice S&P 500 enregistrait un rendement depuis le début de l’année de quelque +20%. (Photo: 123RF)

En 2023, l’intelligence artificielle (IA) a propulsé la Bourse américaine à la une de l’actualité. Sept titres se sont particulièrement démarqués, faisant craindre une concentration des rendements. Qu’en pensent nos experts?

À la fin juillet, l’indice S&P 500 enregistrait un rendement depuis le début de l’année de quelque +20%. Cette performance a été alimentée par les gains exceptionnels (+64%) de sept sociétés: Apple (AAPL, 177,49$US), Microsoft (MSFT, 325,96$US), Amazon (AMZN, 137,46$US), Alphabet (GOOGL, 135,88$US), Nvidia (NVDA, 432,24$US), Meta Platforms (META, 304,20$US) et Tesla (TSLA, 271,84$US).

Le rendement des «sept magnifiques» («Magnificent 7»), comme elles ont été baptisées par le stratège de Bank of America, Michael Hartnett, serait gonflé, selon lui, par un excès de liquidités dans les marchés ces dernières années. Une bulle qui pourrait éclater si les taux d’intérêt demeurent élevés à long terme (voir encacré).

Mais tous ne sont pas de cet avis. «Après une année difficile en Bourse en 2022 alors que les taux ont grimpé violemment, les entreprises technologiques font beaucoup mieux cette année, car le risque de récession semble maintenant repoussé à 2024», remarque Sadiq Adatia, chef des placements à BMO Gestion mondiale d’actifs. Celui-ci entrevoyait, début septembre, une ultime hausse du taux directeur américain de 25 points de base, ce qui ne devrait pas avoir trop d’incidence, maintenant que ce dernier dépasse 5%.

Concentration sectorielle

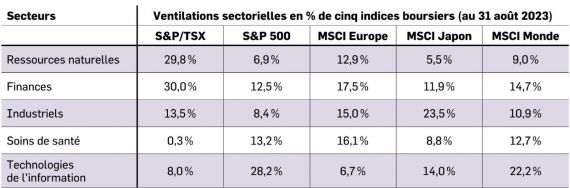

Ainsi, les rendements supérieurs du S&P 500 par rapport à la Bourse canadienne, notamment, se justifient lorsqu’on examine la ventilation sectorielle de ces indices (voir tableau). «La prédominance relative des technos dans l’indice S&P 500, par rapport aux autres indices boursiers, explique clairement sa surperformance depuis les trente dernières années», affirme Marc St-Pierre, gestionnaire de portefeuille, conférencier et coauteur du livre «Du porte-monnaie au portefeuille, 45 conseils pour mettre votre argent au travail». Par ailleurs, la Bourse américaine représente aujourd’hui près de 70% de l’indice MSCI Monde alors qu’à la fin de 1999, ce chiffre se situait à 49%.

Sources: Marc St-Pierre, MSCI et S&P Dow Jones Indices

Plusieurs remettent en question la surperformance de cette poignée de titres et craignent un retour du pendule. «À ce stade-ci du cycle économique, il serait probablement sage de réduire notre pondération dans les marchés américains en faveur des bourses étrangères», suggère Marc St-Pierre.

Si l’évaluation de l’indice S&P 500 n’est pas exagérée, compte tenu du potentiel de croissance de ces sociétés, il souligne que les titres des «sept magnifiques» sont évalués au-delà de leurs moyennes historiques. Cela contraste avec les titres japonais et européens, dont les évaluations sont inférieures à leurs moyennes historiques.

C’est aussi une question de diversification sectorielle. Le secteur des technologies de l’information représente plus de 28% de l’indice S&P 500 présentement. Comme le montre le tableau, ce chiffre est de 8% au Canada et de 6,7% en Europe. «Règle générale, la diversification sectorielle apporte de plus grands bénéfices qu’une diversification géographique. Toutefois, dans le cas des biens de consommation ou lorsque la réglementation locale joue un rôle important, l’effet géographique sera plus important», souligne Richard Guay, professeur titulaire en finance à l’ESG UQAM et ancien président de la Caisse de dépôt et placement du Québec. À des fins de diversification, on souhaite détenir tous les secteurs de l’économie, ajoute ce dernier.

L’intelligence artificielle à l’honneur

Mais revenons à nos sept magnifiques. Quel est leur poids dans l’indice lorsqu’on additionne leurs capitalisations boursières? Environ 28% de l’indice S&P 500. Faut-il le rappeler, à l’an 2000, Nortel Networks représentait à elle seule plus du tiers de l’indice boursier canadien S&P/TSX. «Dans le cas présent, je ne crois pas qu’il s’agisse de concentration sectorielle puisque ces sept entreprises œuvrent dans plusieurs secteurs de l’économie», souligne Sadiq Adatia.

Ainsi, Amazon et Tesla font partie du secteur de la consommation discrétionnaire alors qu’Alphabet et Meta entrent plutôt dans la catégorie des services de communication. Même si toutes ces entreprises offrent des services ou du matériel informatique ainsi que des logiciels, elles ont chacune leurs propres défis à relever.

Dans le cas de Meta, on peut penser à la protection des données et de la vie privée. Et que dire de la concurrence plus féroce sur le marché des voitures électriques à laquelle fait face Tesla? «Ces entreprises sont cependant toutes reliées au thème de l’IA. Microsoft avec ChatGPT, Tesla avec la conduite autonome, Nvidia avec ses processeurs et cartes graphiques, et même Meta avec le métavers et la réalité virtuelle», précise l’expert de BMO. L’engouement pour l’IA a donc joué un rôle déterminant dans l’envolée de ces sept sociétés par rapport aux 493 autres titres qui composent l’indice S&P 500. «L’IA est là pour rester. Elle change la donne pour les investisseurs», souligne Marc St-Pierre.

Autre matière à réflexion: l’embellie boursière en 2023, aux États-Unis, s’est faite sans l’aide du secteur bancaire. Une première, d’après Sadiq Adatia. Plusieurs nuages ont obscurci la situation de ces banques, comme la hausse du taux directeur et l’inversion de la courbe des taux d’intérêt, sans oublier la faillite de Silicon Valley Bank au printemps. «Vu la piètre performance des titres financiers par rapport à ces sept titres, il pourrait être intéressant d’acheter un indice équipondéré. On détiendra alors beaucoup moins de titres technologiques et cela pourrait offrir une meilleure protection à notre portefeuille en matière de rendements ajustés au risque», ajoute-t-il. On possède alors 0,2% de chacune des 500 sociétés qui composent l’indice, incluant nos sept magnifiques. En achetant un fonds négocié en Bourse (FNB) qui calque un indice équipondéré, cela sous-entend que le gestionnaire devra rééquilibrer les positions dans le portefeuille tous les trimestres. On vend des titres dont le prix a grimpé et on rachète ceux qui se sont dépréciés.

Il va sans dire qu’une telle stratégie serait beaucoup plus difficile à appliquer au Canada, car la 300e capitalisation boursière en importance du S&P/TSX est beaucoup moins liquide que la 500e aux États-Unis… «On doit aussi comprendre qu’en équipondérant un indice, on n’obtiendra pas du tout le même rendement que le marché», nuance Richard Guay.

Sadiq Adatia ne croit pas que les titres européens ou internationaux soient plus attrayants que ceux des États-Unis. «L’économie américaine demeure la locomotive qui tire vers l’avant bien des économies ailleurs dans le monde. Ses exportations et ses importations sont très dynamiques. Présentement, l’Europe ne va pas si bien et son inflation demeure élevée. La crise immobilière en Chine pourrait également avoir un effet de contagion sur les marchés émergents», observe-t-il. Certains pays, comme l’Inde et le Mexique, pourraient toutefois, selon lui, tirer leur épingle du jeu à long terme.

***

L’importance des taux d’intérêt

De nombreuses entreprises technologiques, un secteur qui connaît une croissance rapide ces dernières années, ne versent pas de dividendes. Elles jugent qu’il est plus rentable de réinvestir leurs profits dans des projets internes. Mais plus les taux d’intérêt grimpent, plus le rendement interne de ces projets devra être élevé puisque les investisseurs peuvent aujourd’hui obtenir un rendement supérieur à 5,25% en plaçant leur épargne dans des placements sur le marché monétaire. La capitalisation boursière ou valeur marchande des titres technologiques dépend donc beaucoup des bénéfices futurs qui sont en fait des projections d’analystes. Comme le rappelle Marc St-Pierre: «Si on compare les cours boursiers de deux titres d’un même secteur dont l’un verse des dividendes et l’autre non, celui qui ne paie pas de dividende sera beaucoup plus sensible aux mouvements des taux d’intérêt.»

Abonnez-vous à notre infolettre thématique:

Finances personnelles — Tous les vendredis

Inspirez-vous des conseils de nos experts en planification financière et de toutes les nouvelles pouvant affecter la gestion de votre patrimoine.