[Photo : Martin Flamand]

La valeur nette de votre maison ne devrait pas être le guichet automatique de votre train de vie trop élevé. Prudence !

Vous ne jurez désormais que par la marge de crédit hypothécaire (MCH) ? Après tout, n’est-elle pas la grande responsable qui se cache derrière votre nouvelle douche en céramique ? Et votre plus récent voyage à Bali ? Et si elle n’était qu’une façade (ou un imposteur, c’est selon) ? De grandes qualités, certes, mais derrière se camoufle un impératif besoin de discipline.

Des chiffres récents mis de l’avant par l’Agence de la consommation en matière financière du Canada (ACFC) donnent froid dans le dos. Au-delà de sa forte popularité — le nombre de ménages ayant une MCH a augmenté de 40 % depuis 2011 —, ce crédit « éternel » semble endormir le consommateur dans un confort relatif. C’est ainsi que 41 % de ces propriétaires ne font aucun paiement régulier pour rembourser le capital, alors qu’une proportion de 27 % ne paient que l’intérêt minimal exigible. Vous souhaitez comprendre ce qui se trame derrière la générosité des banques sans vouloir être endetté à perpétuité ? Lisez ce qui suit.

Petit prospectus de la MCH

L’ABC, d’abord. Vous êtes admissible à l’obtention d’une MCH lorsque vous bénéficiez d’une valeur nette réelle minimale de 20 % sur la valeur marchande de votre maison. Vous pourriez ainsi obtenir un emprunt maximal totalisant 80 % de la valeur marchande de votre propriété, évaluée à 300 000 dollars, à titre d’exemple. Si cette dernière est entièrement payée, vous obtiendrez, si souhaité, un crédit total disponible de 240 000 dollars. En revanche, la MCH ne peut représenter que 65 % de l’enveloppe maximale, soit une somme de 195 000 dollars, utilisable… à votre guise ! Vous aurez aussi la possibilité de financer le 15 % restant — soit 45 000 dollars — au moyen d’un prêt hypothécaire traditionnel.

« Comme elle est garantie par le bien immobilier résidentiel de l’emprunteur, la MCH est considérée comme un produit à faible risque et permet aux titulaires de bénéficier d’un taux d’intérêt avantageux », explique d’emblée Denis Doucet, directeur de la formation chez Multi-Prêts Hypothèques. Les émetteurs la vénèrent pour sa grande souplesse, puisque les emprunteurs ont la possibilité de rembourser uniquement les intérêts sur le solde impayé et d’éliminer le solde dû d’un claquement de doigts, sans pénalité pour remboursement anticipé.

Vous pouvez donc vous en servir comme bon vous semble, selon vos besoins, tant que vous respectez la limite de crédit autorisée. On parle d’un financement « ouvert », en ce sens qu’aucune date d’échéance n’est fixée pour son plein remboursement. Le montant du crédit renouvelable augmente automatiquement au fur et à mesure des paiements effectués et demeure disponible… tant que vous demeurez propriétaire de la maison.

« Elle est l’une des solutions à envisager pour consolider vos dettes, servir de levier à l’achat d’un second bien immobilier ou pour les travailleurs autonomes qui jonglent avec des revenus variables », résume Denis Doucet. Pour plusieurs, elle se veut aussi une solution attrayante au fonds d’urgence. « Les petits entrepreneurs peuvent s’en servir comme fonds de roulement, à coût moindre, dit-il, et y créer des sous-comptes pour isoler les emprunts admissibles à la déductibilité des intérêts. »

L’envers de la médaille

François Morency, planificateur financier pour la firme Aviso, remet l’utilité de la MCH en perspective. « Puisque les baby-boomers sont plusieurs à être désormais libres d’hypothèque, et en raison de facteurs démographiques tels que la baisse de la natalité, les banques ont dû s’adapter, explique-t-il. La MCH est l’occasion pour elles de continuer d’offrir des prêts hypothécaires malgré une baisse prévue de la demande. »

Est-ce que la MCH répond néanmoins aux besoins du détenteur ? « On lui fait miroiter le rêve américain », répond du tac au tac François Morency. Théoriquement, le baby-boomer libéré de paiements hypothécaires bénéficie d’un budget allégé. Or, la disponibilité en liquide de 195 000 dollars — l’exemple ci-haut — risque de le plonger dans les spirales de l’endettement. « En amour, l’adage dit “Loin des yeux, loin du cœur”. Faites de même avec le cash : éloignez-le de votre vue », rigole l’expert.

Le témoignage d’Éric Lebel, conseiller en redressement financier et syndic autorisé en insolvabilité chez Raymond Chabot Grant Thornton, fait réfléchir. « Je suis un être émotif — nous le sommes tous un peu, je pense — et j’ai déjà regretté un achat impulsif, qui devait pourtant servir de baume à une journée difficile. La flexibilité qu’offre cette solution de crédit amène une difficulté supplémentaire au chapitre de la gestion budgétaire : la nécessité de résister aux tentations », me confie-t-il.

Vrai que la souplesse de la MCH se veut, en quelque sorte, une épée de Damoclès pour l’emprunteur moins orienté sur les mathématiques financières. « Le prêt hypothécaire conventionnel, lui, exige une discipline de remboursement. Après 25 ans, hop, la maison est payée ! Ce ne sera pas le cas pour tous les détenteurs d’une MCH, renchérit-il, s’ils n’ont pas su résister à l’envie de s’offrir un voyage, une voiture luxueuse ou le remplacement des fenêtres de la maison sans avoir économisé au préalable. »

Discipline de fer exigée

La MCH n’est pas destinée aux acheteurs compulsifs ni aux consommateurs indisciplinés. Son utilisation ne doit remplacer ni l’exercice budgétaire ni les habitudes d’épargne. « Ce crédit demeure une excellente source de financement abordable pour l’emprunteur avisé. L’idéal est de prévoir un plan de remboursement adéquat et de ne pas se contenter du paiement minimal exigible », recommande Cathy Simard, conseillère budgétaire à l’ACEF de Laval.

Pour Éric Lebel, cependant, la tentation liée à l’accessibilité de tels montants est trop forte. « Je doute que la MCH vous aide à vivre selon vos moyens », conclut-il. Alors que les taux d’intérêt amorcent leur remontée — celui de la MCH est à taux variable —, ceux qui utilisent leur résidence en guise de guichet automatique risquent d’être endettés à perpétuité… et de devoir vivre une retraite plus chiche, gracieuseté d’une consommation gonflée à crédit dans le passé.

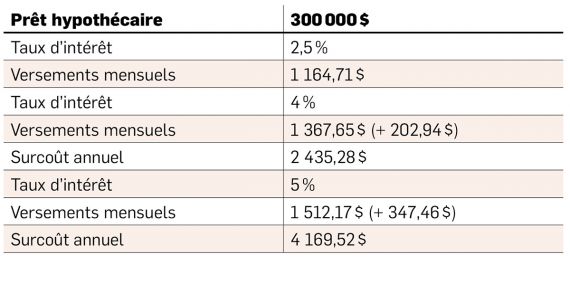

Impact de la hausse des taux hypothécaires