À long terme, les bénéfices des entreprises continueront de croître et les titres boursiers suivront assez fidèlement cette progression. (Photo: 123RF)

BLOGUE INVITÉ. Un ami m’a récemment transmis un article qui contient un extrait du discours prononcé par Peter Lynch, le célèbre gestionnaire, au National Press Club, le 7 octobre 1994.

Voici cet extrait:

«Un quelconque événement sortira du champ gauche, et le marché baissera, ou il montera. Il y aura de la volatilité. Les marchés continueront de connaître des hauts et des bas… Historiquement, les bénéfices corporatifs ont cru à un rythme annuel d’environ 8%. Ainsi, les profits des entreprises doublent à peu près tous les neuf ans. Donc, je crois – le marché [Dow Jones Industrial Average] étant à près de 3800 aujourd’hui, ou 3700 – je suis pas mal convaincu que les prochains 3800 points seront à la hausse, pas à la baisse. Les prochains 500 ou 600 points – je ne sais pas dans quelle direction ils iront. En résumé, les marchés devraient doubler au cours des huit ou neuf prochaines années. Ils doubleront à nouveau dans les huit ou neuf années subséquentes. Parce que les bénéfices croissent de 8% par année et les titres boursiers suivent. C’est aussi simple que ça.»

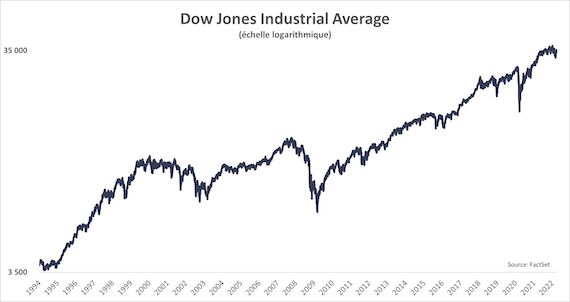

Peter Lynch a-t-il eu raison? En 1994, comme il le souligne, l’indice Dow Jones Industrial Average était à près de 3800. Aujourd’hui, il est aux alentours de 35300. Il s’agit d’un rendement annuel composé de 8,4%, ce qui est très près de l’estimation de la croissance des bénéfices qu’avait faite Peter Lynch il y a 27 ans et demi!

Voilà à mon avis une belle preuve que la simplicité a bien meilleur goût. Pourquoi faut-il toujours que les investisseurs se compliquent autant la vie? L’investissement boursier est simple: on investit, soit dans des entreprises de qualité à un prix raisonnable ou dans des indices boursiers, et on reste assis bien sagement sur ces investissements pendant de nombreuses années. Celui qui aurait investi 10000$ en octobre 1994 posséderait aujourd’hui près de 82900$. Dans un autre dix ans, en présumant que le taux de croissance de 8 % sera maintenu, cette somme devrait approcher 179000$ et dans vingt ans, plus de 386000$.

(Photo: courtoisie)

Quand Peter Lynch dit qu’ «un quelconque événement sortira du champ gauche», il ne pensait certainement pas à la pandémie de COVID-19 qui a frappé les marchés boursiers en mars 2020 ou à l’invasion de l’Ukraine par la Russie en février 2022. C’est précisément le genre d’événements imprévisibles qui surviennent sporadiquement et qui font chuter les marchés boursiers. Mais à long terme, de tels événements perdent de leur importance face à la marche quasi ininterrompue de la croissance économique et des bénéfices des entreprises. Regardez l’évolution de l’indice Dow Jones Industrial Average de 1994 à aujourd’hui et tentez d’identifier les crises qui l’ont fait chuter:

Selon moi, les principales chutes de l’indice depuis 1994 correspondent aux crises suivantes:

- 1998: Crise financière russe (défaut sur la dette domestique et dévaluation du rouble)

- 2000: Éclatement de la bulle technologique

- 2001: 11 septembre

- 2008-2009: La crise financière américaine

- 2020: Pandémie de COVID-19

- 2022: Guerre russo-ukrainienne

À long terme, les bénéfices des entreprises continueront de croître et les titres boursiers suivront assez fidèlement cette progression.

Philippe Le Blanc, CFA, MBA

Chef des placements chez COTE 100