Trois épiciers, trois stratégies pour gagner les consommateurs

Dominique Beauchamp|Édition de la mi‑juin 2019Alors qu'Amazon lorgne des parts du marché canadien de l'alimentation et que des consommateurs modifient peu à peu ...

Alors qu’Amazon lorgne des parts du marché canadien de l’alimentation et que des consommateurs modifient peu à peu leur façon de remplir leur frigo, les grandes chaînes d’épicerie doivent s’adapter et relever leur jeu d’un cran. Voici leur plan.

METRO NE DÉVIE PAS DE SA STRATÉGIE DES PETITS PAS

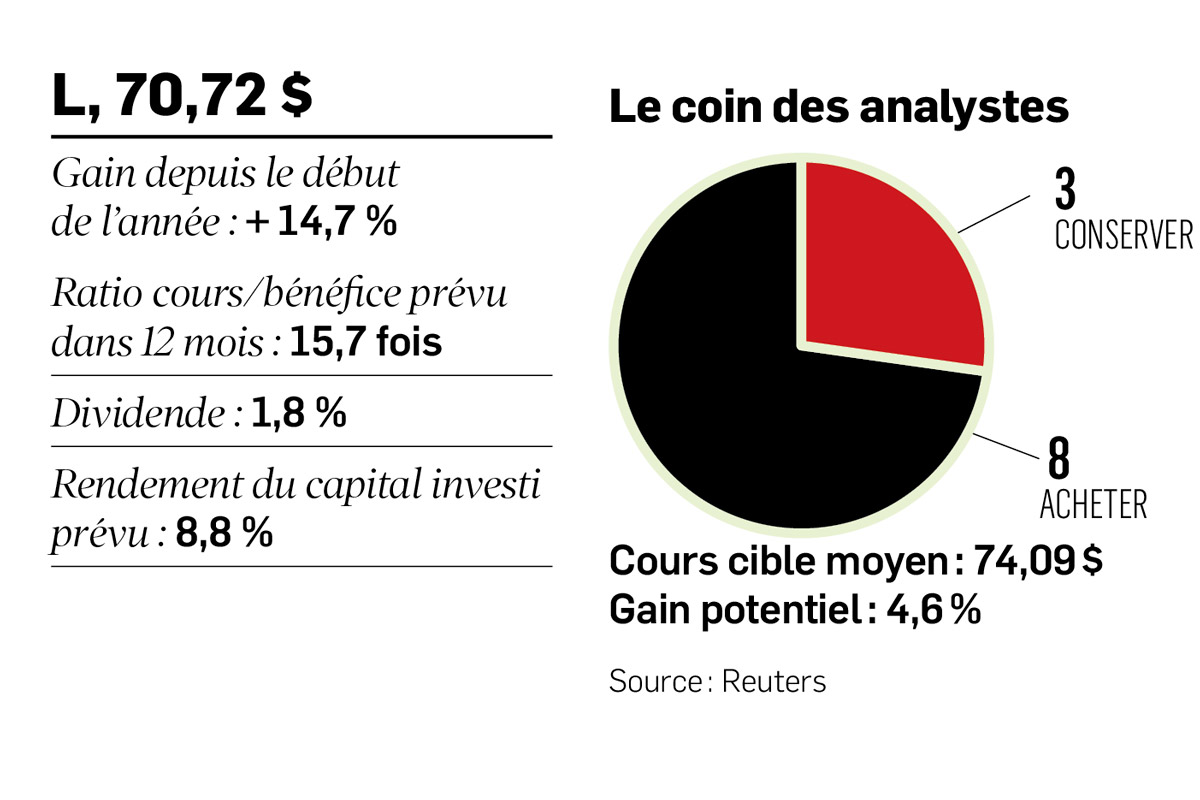

Metro a beau afficher les meilleurs rendements financiers de son industrie (et depuis belle lurette), elle récolte aujourd’hui moins de votes que ses deux rivales de la part des analystes, son action étant, selon eux, déjà bien évaluée par les marchés.

D’ici 2020, la croissance attendue des bénéfices repose surtout sur les synergies d’au moins 75 millions de dollars attendues de l’intégration de Jean Coutu et de l’optimisation du centre de distribution du pharmacien à Varennes.

Par le passé, douter de Metro s’est toujours révélé une erreur. Cela n’empêche pas certains financiers de craindre (encore) que l’épicier régional n’ait pas la taille suffisante pour s’adapter rapidement aux nouvelles tendances du marché (les ventes en ligne, la livraison à domicile) tout en soutenant sa performance financière.

«J’ai beaucoup de respect pour leur démarche graduelle axée sur les rendements, mais l’épicier pourrait en souffrir à plus long terme», pense Stephen Groff, gestionnaire de Cambridge Gestion mondiale d’actifs. Metro n’a jamais fait figure de pionnière. Elle a toutefois maintes fois démontré sa capacité à emboîter le pas et à s’adapter aux nouvelles exigences de son industrie, dit-il.

Encore aujourd’hui, Metro donne l’impression de suivre la parade. Elle vend en ligne depuis 2016. Metro personnalise aussi ses promotions à l’aide de son programme de loyauté implanté dès 2009. Ses épiceries offrent les plats prêt-à-cuisiner Miss Fresh en magasin et en ligne.

À plus long terme, toutefois, sa présence dans deux seules provinces pourrait «devenir un désavantage pour négocier des réductions d’approvisionnement, par rapport à Sobeys/IGA ou Loblaw, lesquelles profitent d’une envergure nationale», redoute par exemple Ernest Wong, analyste chez Baskin Wealth Management.

Quant à sa démarche pour répondre à la demande grandissante d’achat en ligne, elle paraît bien timide. Pour Kenric Tyghe, de Raymond James, les infrastructures mises en place seront probablement insuffisantes à l’avenir.

Détenant 10 % du marché canadien, Metro fait figure de poids plume en comparaison des Walmart, Costco et Amazon/Whole Foods, juge Dan Wasiolek, de Morningstar. Et le marché pourrait devenir plus encombré encore, si les épiciers allemands à bas prix Aldi et Lindl débarquent dans l’arène, entrevoit l’analyste.

Pour justifier sa prudence, Metro aime bien rappeler que l’épicerie en ligne représente seulement 1 % du chiffre d’affaires des épiciers au pays.

À court terme, Metro a choisi d’accélérer le remaniement de son réseau en Ontario.

La société a inscrit une charge de restructuration de 36 millions de dollars au premier trimestre pour fermer, déménager, convertir ou rénover 12 magasins. L’entreprise a déjà mis la clé sous la porte de deux magasins dans la région de Toronto et compte en fermer quelques autres. La majorité des autres seront convertis ou relocalisés au cours des troisième et quatrième trimestres.

Si la conversion de magasins Metro en Marché Adonis au Québec ou de succursales ontariennes A&P en Food Basics fait partie des affaires courantes de l’épicier, un analyste consulté se demande d’où vient cet empressement.

Le financier, qui veut taire son identité, avance deux hypothèses. En attendant que les synergies avec Jean Coutu portent tous leurs fruits, Metro veut profiter de la croissance plus forte des ventes comparables que lui procure l’inflation des aliments afin d’améliorer son réseau.

Il est aussi possible que l’achat de FarmBoy par Sobeys/IGA, en 2018, pousse Metro à agir, car la concurrence s’accentue en Ontario. Sa rivale a dévoilé son intention de doubler la taille de Farm Boy d’ici cinq ans. «Nous préférons rester sur la touche compte tenu de l’évaluation du titre par rapport à sa position concurrentielle dans le commerce en ligne», explique M. Tyghe, de Raymond James. L’analyste croit aussi que le repositionnement de Jean Coutu se révélera plus complexe que prévu.

Metro n’a jamais négligé ses actionnaires, par contre. Même après l’achat milliardaire de Jean Coutu, elle a récemment haussé de 11 % son dividende et a relancé ses rachats d’actions. Metro rachètera 5 % de ses actions en 2020 et 2021, fait valoir Irene Nattel, de RBC Marchés des Capitaux.

LOBLAW MISE SUR PC OPTIMUM

Chez Loblaw, la croissance des ventes par épicerie comparable laisse encore à désirer, mais l’épicier dispose de plusieurs leviers pour raviver sa croissance, estiment la plupart des financiers.

«Avec Shoppers, son programme de fidélité PC Optimum, sa filiale bancaire, ses enseignes à bas prix et sa marque Choix du président, son écosystème lui procure un avantage à long terme», affirme Ernest Wong, de Baskin Wealth Management.

«Son programme de loyauté est le plus vaste parmi les épiciers du pays. Pour le moment, sa stratégie numérique et de ventes en ligne est aussi la plus avancée», croit aussi Keith Howlett, de Desjardins Marché des capitaux.

Loblaw est aussi bien placée pour offrir la simplicité de la collecte en magasin des commandes en ligne grâce aux 2 400 points de vente partout au pays. «Loblaw entend bien tirer avantage de son vaste parc immobilier», dit Stephen Groff, gestionnaire chez Cambridge Gestion mondiale d’actifs.

Depuis la fin de 2018, Loblaw a accru de 500 à 700 le nombre de magasins capables de préparer les paniers d’épicerie en moins de deux heures après la commande, incluant l’option d’ajouter des articles une heure avant la collecte.

Loblaw rejoint ainsi 75 % de la population canadienne. Elle offre la livraison à domicile dans 18 marchés ciblés où habitent 65 % des Canadiens.

L’ajout de caisses libre-service dans 1 000 magasins a pu libérer des employés qui ont été réaffectés au service de récupération des achats, si bien qu’il faut seulement cinq minutes aux clients pour repartir avec leurs sacs d’épicerie.

Depuis peu, Loblaw offre aussi la possibilité à 92 de ses établissements en Ontario d’ajouter des plats préparés à la commande en ligne.

À cela s’ajoutent des offres et des forfaits de plus en plus personnalisés conçus pour les plus loyaux des 18 millions de membres au programme PC Optimum commun à Shoppers Drug Mart Pharmaprix, ajoute Michael Van Aelst de TD Valeurs mobilières.

Les membres peuvent par exemple accumuler des points additionnels s’ils achètent en ligne des aliments à prix réduit qui approchent de la date de péremption.

«Ces solutions exigent peu de capital, différencient son service et améliorent le rendement potentiel des ventes en ligne», soutient Irene Nattel, de RBC Marchés des Capitaux

Loblaw Media teste aussi un service de publicité mieux ciblé en fonction des achats. Le client qui s’inscrit obtient des points en visionnant des publicités. PC Finance, pour sa part, développe une application de paiement. «Loblaw commence à puiser dans les données pour en tirer un avantage concurrentiel. L’analyse plus poussée fidélise les clients à faible coût tout en maximisant l’efficacité des promotions en circulaire, en magasin, en ligne et pour les membres les plus actifs», explique l’analyste de TD. Ces investissements rapportent peu pour l’instant, indique M. Wong, mais ils cultivent la loyauté des clients.

C’est d’ailleurs ce qui fait déchanter Jim Durran, de Barclays, pour qui les dépenses de toutes ces initiatives freinent la croissance des bénéfices de l’épicier.

«Loblaw devra dépenser encore plus en marketing pour attirer plus de clients à PC Express. Il lui sera donc difficile d’atteindre la croissance promise de 8 % à 10 % des profits en 2019», prévient-il. Les dirigeants qualifient eux-mêmes ces mesures de «défensives», relève Dan Wasiolek, analyste de Morningtar. Elles visent surtout à «protéger des parts de marché».

Mme Nattel pense au contraire que la croissance des bénéfices peut s’accélérer à partir du deuxième semestre puisque le pire de l’effet de la hausse du salaire minimum et de la réduction imposée des prix des médicaments se dissipera.

«Le retour de ventes comparables à la hausse, sans l’effet de l’inflation, et de meilleures marges devraient voir l’évaluation de son titre se rapprocher graduellement de celle de Metro», espère-t-elle.

Keith Howlett apprécie surtout les flux de trésorerie «substantiels» que génère la société. Ces fonds financent des dividendes accrus (7 % au premier trimestre) et le rachat annuel de 1,1 milliard de dollars de ses actions.

EMPIRE : APRÈS LE FIASCO, L’ATTAQUE

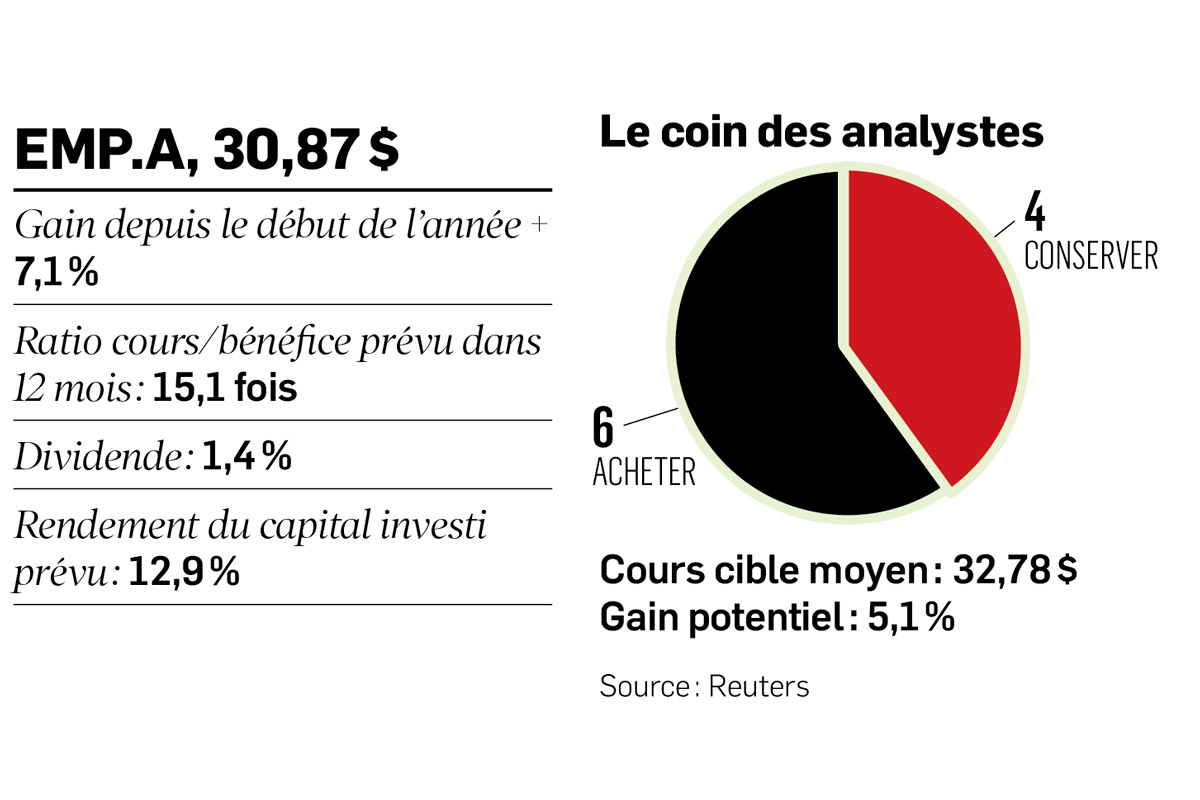

Maintenant qu’est terminée la phase la plus ardue de la rationalisation de trois ans du projet Sunrise, le propriétaire des épiceries Sobeys, IGA, Safeway, Kim Phat et Thrifty Foods lance une offensive tous azimuts.

Si le potentiel de la stratégie audacieuse plaît à l’ère du commerce en ligne, sa réalisation n’en comporte pas moins quelques risques, conviennent les financiers.

L’épicier s’empresse actuellement à convertir quelque 65 Safeways et Sobeys à l’enseigne à bas prix FreshCo dans l’ouest du pays, où on n’en compte aucun.

Le plus gros pari est de loin la décision d’implanter quatre centres de distribution robotisés pour répondre aux commandes en ligne. Contrairement à ses concurrentes, qui misent surtout sur l’assemblage et la collecte en magasin, Empire prévoit traiter en 15 minutes chacune des commandes virtuelles dans les quatre centres, puis les livrer en quelques heures.

Le nouveau service par lequel les clients auront accès à 39 000 produits a été baptisé Voilà par IGA au Québec et Voilà by Sobeys ailleurs. Le premier centre ouvrira ses portes au printemps 2020 à Vaughan, en Ontario. Celui de Pointe-Claire, annoncé le 9 mai, sera fonctionnel en 2021.

L’entreprise n’a pas encore terminé la composition de l’équipe de direction qui mènera cet énorme effort de transformation. Empire a promu le responsable des activités du Québec, Pierre Saint-Laurent, au nouveau rôle national de chef de l’exploitation.

Le chef de la direction financière Michael Vels supervisera désormais l’équipe des technologies de l’information au moment où l’épicier entame une nouvelle phase d’innovation numérique.

Empire doit encore recruter un vice-président, Technologies et gestion de la transformation ainsi qu’un nouveau chef de l’innovation. Cela n’effraie pas Patricia Baker, de Banque Scotia, qui hisse Empire en tête de ses choix d’épiciers. Pour elle, le pari sera gagnant à moyen et long terme.

«Le partenariat avec la britannique Ocado pour les centres de distribution robotisés est stratégiquement brillant, tout comme l’achat, en 2018, des 26 épiceries ontariennes Farm Boy, qui misent sur le concept de la ferme à la table», affirme-t-elle.

Jusqu’à maintenant, le reste du plan de l’épicier progresse bien. La société dirigée par Michael Medline devrait atteindre, sinon dépasser ses objectifs, prévoit-elle.

Chez Cambridge Gestion mondiale d’actifs, le gestionnaire Stephen Groff croit aussi qu’Empire a pris la bonne direction.

Les consommateurs accorderont de plus en plus de valeur à la livraison directement à domicile, ce qui deviendra un enjeu concurrentiel dans l’industrie.

«Le moment est venu de faire preuve d’audace pour assurer la pérennité, même si les importants investissements initiaux augmentent les risques», soutient le gestionnaire.

La construction de quatre centres de distribution modernes au coût de 95 millions de dollars chacun propulsera Empire au-devant de la parade, croit-il.

«Nous détenons les trois épiciers en portefeuille. Ce sont des entreprises de grande qualité», tient-il à préciser.

Entretemps, le projet Sunrise, qui vise 500 M$ d’économies d’ici 2020, n’a encore pas porté tous ses fruits. Empire optimise encore ses catégories, centralise ses achats et négocie des concessions avec ses fournisseurs.

Bien que l’action d’Empire ait regagné 36 % depuis septembre 2018, le titre peut encore s’apprécier, croit-il. Le rebond reflète les premiers progrès du redressement amorcé en mai 2017, mais pas encore le potentiel à venir, estime M. Groff.

Le consensus prévoit un bond de 27 % à 2 $ par action du bénéfice d’Empire en 2019 grâce au plan Sunrise. La moitié des économies de 500 millions de dollars est attendue en 2020. Tous les observateurs ne se montrent pas aussi enthousiastes. Keith Howlett, de Desjardins Marchés des capitaux, attend de voir si les économies promises réussiront à compenser pour la hausse du salaire minimum et la réforme des prix des médicaments.

Michael Van Aelst, de TD Valeurs mobilières, trouve que l’épicier court après beaucoup de lièvres à la fois : regagner les parts de marché perdues, relever ses marges d’exploitation au-dessus de 5 % en même temps qu’il investit dans ces centres robotisés et dans son repositionnement dans l’Ouest canadien. Grosse commande.