Le CELI de Gabriel Lacoste-Piotte: l’effet boule de neige

Jean Décary|Édition de la mi‑Décembre 2022

Âgé de 32 ans, le gestionnaire auprès de travailleuses et travailleurs sociaux mise sur les fonds négociés en Bourse afin de laisser croître les intérêts composés très longtemps. Selon lui, son meilleur coup est d’être devenu investisseur autonome. (Photo: courtoisie)

PLEINS FEUX SUR MON CELI est une rubrique où des investisseurs individuels partagent avec nous leurs bons et mauvais coups en investissement tout en soumettant leur portefeuille à l’analyse d’un pro. Pour participer, écrivez-nous à denis.lalonde@groupecontex.ca.

(Illustration: Camille Charbonneau)

«Mes parents ont été un modèle à suivre», répond le gestionnaire en travail social pour expliquer d’où viennent ses bons réflexes d’épargnant. Il a toujours à l’esprit ses «cadeaux éducatifs, souvent de seconde main et peut-être pas les plus à la mode», dit-il en riant.

Ses parents géraient les dollars avec parcimonie et privilégiaient les repas à la maison. «C’est ce qui leur a permis d’acheter une vieille usine de style médiéval et de la transformer en maison pour la revendre à bon prix.»Gabriel Lacoste-Piotte a si bien appris que c’est lui, après avoir travaillé des années comme moniteur dans une colonie de vacances, qui va leur prêter l’argent pour financer des projets de rénovation. «Encore aujourd’hui, j’aime négocier le meilleur prix possible pour tout (nourriture, forfaits, assurances).»

Après un baccalauréat en histoire et en travail social, il met le cap vers le Grand Nord québécois et va travailler pour la Direction de la protection de la jeunesse (DPJ) au Nunavik, au nord du 55e parallèle, où vivent plusieurs peuples autochtones, dont les Inuits. Il va vivre pendant cinq ans une expérience aussi enrichissante que dépaysante. «J’ai beaucoup appris, tant sur le plan personnel que professionnel. J’ai connu des gens extraordinaires, que je côtoie toujours.»Il va être confronté à des réalités difficiles, comme la pauvreté, et à des défis de santé mentale. «J’essayais d’aider du mieux que je pouvais, parfois même en matière de gestion budgétaire.» Le jeune homme a tellement aimé son expérience qu’il donne aujourd’hui des conférences afin de sensibiliser les gens à la réalité des Inuits du Nunavik.

S’exiler de Montréal pour aller travailler dans le Grand Nord comporte ses avantages. Il avait droit à des incitatifs financiers, dont plusieurs primes (de rétention, de vie chère, d’éloignement). «Cela gonflait mon salaire annuel d’environ 30 %. Excellent pour un premier travail», convient-il. Surtout qu’il travaillait deux mois et avait un mois de congé. «Mes déplacements, ma voiture et mon logement étaient payés par l’employeur. Je payais seulement pour la bouffe. Il n’y avait même pas de réseau cellulaire.»

C’est là-bas qu’un collègue va lui parler de l’investissement boursier. «Je me suis mis à lire là-dessus, je dévorais tout ce qui me passait sous le nez.»Il va être un assidu du blogue québécois de Jean-Sébastien Pilote, «Jeune retraité», de celui du Canadien Mark Seed, «My Own Advisor», et va retenir, entre autres, les enseignements d’Andrew Hallam dans son livre Millionaire Teacher, dans lequel il prône l’investissement passif.

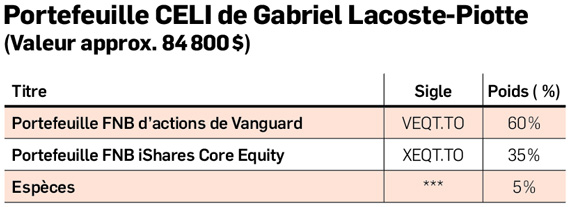

Avant de mettre le cap sur les fonds négociés en Bourse (FNB), le jeune investisseur va toutefois faire un petit détour par les certificats de placement garanti et les fonds communs de placement. «Mon conseiller, qui était un ami de la famille, avait fait du bon travail avec les fonds, mais j’ai fait la gaffe d’investir dans des CPG à 1 % pour deux ans… ça ne battait même pas l’inflation.»C’est peu de temps après qu’il retire tout son pactole, environ 100 000 $, et l’investit dans son CELI et son REER. «Après avoir bien étudié la question sous tous les angles, j’ai opté pour un FNB Vanguard de répartition d’actifs.»Il avoue avoir dernièrement ouvert une deuxième position dans le portefeuille FNB iShares Core Equity (XEQT, 25,34 $), de Blackrock, également un fonds de fonds. «Je n’ai jamais vendu un titre à ce jour.»Il gère tous ses autres portefeuilles, un compte non enregistré, son REER et un REEE, dont l’actif total s’élève à environ 335 000 $. «Je suis totalement investi dans des FNB.»

Dans l’oeil d’une pro

«Il a construit son CELI d’une manière qui me rejoint beaucoup, car il y a moyen d’atteindre ses objectifs financiers avec une recette relativement simple, composée de FNB», commente Mary Hagerman, gestionnaire de portefeuille et planificatrice financière au groupe Mary Hagerman de la firme de placements Raymond James. D’autant plus, selon elle, que cette formule fonctionne bien pour les gens qui comprennent la volatilité des marchés (et vivent bien avec celle-ci) et qui n’ont pas besoin de retirer de placements dans les trois à cinq prochaines années — idéalement dix ans. «Ça me fait penser à de l’investissement de style «Couch Potato», où l’investisseur ne fait que rééquilibrer son portefeuille aux six mois. Dans son cas, cela se fait tout seul, il n’a même pas à se lever de son divan !»

Mary Hagerman remarque que l’investisseur a fait le choix de fonds de fonds, des paniers d’actions mondiales. Elle aime ce type de produit de gestion passive qui ont de bas frais de gestion et qui sont rééquilibrés pour conserver la même exposition géographique. «Il a aussi choisi les gestionnaires de fonds dominants qui ont fait leurs preuves et qui offrent dans les plus bas frais de gestion sur le marché.»Le portefeuille FNB d’actions de Vanguard (VEQT, 34,22 $) a un ratio de frais de gestion de 0,24 %, contre 0,20 % pour celui de Blackrock.

«Dans une matrice de comparaison, les deux fonds sont très corrélés et ont offert à toutes fins utiles des rendements identiques. Je m’interroge donc sur l’intérêt de détenir ces deux produits similaires.» La gestionnaire de portefeuille croit que si l’investisseur veut avoir une exposition à une autre catégorie d’actifs, il pourrait le faire avec un FNB sans corrélation au marché des actions. Il pourrait aussi vouloir surpondérer un secteur géographique en particulier.

Mary Hagerman met son chapeau de planificatrice financière et rappelle que le CELI est souvent le compte où les investisseurs pigent en premier lorsqu’ils décident de faire un achat forfaitaire. «S’il veut garder son CELI à 100 % en actions, je lui conseillerais de s’assurer de tenir son plan financier à jour et de ne faire aucune dépense importante qui nécessiterait un décaissement d’ici un an. Tu ne veux pas avoir à vendre quand les marchés sont en baisse.»