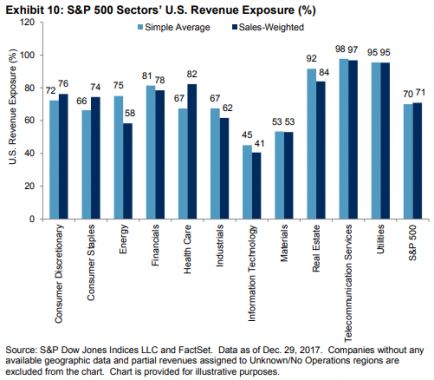

L'immobilier, les télécommunications et les services aux collectivités réalisent la grande majorité de leurs revenus aux États-Unis. (Source: S&P Dow Jones Indices)

Le rendement additionnel que peuvent obtenir les investisseurs étrangers sur les obligations américaines est tel qu’il fait rebondir le dollar américain.

Bien que la hausse des taux déprécie la valeur des obligations pour que leur rendement courant devienne ainsi plus concurrentiel, les rendements américains supérieurs attirent les investisseurs étrangers, ce qui propulse le billet vert.

Imaginez. Une obligation allemande de deux ans procure un rendement négatif de 0,56% tandis que la même échéance aux États-Unis offre 2,54%, le rendement le plus élevé depuis 2008.

Un tel écart, c'est du jamais vu, selon Charles Bilello, directeur de la recherche chez Pension Partners.

Ces jours-ci, le billet vert s’échange donc au plus haut niveau en quatre mois, par rapport à un panier de devises, après un rebond de 6% depuis la mi-février.

La poussée du pétrole pour l’instant alimente une remontée souhaitée de l’inflation, susceptible de garder la Fed sur sa trajectoire haussière.

Depuis 2015, la banque centrale a relevé son taux directeur à sept reprises. Un huitième tour de vis est prévu le 13 juin.

Les PME en profite le plus, l'énergie est vulnérable

À long terme, l'influence des devises est diffuse sur les rendements en Bourse, indiquent la plupart des recherches. Par contre, à court terme, la remontée du billet vert peut avoir un impact sur le S&P 500 et la performance de ses secteurs.

Historiquement, les actions américaines avancent davantage lorsque les taux diminuent, mais la Bourse peut s’apprécier même lorsque les taux montent parce que l’économie est alors en expansion, explique Jodie Gunzberg, responsable des actions américaines chez S&P Dow Jones Indices.

En moyenne, le S&P 500 est 3,7 fois plus sensible à la dépréciation du dollar qu’à son appréciation.

Les influentes multinationales récoltent alors plus de dollars de leurs revenus réalisés à l’étranger. Leurs produits et services deviennent aussi plus concurrentiels, ajoute-t-elle.

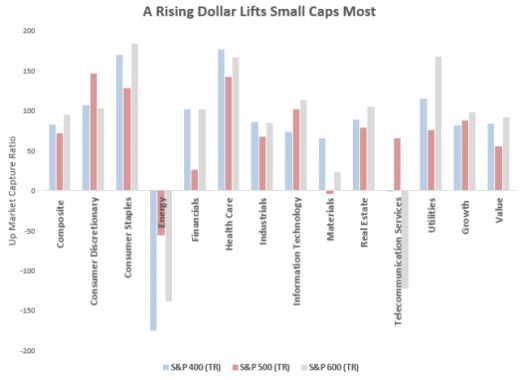

Les PME américaines profitent le plus de l'appréciation du billet vert (Source: S&P Dow Jones Indices)

De façon générale, les PME américaines représentées par le S&P 600 performent toutefois le mieux lorsque le dollar s’apprécie parce que ses membres réalisent 79% de leurs revenus en sol américain.

Le S&P 600 s’est apprécié de 0,95% pour chaque gain d’un pourcent du billet vert, si l'on se fie aux données des dix dernières années.

D'ailleurs, l'autre indice le plus associé aux PME, le Russell 2000 s'est offert deux records consécutifs les 16 et 17 mai.

Son cousin des titres à moyenne capitalisation, le S&P 400, a gagné 0,82% en moyenne, pendant la même période.

En terme de performance sectorielle, Mme Gunzberg constate que les industries de la consommation de base, de la santé et celle des services aux collectivités réagissent bien à une montée du dollar.

Dans le secteur financier, les banques régionales performent généralement le mieux lorsque les taux et le dollar montent en tandem.

Toutefois, lorsque les taux sont stables, les services aux collectivités performent mieux que les banques régionales.

Les populaires secteurs des matériaux et de l’énergie reculent habituellement lorsque le billet vert s’apprécie parce que les matières premières s’échangent en dollars américains sur les marchés.

Les producteurs récoltent donc moins de dollars américains de leurs revenus à l’étranger lorsque le billet s’apprécie.

En même temps, un dollar plus fort augmente le coût des matières premières pour les acheteurs étrangers, ce qui peut affaiblir la demande.

Que faut-il retenir de cette analyse indicielle?

Un dollar fort n’est pas néfaste à la majorité des titres du S&P 500, surtout les PME plus locales.

Par contre, le secteur de l’énergie est vulnérable à l’effet néfaste sur le cours du pétrole d’une montée du dollar, même si les entreprises protègent leurs revenus à l'aide de contrats à terme.