Le transport d’une tempête à l’autre: où sont les occasions?

Dominique Beauchamp|Édition de la mi‑septembre 2022

(Photo: 123RF)

Le pire des problèmes de la chaîne d’approvisionnement semble passé même si les indicateurs mondiaux ne sont pas tous au vert. Les images du porte-conteneurs Ever Given coincé dans le canal de Suez, il y a deux ans, ou encore celles de la centaine de bateaux ancrés en mer près des ports de Los Angeles et de Long Beach, en novembre 2021, sont devenues de vagues souvenirs. Toutefois, les pressions persistent encore alors qu’une récession potentielle se dessine. D’ailleurs, le rapport national d’activité publié le 7 septembre par la Fed, le Livre beige, révèle que le manque de main-d’oeuvre et de pièces freine encore la production. Cette conjoncture exigeante complique la position à adopter dans le secteur et le choix de titres à insérer dans son portefeuille. En plus, certaines entreprises ont bénéficié de la pandémie tandis que d’autres s’en remettent. Pour y voir plus clair, voici comment trois gestionnaires de portefeuille naviguent en ces eaux troubles.

CONSEILS DE L’EXPERT

La prudence est de mise même avec CN et CP

Daniel Ouellet,

gestionnaire de portefeuille, Desjardins Gestion de patrimoine

Le portefeuilliste de Rimouski ne dévie pas de l’approche prudente qui caractérise la gestion du patrimoine de ses clients. La préservation du capital est encore plus cruciale lorsque l’inflation et les taux montent et risquent de provoquer une récession.

«On travaille avec des probabilités élevées de récession en 2023 ou l’année suivante, dit-il. Sans tomber dans le pessimisme, il nous semble que les investisseurs croient encore que les profits des entreprises et le marché de l’emploi résisteront bien à la conjoncture.»Daniel Ouellet préfère éviter le double piège d’acheter des titres en apparence bon marché, après un mouvement baissier en Bourse, au moment où les bénéfices risquent de décliner.

Il tente d’éviter ce genre de danger en misant sur un indicateur interne qui divise le multiple d’évaluation par la croissance du bénéfice par action prévue sur cinq ans et le dividende. «On essaie de ne pas payer plus de 1 à 1,25 fois le taux de croissance», précise-t-il. Les chemins de fer Canadien National (CNR, 156,40 $) et Canadien Pacifique (CP, 99,92 $) sont prisés avec raison pour leur qualité et leur résilience, mais payer un ratio de deux fois le taux de croissance en fin de cycle économique n’est pas une proposition intéressante à ses yeux.

Le gestionnaire préfère attendre que la récession lui redonne l’occasion de cueillir ces titres lorsque le rapport risque-rendement redeviendra plus attrayant. «Lors des récessions canadiennes de 2015, de 2008 et de 2002, le cours du CN à la Bourse de New York avait chuté de 18 %, de 21 % et de 13% respectivement, ce que bien des investisseurs ont oublié», évoque-t-il. Canadien Pacifique aura la même envergure que sa rivale Canadien National grâce à sa mainmise sur Kansas City Southern, mais la société a émis des actions et s’est endettée pour réaliser la transaction de 40,8 milliards de dollars canadiens, ce qui accroît son profil de risque.

Bien qu’un ralentisse- ment ou une récession désengorgerait davantage les chaînes d’approvisionnement et modérerait l’inflation, le contexte mondial actuel ne manque pas d’enjeux. «Il importe de revenir à la base et de privilégier les bonnes sociétés qui s’échangent à prix raisonnable», répète Daniel Ouellet, qui détient le distributeur de médicaments McKesson Corp. (MCK, 371,55$US) et le grossiste alimentaire Sysco (SYY, 83,17 $US). Le gestionnaire conserve des actions de ces deux géants américains qui ont aussi triplé après leur achat initial en 2020 lorsque leurs actions étaient battues. «Ces deux titres sont moins volatils que le marché et que les industries cycliques et constituent deux bons choix pour traverser la récession potentielle», dit-il.

CONSEILS DE L’EXPERT

La valeur sûre du duopole CN-CP, suivi par les audacieux TFI et Cargojet

Brian Madden,

vice-président et chef des investissements,First Avenue Investment Counsel

Le gestionnaire affirme d’entrée de jeu que ce sont les clients des transporteurs qui souffrent le plus des problèmes d’approvisionnement qui ont initiale- ment commencé en Chine. Maintenant, les goulots d’étranglement s’observent en Amérique du Nord, où les ports de la côte ouest sont embourbés, alors que les entrepôts sont pleins et que les stocks sont en surplus chez certains détaillants.

Si les pires difficultés d’approvisionnement sont probablement derrière nous, les pressions inflationnistes restent un problème majeur qui persiste pour toutes les entreprises, dit-il. Dans ce contexte plus exigeant, qui survient en plus à la fin du cycle de croissance économique, Brian Madden préfère les sociétés de haute qualité qui bénéficient d’avantages concurrentiels durables qui leur permettent d’imposer leurs prix de vente et de dégager de bonnes marges. Le duopole de Canadien National et du Canadien Pacifique figure évidemment en tête de liste.

«Ces titres ne sont pas bon marché, avec des multiples de 19 à 20 fois leurs bénéfices, car ce sont des remparts de sécurité. Ils restent néanmoins attrayants étant donné leur capacité bénéficiaire», indique le financier qui s’attend à ce que la croissance des revenus se modère, sans trop nuire aux marges.

Une performance boursière moins pire que le marché vaut son pesant d’or dans un portefeuille. L’action de Canadien National a fléchi de 1 % tandis que celle du Canadien Pacifique a avancé de 7 % par rapport à la chute de 9,2 % du S&P/TSX, depuis le début de l’année.

Les défis sont nombreux même pour ces transporteurs aguerris. Ils devront notamment gérer la hausse de 24 % de la rémunération totale entre 2020 et 2024 — cela inclut un paiement immédiat à la ratification de 11 000 $US et prévoit en plus un bonus annuel de 1000 $US — récemment négociée avec les douze syndicats de l’industrie ferroviaire, qui représentent 15 000 travailleurs.

«Cette augmentation étalée sur cinq ans représente un rattrapage pour les travailleurs puisque les revenus par tonne-mille ont augmenté depuis 2019.

Les chemins de fer devraient tout de même préserver leur avantage par rapport aux camionneurs, surtout en ce qui a trait au transport des marchandises non périssables et de produits en vrac transportés sur de longues distances»tels que le charbon, les céréales et les engrais, explique le gestionnaire.

L’indice des tarifs de fret ferroviaire au Canada a augmenté de 16,6 % en août par rapport au même mois l’an dernier. La hausse dépasse 25% pour le segment intermodal.

Brian Madden détient et continue d’ajouter à ses actions de TFI International, même si la manne de la forte demande, des tarifs élevés et des profits exceptionnels ne durera pas. Déjà, le déclin des tarifs au comptant dans l’industrie du camionnage se répercute sur les prix contractuels.

Par contre, les facteurs favorables l’emportent. «La société disciplinée sait bien recycler son capital dans l’achat d’autres transporteurs qu’elle rentabilise. Une récession pourrait lui procurer une occasion en or de répéter cette stratégie à bon prix dans les segments plus rentables du transport de lots brisés ou de la logistique», prévoit-il. Le chef de file du fret aérien Cargojet est aussi une «excellente société un peu unique qui croît depuis des années», mais encore une fois, il ne faut pas extrapoler le boom pandémique qui lui a envoyé de nouveaux clients en quête de solutions de rechange lorsque les avions commerciaux ne volaient plus faute de passagers.

La chute de 45 % du titre de Cargojet depuis son record de novembre 2020 a déjà calmé l’engouement boursier, mais le parcours de ce transporteur est moins prévisible que celui des chemins de fer, prévient Brian Madden.

CONSEILS DE L’EXPERT

Le CN pour sa résilience, Cargojet pour sa croissance à prix raisonnable et Logistec pour sa valeur d’aubaine

Stephen Takacsy,

président et chef des placements, Lester Gestion d’actifs

Le gestionnaire de portefeuille de Montréal considère que le secteur du transport offrira de bonnes occasions aux investisseurs puisqu’il n’appréhende pas de récession sévère en Amérique du Nord, l’inflation devant retourner à près de 3 % l’an prochain.

«Le mouvement baissier en Bourse permet d’ajouter aux titres de bonne qualité à bon prix pendant que les taux montent pour ramener l’inflation à 2 %», fait-il valoir.

Le Canadien Pacifique et Canadien National sont deux titres charnières en portefeuille parce que leur tarification augmente en période d’inflation tandis que les marchandises qu’elles transportent sont très diversifiées. Les deux transporteurs ferroviaires tirent donc leur épingle du jeu dans différentes circonstances.

«L’un ou l’autre ou les deux peuvent faire partie de tout bon portefeuille. Pour les acheter au cours actuel, il faut néanmoins croire en un atterrissage en douceur de l’économie. Leur évaluation n’est pas bon marché, mais elle est juste étant donné leur pouvoir d’imposer leurs prix à long terme», dit-il. Canadien National est un placement de longue date en portefeuille tandis que le Canadien Pacifique a été ajouté l’an dernier au prix de moins de 90 $pendant l’âpre bataille pour mettre la main sur Kansas City Southern. Stephen Takacsy considère le transporteur aérien de fret Cargojet (CJT, 132,15 $) presque comme un monopole dans sa spécialité. Ce créneau lui procure d’excellentes marges et flux de trésorerie.

La conjoncture pourrait lui faire perdre certains contrats au comptant (spot), reconnaît-il, mais Cargojet bénéficie d’ententes à long terme avec DHL, Amazon (AMZN, 128,92 $US) et FedEx, entre autres, qui lui procurent des revenus garantis, de bonnes marges et des flux de trésorerie prévisibles.

«Maintenant que les profits ont en quelque sorte rattrapé l’évaluation du titre, le cours actuel est raisonnable, après avoir été longtemps cher», évoque-t-il. Dans un segment névralgique de la chaîne d’approvisionnement, mais connexe au trans-port, le gestionnaire de portefeuille a un penchant pour la société de services maritimes et de manutention de marchandises Logistec (LGT.B, 40 $), dont l’action n’a pas été aussi attrayante en 15 ans.

L’action s’échange à un multiple de 10,2 fois le bénéfice et à 6,9 fois le bénéfice d’exploitation prévu en 2022, deux mesures bon marché qu’il attribue à la défaveur des titres de petite capitalisation.

Pourtant, la société engrange des profits record, ses 80 terminaux portuaires canadiens et américains fonctionnant à bon régime. De plus, sa filiale Sanexen de restauration des sols contaminés et de réhabilitation de conduites affiche aussi un carnet de commandes record.

«Les hauts dirigeants sont frustrés que l’action ne reflète pas la performance de l’entreprise et veulent la revaloriser. Cela pourrait inclure l’amorce de couverture par des analystes et même le rachat plus musclé d’actions», croit Stephen Takacsy, qui y voit un catalyseur potentiel pour le titre.

En revanche, le gestionnaire affectionne moins le transporteur TFI International (TFII, 133,49 $), dont le titre a déjà parcouru beaucoup de chemin en Bourse. «Il était plus attrayant lorsqu’il se négociait sous un cours de 100 $», laisse-t-il tomber. De plus, l’entreprise peut moins soutenir ses tarifs que les chemins de fer lorsque la demande est en berne. La société doit en plus composer avec le manque de camionneurs et de remorques.

Selon lui, il n’est pas clair encore si le récent recul de certains tarifs de camionnage, depuis trois mois aux États-Unis, provient d’un ralentissement dans la demande de la part de clients ou d’un désengorgement de la chaîne d’approvisionnement.

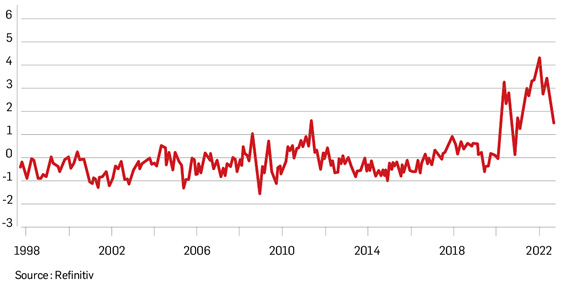

Les contraintes sur la chaîne d’approvisionnement mondiale ont nettement baissé depuis le pic de décembre 2021, mais elles restent élevées

Évolution de l’Indice des contraintes sur la chaîne d’approvisionnement depuis 1997

L’indice des contraintes sur la chaîne d’approvisionnement mondiale mesure une douzaine d’indicateurs manufacturiers et de transport de marchandises dans sept pays. Il sert à mesurer les variations par rapport à la moyenne des pressions sur la chaîne d’approvisionnement. Au 31 août, l’indice a décliné pour un troisième mois consécutif, en net repli par rapport à la valeur de plus de 4 fois la moyenne atteinte en décembre 2021.