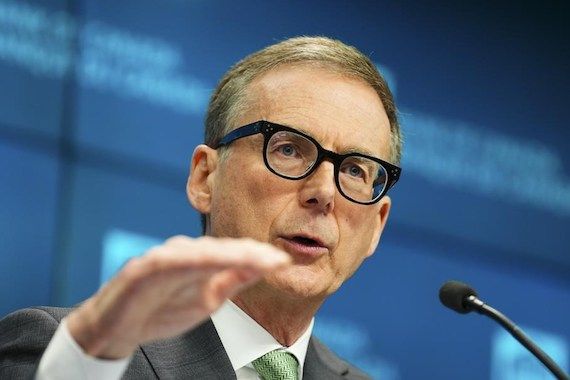

Le gouverneur aborde la récente tension dans le système bancaire mondial qui a été déclenchée par l’effondrement de la Silicon Valley Bank. (Photo: La Presse Canadienne)

La Banque du Canada a changé son message au cours des derniers mois, passant de la nécessité de maîtriser l’inflation à la ramener à la cible de 2,0%. Mais les turbulences récentes dans le secteur bancaire mondial forcent la banque centrale à rajuster le tir et à rassurer les Canadiens pour les convaincre qu’elle est prête à affronter toute instabilité financière.

Dans le texte préparé d’un discours destiné à la Chambre de commerce du Grand Toronto, le gouverneur de la Banque du Canada, Tiff Macklem, a indiqué jeudi que la banque centrale était prête à intervenir si les tensions dans le système bancaire mondial affectaient le Canada, mais il a souligné qu’elle ne reculerait pas dans sa lutte contre l’inflation alors qu’elle s’efforce de ramener l’inflation à son objectif.

La tension dans le secteur bancaire mondial a été déclenchée par l’effondrement, en mars, de la Silicon Valley Bank aux États-Unis, lorsque le prêteur de taille moyenne a vu ses déposants retirer leur argent en même temps. Les paniques bancaires, en partie déclenchées par le resserrement de la politique monétaire, ont poussé les banques centrales devant un nouveau risque pour les perspectives économiques provenant du secteur financier.

M. Macklem a souligné qu’ici au Canada, les effets d’entraînement avaient été «modérés» grâce à une réglementation plus stricte et à une saine gestion des risques de la part des banques canadiennes.

Mais il a admis que les risques existaient toujours et que l’instabilité financière augmentait la probabilité de voir un ralentissement économique plus marqué.

Mais dans un contexte où la banque centrale reste concentrée sur l’atteinte de son objectif d’inflation de 2,0%, M. Macklem affirme que la Banque du Canada ne sacrifiera pas la stabilité des prix pour l’instabilité financière.

Au lieu de cela, il vise — et a besoin — l’atteinte les deux.

«L’incertitude qu’amène l’inflation élevée, ou l’instabilité des prix, ne fait rien pour améliorer la stabilité financière, a-t-il affirmé. Et de graves tensions financières ne font que compliquer davantage l’atteinte de la stabilité des prix.»

Le gouverneur a souligné que la banque centrale disposait d’outils distincts pour répondre aux deux mandats et qu’elle tiendrait compte des effets d’interaction entre les tensions financières et l’inflation.

L’instabilité financière peut conduire à des conditions d’emprunt plus strictes qui rendent les prêts plus chers et plus difficiles à obtenir pour les particuliers et les entreprises.

Si cette dynamique devait se produire au Canada, M. Macklem a assuré que la Banque du Canada devrait en tenir compte lors de la fixation du taux d’intérêt directeur, car cela pourrait entraîner des conditions financières plus strictes que la banque centrale ne l’avait prévu.

«Si cela devait persister, c’est quelque chose dont nous devrions tenir compte», a affirmé M. Macklem plus tard, lors d’une conférence de presse. «Sinon, nous risquons de trop serrer.»

Outre l’assurance que la banque centrale est en mesure de faire face à toute tension financière qui pourrait s’infiltrer au Canada, le message de M. Macklem restait axé sur la crainte que l’inflation soit plus rigide que prévu.

Bien que l’inflation ait considérablement diminué par rapport à son sommet de 8,1% l’été dernier, M. Macklem a souligné que les efforts de la Banque du Canada n’étaient pas encore terminés et qu’il restait du travail à faire avant qu’elle ne descende sous la barre des 3,0%.

La banque centrale s’attend en outre à un nouvel assouplissement du marché du travail canadien, ainsi qu’à une baisse des attentes d’inflation et à un retour à la normalisation des prix par les entreprises.

La Banque du Canada a interrompu son cycle dynamique de hausse des taux plus tôt cette année pour surveiller les effets de ses précédentes hausses de taux sur la croissance des prix. Jusqu’à présent, l’inflation a ralenti assez rapidement pour garder la Banque du Canada sur la touche, mais celle-ci laisse la porte ouverte à d’autres hausses de taux si nécessaire.

«Nous sommes prêts à relever de nouveau le taux directeur si nous observons des signes que l’inflation risque de stagner bien au‑dessus de notre cible de 2,0%», a affirmé M. Macklem.

Le taux directeur de la Banque du Canada se situe actuellement à 4,5%, son plus haut niveau depuis 2007.