Notre lecteur a 62 ans. Il possède une maison évaluée à 600 000 $, libre d’hypothèque. Depuis 2013, il est aussi copropriétaire, avec sa fille, d’une habitation en Floride, payée comptant. [Photo: 123RF]

Appelons-le M. Poirier. Immigré français, il a hérité de ses parents du gène de l'épargne, qu'il a à son tour légué à ses trois enfants, surtout sa fille, très économe. Ses quatre petits-enfants sont encore trop jeunes pour manifester ce trait de famille.

C'est une bonne histoire que celle de M. Poirier. À défaut de nous mener vers des conseils sophistiqués et pointus, elle nous offre quelques leçons plus importantes que n'importe quelle astuce fiscale.

Notre lecteur a 62 ans. Il vit au Québec depuis 25 ans et est divorcé depuis 20 ans. Il possède une maison évaluée à 600 000 $, libre d'hypothèque. « Une maison intergénérationnelle, précise-t-il. Un de mes fils habite une partie de la maison et nous partageons certains frais », explique-t-il. Depuis 2013, il est aussi copropriétaire, avec sa fille, d'une habitation en Floride, payée comptant. « C'est une petite maison, elle a coûté moins de 100 000 $ », dit l'homme. Notre lecteur est retraité depuis ce printemps. En fait, il s'est retiré une première fois il y a deux ans, mais après quelques mois, il a réalisé qu'il était mal préparé. « Après m'être reposé quelques mois, j'ai accepté l'offre de mon ancien employeur quand il m'a appelé pour me proposer un poste à temps partiel. Aussi, j'étais devenu un peu envahissant auprès des enfants, je voulais passer tout mon temps avec les petits-enfants », raconte celui qui, il y a quelques mois encore, était toujours au sommet de sa profession : représentant.

Quand on pense à un vendeur de haut niveau, on imagine un type roulant en voiture de luxe, pavanant dans des habits chers et fréquentant les meilleurs restaurants pour séduire la clientèle. Pas M. Poirier. Quand il recevait sa paie, il ne conservait que 500 $ par semaine. Tout le reste servait à engraisser son épargne et à rembourser sa maison. Son rythme de vie était aussi alimenté par des bonis, qu'il recevait deux fois par année. « J'ai travaillé fort et épargné une grande partie de ma vie », dit-il fièrement. Résultat : en plus de sa maison, il a accumulé en 25 ans 375 000 $ en REER, 56 000 $ en CELI et 206 000 $ dans un compte de placements non enregistré. À ce coussin, il ajoute sa rente du RRQ et celle de la Sécurité de la vieillesse (il a commencé à la percevoir à 60 ans, une erreur reconnaît-il). Celle-ci est amputée du fait qu'il n'a pas résidé 40 ans au pays. En revanche, il touche une rente de son pays d'origine.

Il a maintenant comme projet de vendre sa maison et de louer un petit appartement. Il y vivra la moitié de l'année, et l'autre en Floride. M. Poirier détiendra alors pour plus d'un million de dollars en actif.

« J'ai changé deux fois de courtier en 2017. Chez l'un d'eux, les gains réalisés en sept mois se sont volatilisés en une semaine. L'autre a investi dans des penny stocks sans mon consentement. Je suis retourné à ma première institution, dans l'attente de quelqu'un qui a à coeur de bien me conseiller pour la retraite. »

Nous avons transmis les préoccupations de M. Poirier à Daniel Laverdière, directeur principal chez Banque Nationale Gestion privée 1859. « Le fait qu'il change de courtier comme ça est un mauvais signal, note le planificateur financier. Monsieur recherche des rendements, mais en même temps, il tolère mal les fluctuations. »

Le spécialiste soulève deux choses. D'abord, notre lecteur n'a pas besoin de rendement élevé pour couvrir son coût de vie. Il a épargné toute sa vie, il voudrait que ses efforts soient récompensés par des rendements élevés. « Ça l'amène à passer d'un courtier à l'autre, à explorer des avenues qui ne feront qu'alimenter son insatisfaction. Il pose des gestes incohérents. »

La leçon, ici, est qu'il est inutile de prendre des risques supplémentaires pour viser des gains superflus, à plus forte raison quand on est un investisseur prudent. En se fondant sur les dépenses déclarées de M. Poirier, Daniel Laverdière a calculé qu'il pourrait combler ses besoins avec ses rentes et des rendements de 3 % sur son capital. En d'autres mots, s'il conservait un rythme de vie de 25 000 $ par année, sans jamais entamer son capital.

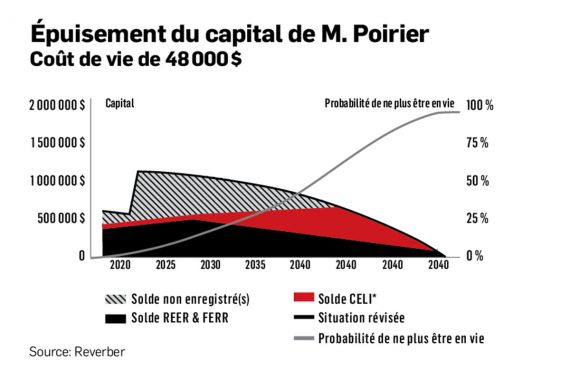

S'il voulait épuiser son bas de laine d'ici son 99e anniversaire, M. Poirier pourrait dépenser 48 000 $ par année, ce qui excède de loin le rythme de vie auquel s'est habitué notre lecteur. Dans les deux scénarios, Daniel Laverdière s'est appuyé sur une hypothèse d'inflation à 2 %. Ces scénarios restent hypothétiques. M. Poirier n'a pas pris la peine d'évaluer son coût de vie. Il n'a pas non plus défini ses objectifs de retraite, sinon celui de profiter de ses petits-enfants, d'où son faux-départ, il y a deux ans.

C'est là l'autre leçon : la préparation de la retraite dépasse de loin la planification financière.

EXPERT INVITÉ

Daniel Laverdière est directeur principal, Centre d’expertise, chez Banque Nationale Gestion privée 1859.