EXPERT INVITÉ - Daniel Lanteigne est planificateur financier indépendant. Il dirige le cabinet Reverber Stratégies financières intégrées.

Appelons-les Sébastien et Noémie. Ils vivent en couple depuis 20 ans. Deux enfants de quatre et deux ans sont nés de cette relation. Lui a 38 ans. Entrepreneur ambitieux, il est à la tête d'une petite société de divertissement en pleine croissance. Ce passionné n'a pas l'impression de travailler pour gagner sa vie.

Elle a 37 ans. À la différence de son conjoint, elle ne considère pas son travail d'enseignante comme une récréation perpétuelle. Sauf que durant les vacances scolaires d'été, elle goûte aussi au plaisir en travaillant pour l'entreprise de son conjoint.

Il se paie un salaire de 55 000 $. Quant à elle, son poste d'enseignante lui procure un revenu de 77 000 $, auxquels s'ajoutent 10 000 $ pour son travail à l'entreprise. La particularité de ce couple est son coût de vie peu élevé : ils l'estiment à 70 000 $ pour la famille, un coût qu'ils croient pouvoir réduire à 50 000 $ lorsque l'hypothèque de leur maison sera remboursée, soit dans cinq ans. «Nous nous contentons de peu, nous dépensons de moins en moins, et nous épargnons le reste dans des placements à faible coût», raconte Sébastien.

À la demande du couple, nous nous sommes concentrés sur la situation de Noémie. Sa question : puis-je prendre ma retraite dans cinq ans ? Elle ne veut pas arrêter de travailler pour autant. Seulement, elle veut avoir la liberté de le faire ou non. Si elle décidait de quitter le marché du travail aussi tôt, elle se demande aussi quel en serait l'impact sur ses revenus de retraite. Noémie bénéficie du Régime de retraite des employés du gouvernement et des organismes publics (RREGOP), un régime à prestations déterminées, un luxe aujourd'hui. Elle cesserait donc d'y contribuer, tout comme au Régime de rentes du Québec (RRQ). Et bien sûr, à partir du moment où elle quittera le travail, elle ne pourra plus épargner.

Nous avons confié ce cas au président de Reverber, le planificateur financier Daniel Lanteigne, qui s'est penché de plus près sur la situation financière de Noémie. L'enseignante dispose d'un actif de 200 000 $, dont une grande partie est immobilisée dans sa part de la maison familiale, dans sa part du chalet et dans son REER. Elle dispose de 58 000 $ d'épargne REER et son CELI est de 8 600 $. Elle a aussi un coussin d'urgence représentant trois mois de salaire.

Il faudra peu de temps à notre expert de Québec pour constater qu'il lui sera impossible de cesser de travailler complètement en 2022 (dans cinq ans, tel qu'espéré). «Même en continuant à épargner durant les cinq prochaines années, elle aurait épuisé son actif en 2029», constate-t-il.

La situation de Noémie est particulière, puisqu'il lui faut accumuler suffisamment d'argent pour pouvoir couvrir son coût de vie, mais seulement jusqu'à 60 ans (2040). Cette année-là, elle pourra retirer sa pleine pension du RREGOP qui, ajouté à ses prestations (réduites) du Régime de rentes du Québec et de la Sécurité de la vieillesse, lui assurera des revenus plus que suffisants pour assurer son train de vie modeste.

Deux options s'offrent à Noémie. La première : poursuivre le travail à temps plein et épargner jusqu'en 2022, puis travailler à temps partiel jusqu'à la retraite. Il suffirait d'un revenu d'appoint de 10 000 $ pour faire durer son actif et faire le pont jusqu'à l'âge de 60 ans. Le travail d'été à l'entreprise de Sébastien lui permettrait d'atteindre cet objectif. Si elle voulait bonifier sa rente du RREGOP, elle pourrait opter pour une charge d'enseignement à temps partiel, mais tout dépendra de son choix, puisque ses revenus seront déjà largement suffisants lorsqu'elle atteindra 60 ans.

C'est le scénario privilégié par Daniel Lanteigne, d'autant plus que Noémie, bien qu'à la recherche de l'indépendance, ne vise pas le désoeuvrement à 42 ans.

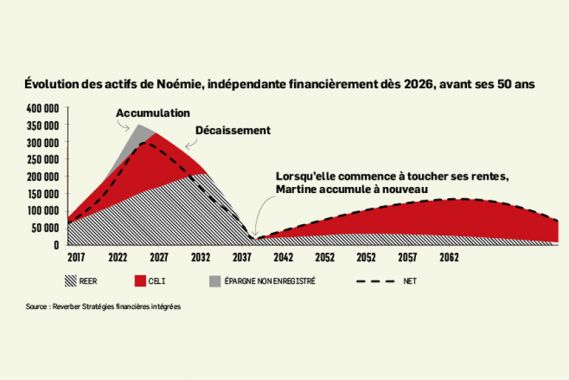

D'ici 2022, Noémie devra donc épargner quelque 20 000 $ par année, dont le quart en REER et le reste en CELI (approximativement) tout en continuant à contribuer au RREGOP. À compter de 2023, elle peut ainsi réduire la cadence pour s'assurer des revenus de travail de 10 000 dollars. Elle commencera alors à retirer l'argent du CELI, de façon à le vider (en 2030), puis à décaisser ensuite son REER. Et ce, jusqu'à 60 ans.

À partir de ce moment, elle accumulera à nouveau des actifs dans son CELI, puisque ses rentes seront plus élevées que ses besoins.

L'autre option consiste à viser la pleine indépendance financière, c'est-à-dire à ne plus dépendre de revenu de travail pour vivre. Pour atteindre cet objectif, Noémie doit continuer à travailler à temps plein et à épargner jusqu'en 2026 (plutôt que 2022), puis à vivre de son épargne jusqu'à ce que ses revenus de retraite prennent le relais. Dans ce scénario, la majeure partie de son épargne est dirigée vers un compte non enregistré à compter de 2022. Dans tous les cas, nous avons prévu des rendements de 4,8 % libres de frais.

Noémie tient entre ses mains un projet qui pourrait sembler hors d'atteinte pour la plupart d'entre nous. Pour elle, il est possible grâce sa frugalité et, il faut le dire, grâce à un régime de retraite de luxe.

À chaque numéro, nous répondons aux interrogations de lecteurs quant à leur situation financière. Il est possible d'envoyer vos situations à : cliniqueretraite@tc.tc