EXPERT INVITÉ. Le marché canadien des obligations est constitué principalement de trois types d'émetteurs : le gouvernement fédéral et ses agences, les gouvernements des provinces et finalement les sociétés. Le marché des obligations fédérales est très structuré ; il comporte un nombre limité de titres en circulation, lesquels ont toutefois de forts encours. Cependant, les obligations provinciales et celles de sociétés sont beaucoup plus nombreuses et variées. Il y a présentement 350 obligations de la Banque Royale du Canada en circulation. Ces titres sont négociés de gré à gré dans le cadre de transactions privées. Toutefois, l'avènement des FNB d'obligations - surtout ceux qui reproduisent les grands indices de marché - apporte ce qui manquait cruellement jusque-là aux investisseurs : de l'ordre et de la transparence, le tout dans un véhicule de placement performant. Voyons à quel point les FNB sont nettement avantageux par rapport aux obligations individuelles.

1. Ils capturent les écarts de crédit et diversifient le risque

Même lorsqu'on discute d'obligations de qualité investissement (celles qui sont cotées AAA, AA, A ou au minimum BBB), on a peu à gagner et beaucoup à perdre avec le risque de défaut de paiement. Alors que la prime de risque est généralement assez mince (souvent moins de un point de pourcentage au-delà du taux des obligations fédérales), l'impact d'un défaut sur la valeur de votre obligation individuelle sera dévastateur. Par contre, les principaux FNB indiciels offerts au Canada détiennent des titres de centaines d'entreprises et souvent de la plupart des provinces. Puisque les défauts sont tout de même assez rares parmi les obligations de qualité, vous pouvez dormir sur vos deux oreilles avec un FNB, mais pas avec une poignée de titres individuels.

2. Ils confient l'achat de vos obligations à des professionnels

Les obligations ne se négocient pas en Bourse et l'information à propos des prix n'est pas largement accessible. En investissant avec les FNB, vous déléguez la tâche d'acheter vos obligations à des professionnels qui obtiendront pour vous les meilleurs prix.

3. Ils surpassent la majorité des fonds d'obligations gérés activement

Vanguard Canada a publié récemment une étude qui révèle que pour la période de dix ans terminée au 31 décembre 2018, près de 80 % des fonds d'obligations canadiennes gérés activement ont affiché un rendement inférieur à leur indice de référence. En adoptant un FNB indiciel bien géré à faible frais, vous êtes à peu près assuré d'obtenir un meilleur rendement que la plupart des investisseurs, puisque vous accoterez l'indice. Si les professionnels ne parviennent pas à faire mieux que l'indice, je ne parierais pas sur vos chances.

4. Ils sont transparents

Je vais vous avouer un de mes plus grands défauts (ou qualité, c'est selon) : je suis mal à l'aise de faire affaire avec des personnes ou des organisations qui ne veulent pas dévoiler les caractéristiques de leurs produits ou services dans les moindres détails. Je n'aime pas le flou. Si vous êtes comme moi, les FNB indiciels d'obligations sont pour vous. Les sites web des grands fournisseurs (BMO, Vanguard, iShares) dévoilent moult détails de leurs FNB : duration, coupon moyen, taux de rendement à l'échéance moyen, profil de qualité de crédit, profil des échéances, etc. La beauté de l'affaire, c'est que ces caractéristiques vont rester stables, puisque le portefeuille reproduit un indice de marché. Allez-y voir, ça vaut le coup d'oeil ! En plus, comme les FNB se négocient en Bourse, leurs prix sont largement publiés toute la journée. Les FNB de grande diffusion se négocient généralement avec un écart très mince entre les cours offerts et la demande. Vous êtes donc presque assuré d'obtenir le juste prix, à l'achat comme à la revente.

5. Ils peuvent tailler votre portefeuille d'obligations sur mesure

Il existe des FNB indiciels d'obligations qui reproduisent une pléiade de segments de l'indice général de marché : court, moyen, long terme ; obligations gouvernementales ou d'entreprises. Si vous avez des préférences en matière d'échéance ou de type d'émetteur, il y a probablement un FNB qui répond à vos exigences. Pour ceux qui investissent en dehors de leurs comptes enregistrés tels que le REER et le CELI, il existe aussi des FNB qui se spécialisent dans les obligations à escompte, lesquelles proposent un taux de rendement à échéance après impôt (légèrement) avantageux.

6. Leurs frais de gestion minimes

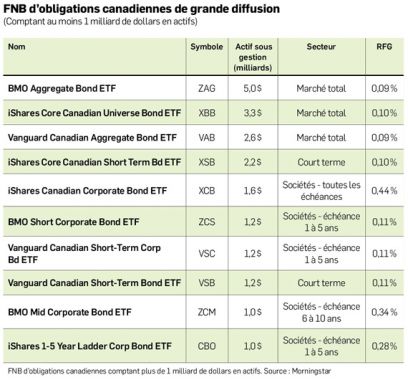

Certains FNB indiciels d'obligations sont offerts moyennant un modique ratio des frais de gestion (presque dérisoires) d'environ 0,10 %. Il s'agit toutefois de FNB de grande diffusion ; les produits spécialisés sont plus chers.

Lorsqu'on calcule la somme des avantages des FNB indiciels d'obligations sur les titres individuels, il me semble que leur supériorité est assez évidente. Les investisseurs qui détiennent des titres individuels devraient-ils les vendre ? Si vous détenez des titres garantis par le gouvernement fédéral ou ceux des provinces, vous pouvez probablement les conserver jusqu'à échéance pour éviter les commissions à la revente. Vous pourrez alors réinvestir avec un FNB à ce moment.

Les obligations individuelles de gouvernements peuvent également se révéler appropriées si vous projetez d'utiliser les montants remboursés à échéance. Dans ce cas, les titres individuels vous permettent d'apparier l'échéance de vos placements avec le moment où vous aurez besoin de vos fonds.

Par contre, si vous détenez des obligations de sociétés, vous devriez vous questionner sur l'impact potentiel d'un défaut de paiement sur votre situation financière. Si vous détenez des titres dont la cote de crédit n'est pas excellente ou dont l'échéance est éloignée, vous devriez envisager de les revendre et de réinvestir avec un FNB. Dans tous les cas, consultez votre conseiller financier, il vous informera et vous aidera à prendre la bonne décision.

EXPERT INVITÉ

Raymond Kerzérho CFA, MBA, est le directeur de la recherche de PWL Capital. Il enseigne également la finance à l’Université McGill.