(Photo: 123RF)

Pendant que la Bourse ne sait pas sur quel pied danser, Les Affaires a demandé à trois financiers de proposer des titres qu’ils jugent malaimés, boudés ou déconnectés d’une évaluation. Les investisseurs peuvent y trouver des occasions.

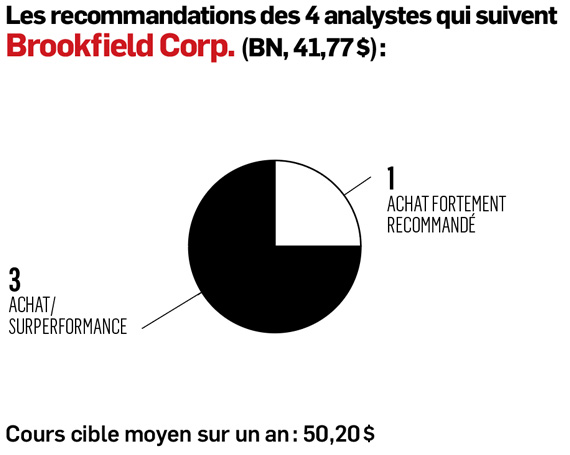

Brookfield Corp (BN, 41,77$) est punie en pleine tourmente de l’immobilier commercial

Deux analystes proposent la société de portefeuille à la tête du vaste empire Brookfield, Brookfield Corp. Celle-ci chapeaute quatre filiales en Bourse qui agissent dans la gestion d’actifs, l’énergie renouvelable, les infrastructures et le capital de risque.

C’est la valeur de l’immobilier commercial qui, à leurs yeux, est la plus dépréciée à l’intérieur du groupe diversifié. «Il faut dire que le fort taux d’inoccupation des tours de bureaux dans les centresvilles ne cesse de faire les manchettes», note Jean-Philippe Legault, analyste financier à Cote 100. La décision de Brookfield de laisser les clés aux prêteurs hypothécaires d’une douzaine de ses immeubles à Los Angeles et à Washington D.C.au cours des derniers mois alimente les pires craintes, mentionne pour sa part Brandon Thimer, analyste à First Avenue Investment Counsel. Ce dernier fait valoir que les immeubles de prestige de l’entreprise à New York et à Londres, par exemple, conservent malgré tout une grande valeur.

Jean-Philippe Legault rappelle que chaque immeuble contracte sa propre dette, si bien que la société mère n’est pas responsable des défaillances qui restent mineures pour l’ensemble du groupe Brookfield. L’analyse de Brandon Thimer révèle que l’action de Brookfield n’accorde aucune valeur aux actifs immobiliers. Le titre est 40 % moins chèrement évalué que la valeur d’actif nette de 70 $de tous ses actifs et toutes ses filiales. D’ailleurs, Brookfield rachète activement ses actions.

«Sur un horizon de trois à cinq ans, cet écart représente une bonne marge de sécurité, même si une récession s’amène et si l’immobilier commercial prend des années à se rétablir», fait-il valoir. Jean-Philippe Legault n’irait pas jusqu’à dire que l’action accorde une valeur nulle aux actifs immobiliers, mais l’écart d’évaluation s’est creusé depuis 2021, lorsque Brookfield a fermé le capital de sa filiale Brookfield Properties, qu’elle jugeait alors bon marché.

L’autre joyau du groupe est le gestionnaire d’actifs Brookfield Asset Management (BAM, 31,50 $), une filiale nouvellement entrée en Bourse que les investisseurs ont encore du mal à évaluer en raison de sa complexité. Cote 100 attribue à la société mère une valeur intrinsèque de 58,40 $dans un an.

Au fil du temps, le rabais de 40 % de Brookfield devrait s’amenuiser puisque la performance de la filiale clé de gestion d’actifs est désormais plus visible, prévoit Brandon Thimer.