Âgé de 36 ans, l’ingénieur industriel mise sur les fonds communs de placements et les titres individuels afin d’obtenir à long terme une certaine autonomie financière. (Photo: courtoisie)

PLEINS FEUX SUR MON CELI est une rubrique où des investisseurs individuels partagent avec nous leurs bons et mauvais coups en investissement tout en soumettant leur portefeuille à l’analyse d’un pro. Pour participer, écrivez-nous à denis.lalonde@groupecontex.ca.

(Illustration: Camille Charbonneau)

«J’avais peur d’être pauvre, c’est ce qui m’a mené sur le chemin de l’épargne et de l’investissement», avoue sans détour le jeune ingénieur industriel originaire de Mirabel. Il a appris jeune, par l’intermédiaire de gens de son premier cercle, les conséquences que des mauvaises décisions pouvaient avoir sur la santé financière. «J’ai vu des proches devoir remettre les clés de leur maison à leur institution financière.»À l’opposé, il constate en rétrospective que d’autres ont épousé des stratégies de placement trop conservatrices. «Si ton actif est concentré dans ta maison, ce n’est pas idéal non plus.»Il en tire une leçon à la fois sur l’épargne et la manière dont il investira ses économies.

Pascal Fournier ne placera toutefois pas un sou avant sa sortie de l’école. Il investit ses paies de commis débarrasseur (busboy) dans son éducation collégiale et universitaire. À sa graduation, son avoir net est de-23 000 $; des prêts étudiants forment la totalité de son passif. «Les taux étant bas, je n’étais pas pressé, mais à ce jour, j’ai quand même remboursé plus de 90 % de cette dette.»C’est une fois sur le marché du travail, dans une affinerie de Montréal, qu’il va mettre la pédale à fond sur l’épargne. Un intérêt de jeunesse va vite le rattraper:l’investissement. «Les sujets d’affaires et d’économie étaient ceux qui m’intéressaient le plus», se rappelle-t-il.

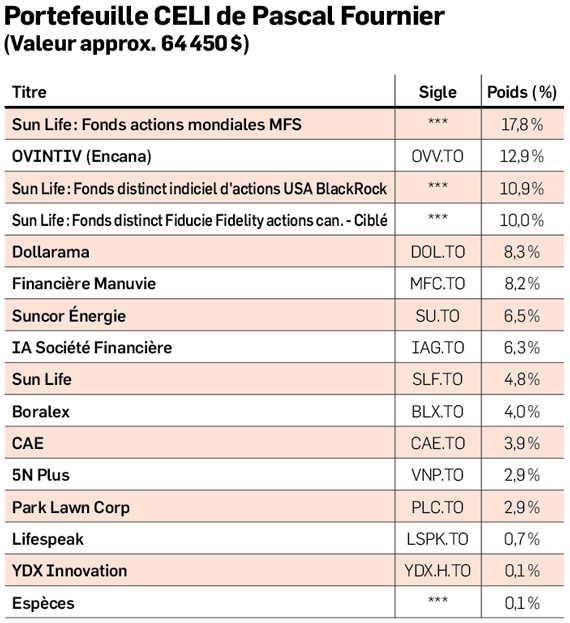

En 2019, il est plutôt déçu du rendement de l’argent qu’il a placé dans son REER. «Mon petit côté gambler me disait d’investir par moi-même.» Il va ouvrir son compte de courtage la même année et commencer son apprentissage dans son CELI. Prudent d’abord, il investit dans des fonds communs de placement à l’aide de retenues à la source systématiques. Puis, peu à peu, il achète ses premières participations dans des entreprises:Sun Life (SLF, 64,99 $), puisqu’il détient déjà de leurs fonds, la Financière Manuvie (MFC, 25,46 $), qui s’occupe des assurances de l’entreprise où il travaille, Ovintiv (OVV, 66,87 $)(anciennement Encana) et Dollarama (DOL, 79,18 $), des positions recommandées au gré de ses lectures, dans Les Affaires et dans La Presse. Le jeune investisseur l’admet candidement, ses choix sont un peu arbitraires et il n’a pas de stratégie bien définie pour l’achat de titres ni pour leur vente. «C’est pourquoi je garde une bonne partie (40 %) de mes placements dans des fonds communs de placement que j’ai choisis, mais qui sont gérés par un professionnel. Peut-être que le pro de la rubrique va pouvoir m’aiguiller.»À la veille du krach pandémique, grâce à des gains imprévus de 20 000 $et de 8000 $dans des tournois de poker en ligne, il va pouvoir injecter un peu plus d’argent dans son CELI. «Les fluctuations du marché qui ont suivi m’ont confirmé que j’avais une bonne tolérance au risque.»

Dans l’oeil d’un pro

«C’est super de voir des jeunes se prendre en main et vouloir améliorer leur situation financière», commente Vincent Tonietto, premier vice-président et gestionnaire de portefeuille à la Société Fiduciary Trust du Canada, une filiale de Placements Franklin Templeton. Il trouve que l’investisseur a eu un bon réflexe de rembourser ses dettes, surtout dans un contexte marqué par les hausses des taux d’intérêt. «Où allouer ton dollar marginal est une bonne question à se poser.»

«A priori, cela soulève une interrogation, voire un drapeau rouge, lorsqu’une personne se dit gambler et qu’elle n’a pas de stratégie d’investissement bien définie», admet le gestionnaire de portefeuille. S’il veut systématiser ses achats (et ses ventes), il suggère à Pascal Fournier de définir d’abord des critères de sélection de titres qui, eux, sont en lien avec ses objectifs de placement.

«L’entreprise a-t-elle un bilan solide ? Est-elle endettée ? Rentable ? A-t-elle un avantage concurrentiel, des barrières à l’entrée ? Verse-t-elle des dividendes ? Sont-ils croissants ?» Ce sont quelques-unes des questions qu’il devrait se poser au préalable, juge Vincent Tonietto.

Il considère la portion en fonds communs de placement (environ 40 %) mieux construite que celle composée de titres individuels. «Les trois fonds lui offrent une belle diversification et de bons points d’entrée sur les marchés américain, canadien et mondiaux.»À l’opposé, il observe dans la portion d’actions une concentration de titres dans les secteurs de l’énergie et de l’assurance.

«La pondération dans certaines entreprises m’apparaît aussi élevée. C’est le cas d’Ovintiv, à 13 %.»Le gestionnaire considère que l’ajout d’une autre catégorie d’actif, comme des obligations, lui procurerait une certaine protection contre la volatilité des marchés boursiers sans pour autant diminuer le rendement du portefeuille.

Vincent Tonietto n’est pas contre l’idée de vouer une petite portion d’un portefeuille à l’achat de titres plus spéculatifs. Il recommande toutefois de le faire à l’intérieur d’un compte non enregistré afin d’éviter la possibilité de pertes sèches. «Je constate qu’il a déjà tenté quelques coups de circuit dans le CELI sans grand succès avec des titres dont la pondération est aujourd’hui en deçà de 1 %.»