[Photo : Bloomberg News]

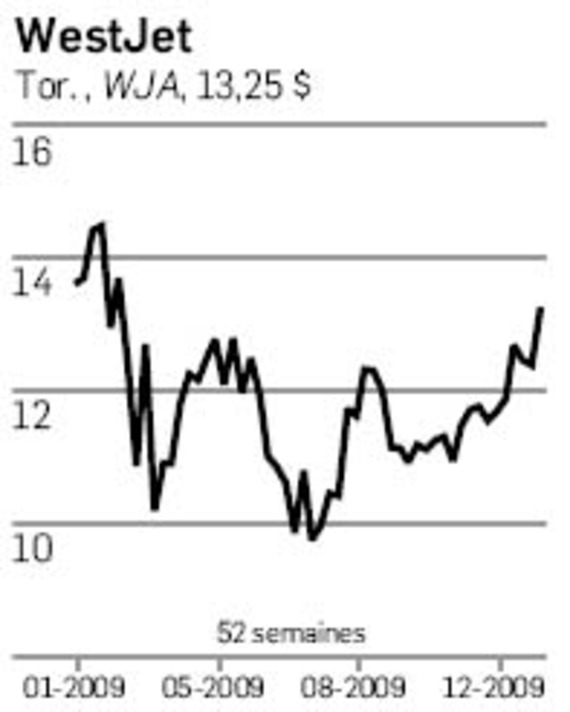

Des heures d'attente à l'aéroport pour passer tous les contrôles de sécurité. C'est la nouvelle réalité à laquelle sont confrontés des voyageurs et les transporteurs aériens. Même WestJet (Tor., WJA, 13,25 $), la plus rentable de toutes les compagnies aériennes au Canada, sera freinée par les nouvelles mesures qui découlent de l'attentat raté contre le vol 253 de l'américaine Northwest Airlines, le 25 décembre dernier.

" Cela aura inévitablement des conséquences sur les prix des billets d'avion ", soutient Michael Bouet, analyste chez Placements Montrusco Bolton. Il croit que WestJet, tout comme ses rivales, sera ralentie par ce vent contraire.

" À long terme, les consommateurs pourraient s'habituer à l'idée d'une hausse des prix, pense M. Bouet. Mais à court terme, comme ils subissent encore l'effet de la récession, ils pourraient se montrer plus sensibles. " Il faut donc s'attendre à une diminution de la demande et des revenus des transporteurs aériens.

Tout cela survient alors que WestJet, qui dessert essentiellement l'Amérique du Nord, est confrontée à une baisse de revenus et à une guerre des prix. Nombre de compagnies aériennes cherchent en effet à réduire les prix et leurs coûts, notamment en offrant des services payants, comme les collations.

Cameron Doerksen, de Partenaires Versant, n'est pas inquiet. Si WestJet doit traverser une zone de turbulences, cela ne durera qu'un certain temps, dit-il. " Nous croyons que les contrôles de sécurité qui visent les vols en direction des États-Unis reprendront leur cours normal au cours des prochains mois. "

L'analyste recommande l'achat du titre de WestJet. Le 6 janvier, il a fixé sa nouvelle cible sur le cours pour le prochain exercice à 16 $ (ce qui équivaut à un ratio cours- bénéfice de 17). Le cours cible moyen des 11 analystes interrogés par Bloomberg s'établissait à 15 $ le 11 janvier.

Une stratégie de couverture manquée

" WestJet doit aussi faire face à la montée en flèche des prix du carburant ", note Michael Bouet, de Montrusco Bolton

Le prix du baril de pétrole a doublé depuis son creux du 20 janvier 2009, pour se transiger aujourd'hui autour de 80 $ US.

WestJet s'est efforcée de gérer ce risque par l'intermédiaire de contrats à terme, mais les résultats n'ont pas été concluants, selon Claude Proulx, de BMO Marchés des capitaux. " Comme les prix du pétrole ont baissé en 2009, la protection prise par WestJet a augmenté ses coûts, explique l'analyste. Ses dépenses de carburant au troisième trimestre se sont établies à 150,6 millions de dollars. Elles auraient atteint 145 millions si WestJet n'avait pas acheté le carburant à l'avance. "

Solide contrôle des coûts

Mince consolation, WestJet bénéficie de la force du dollar canadien, fait remarquer Nick Morton, analyste chez RBC Marchés des Capitaux. Cela réduit ses dépenses de carburant et d'entretien. " Ses coûts sont 30 % plus bas que ceux de son concurrent principal, Air Canada ", note-t-il.

" Le coût par siège a chuté de 14 % en un an en raison de la baisse des prix du carburant, renchérit M. Proulx. En excluant le carburant, il a augmenté de 0,9 % au troisième trimestre, ce qui est inférieur à notre prévision de 5,7 %. "

Ce contrôle des coûts a permis à WestJet de dégager un bénéfice supérieur aux attentes au troisième trimestre. Le bénéfice par action s'est établi à 0,31 $, en baisse par rapport à celui de 0,48 $ enregistré à la période correspondante l'an dernier, mais nettement au-dessus de celui de 0,28 $ prévu par les analystes.

Une envolée boursière incertaine

Il reste que l'envolée boursière est loin d'être assurée en 2010. " Malgré son bilan financier solide et sa structure d'exploitation peu coûteuse, WestJet a une faible capacité d'appréciation en Bourse ", pense Claude Proulx.

Selon le consensus des analystes sondés par Bloomberg, son bénéfice par action devrait s'établir à 0,99 $ en 2010, par rapport à environ 0,67 $ en 2009. En supposant un ratio de 12, l'action pourrait stagner, indique M. Proulx. En 2009, le titre a fléchi de 5 %; par contre, il a rebondi de 37 % entre son creux de juillet et le 11 janvier.

Nick Morton, de RBC, croit néanmoins qu'il est temps d'acheter des actions de WestJet. " L'entreprise est bien positionnée pour profiter de la reprise, dit-il. L'histoire montre que les actions des compagnies aériennes décollent 10 mois après le début de la reprise économique. "

Potentiel

> Veut devenir une des cinq compagnies aériennes internationales les plus rentables d'ici 2016.

> Le secteur bénéficiera de la reprise économique.

Risques

> Hausse des prix du carburant.

> Hausse des coûts liés aux mesures de sécurité.

Rendement

> 1 000 $ investit il y a trois ans valait 912 $ le 8 janvier 2010.

Selon Bloomberg, en date du 11 janvier

7 analystes recommandent d'acheter le titre

4 analystes recommandent de conserver le titre

Flotte: 81 Boeing 737

Président et chef de la direction: Sean Durfy

Année de fondation: 1996

Résultats (9 premiers mois de 2009)

Revenus: 1,7 milliardBénéfice net: de dollars, en baisse 78 millions de dollars, de 11,5 %, en baisse de 42,8 %

lesaffaires.redaction@transcontinental.ca