Extrait de «Dirty Money», épisode 3: «Drug Short». (Netflix)

La série documentaire «Dirty Money» rouvre les plaies de la pharmaceutique lavalloise.

Un générique esthétisant et rythmé, un montage cadencé, une bande son très imagée. Tous les ingrédients sont réunis dans ce documentaire signé Netflix qui nous promet de dévoiler le monde de «l’argent sale».

Dans son troisième volet, Drug short, on s’attend à découvrir un éclairage original sur le cas qu’on ne présente plus ici, le laboratoire lavallois Valeant (TSX, VRX).

L’épisode commence d’ailleurs en force en comparant l’ancien patron, l’artisan de la gloire boursière de Valeant (2008-2016), à celui qui a été brièvement «l’homme le plus détesté de l’Amérique», Martin Shkreli.

Ce dernier avait effrontément augmenté le prix du traitement de sa société pharma, le Daraprim, de 13,50 à 750 $US. Avant d’être arrêté pour fraude.

Immoral au plus haut point, cela semblait ne pas se discuter. Mais «en quoi ce que fait Valeant est différent», lance à la caméra Bethany McLean, journaliste du Vanity Fair.

«Si Shkreli était du menu fretin, cela faisait du PDG de Valeant, Mike Pearson, une baleine», insiste-t-elle.

Piqûre de rappel

Valeant était «l'une des opportunités les plus profitables que Wall Street ait jamais vu», se remémore Bethany McLean.

Alors que rien ne prédisposait vraiment cette société à briller.

«L’origine de Valeant est une entreprise nommée Biovail, un laboratoire qui végétait au Canada», précise Robby Boyd, reporter pour la Southern Investigative Reporting Foundation (SIRF).

Le succès prend forme au moment de la fusion et de de la prise de fonction de Pearson. L’action dépassait à peine les 15 $US. À son apogée, le cours allait atteindre les 250 $US.

En peu de temps, Pearson parviendrait à multiplier les acquisitions.

«Valeant devient un aspirateur qui vide le marché. À un moment, j’ai dénombré 110 entreprises rachetées», souligne le reporter de la SRIF.

Cela terrorisait en quelque sorte l’industrie pharmaceutique. Pourtant à Wall Street, on distingue «smart money» et «dumb money». Le premier provenant des gros fonds spéculatifs, avec les meilleurs investisseurs, tels que Bill Ackman, de Pershing Square.

Et c’était justement cette élite qui avait investi dans Valeant. Croyant aux promesses de stratégie révolutionnaire.

La situation nécessitait un regard extérieur, un recul par rapport à l’engrenage de Wall Street où «l’on veut juste que les actions grimpent incessamment», ironise Robby Boyd.

Glorieux indésirables

En fait, l’épisode dont on espérait des révélations devient rapidement une sorte de documentaire animalier sur une espèce relativement méconnue du grand public: les vendeurs à découvert (short sellers).

Ces parieurs à la baisse qui vampirisent les marchés et se délectent des actions rougissant.

Car oui, les shorters ont souvent mauvaise réputation. «Car on dit plein de choses que les gens ne veulent pas entendre», explique Fahmi Quadir, de Safkhet Capital, qui s’est illustrée par ses positions courtes sur la pharma canadienne. «La direction de Valeant ne m’apprécie pas du tout», reconnaît-elle non-chalamment.

On éprouve un peu l’impression que le documentaire glorifie ces investisseurs prétendument atypiques. C’est que les vendeurs à découvert doivent trouver l’information déterminante, par leurs propres moyens.

Et repérer les arnaque(ur)s offre des opportunités économiques indirectes. «Valeant était en réalité un château de cartes avec des gens qui en escroquaient d’autres», affirme John Hempton, shorter chez Bronte Capital.

« Nous n’avions pas besoin de croire à ces conneries »

Les investisseurs abordant avec brio les marchés sous cet angle sont rares. Certains parmi eux ont alors commencé à s’interroger sur la vitalité financière de Valeant.

«Nous étions des outsiders, nous n’avions pas besoin de croire à ces conneries», sourit John Hempton.

Ces prophètes de malheur ont tenté d’éventer la «formule magique» de Valeant: le groupe ne dépensait que 3% pour le développement de nouveaux traitements, contre 18% en moyenne pour l’industrie toute entière. L’entreprise tirait sa croissance uniquement des achats de plus petites sociétés.

Cela permettait de maximiser la rentabilité du labo «sans faire de science», s’étonne le vendeur à découvert de Bronte Capital. Valeant augmentait ensuite les prix et les volumes de ventes des traitements récupérés lors des acquisitions.

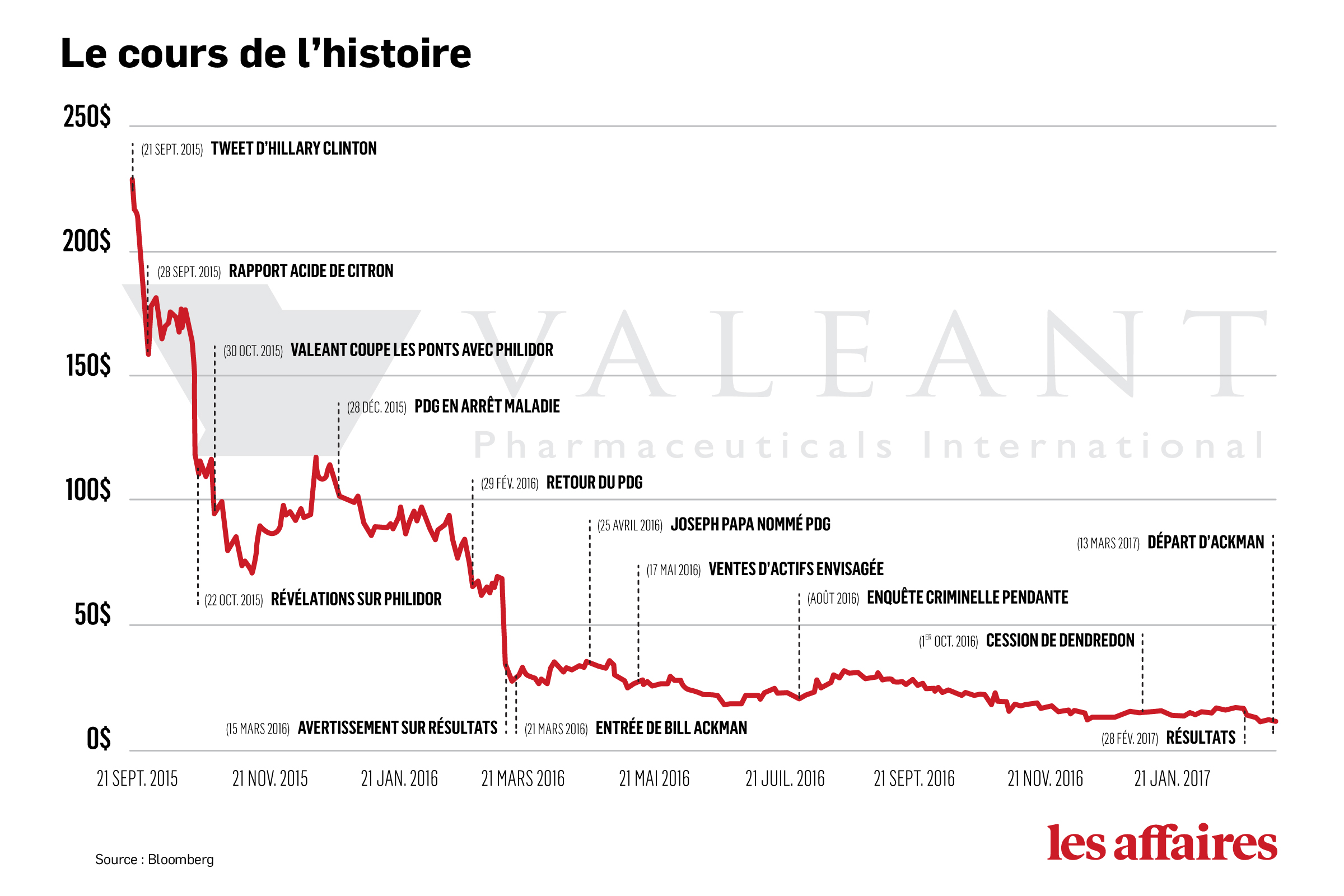

On connaît ensuite le cours de l’histoire.

Pilule difficile à avaler

La spirale négative a en fait commencé avec un tweet… d’Hilary Clinton. L'ancienne Première Dame des États-Unis réagit à l'augmentation démentielle d'un médicament sur le marché depuis des décennies. Valeant se fait happer par le courant baissier.

À partir de cette saillie politique, le modèle d'affaires de Valeant va essuyer des attaques tous azimuts. L’analyse faite par la firme spécialisée dans la vente à découvert Citron Research ne s'embarrasse d'aucune nuance: «Valeant est une tumeur maligne pour le système de santé américain qui doit être retirée avant qu'elle n'infecte les compagnies saines».

En 2016, des élus américains dévoilent des documents qui détaillent comment Valeant a gonflé les prix de certains médicaments utilisés pour traiter des patients avec des problèmes cardiaques, le sida ou le cancer.

La pharmaceutique passe sous enquête du gendarme financier américain. Le départ définitif de Michael Pearson est annoncé. Des documents révèlent qu’il recevra près d’un million de dollars US pour continuer de conseiller l’entreprise au moins jusqu'à la fin de 2017. Il était un an auparavant le PDG le mieux rémunéré au Canada, après avoir empoché 183 millions $ (grâce essentiellement aux gains de l’action).

Depuis son pic, le cours de Valeant s’est effondré de 90%...

Si vous voulez une petite leçon financière en 70 minutes, cet épisode de Dirty Money reste intéressant. Même pour les plus initiés d’entre nous. Les marchés souffrent parfois de trous de mémoire. Les générations d’investisseurs se succèdent, certaines sans avoir révisé les leçons du passé.

Il est essentiel de jalonner l’histoire récente d’une entreprise cotée. Surtout une société présentant ce parcours peu orthodoxe. Une ascension fulgurante. Une descente aux enfers. Pour un retour d'entre les morts?