Claude Roy, PDG et principal actionnaire de Médiagrif, tire sa révérence à 71 ans (Photo: Médiagrif)

Dans une tournure pour le moins non orthodoxe, Médiagrif a annoncé un examen stratégique formel sept jours après l’annonce par le PDG Claude Roy qu’il souhaitait tirer sa révérence à l'assemblée annuelle.

Le dirigeant de 71 ans rêvait de réaliser un deuxième grand coup avec l’exploitant de cybermarchés Médiagrif (MDF, 10,40$) comme celui qui avait vu Logibec Groupe informatique passer aux mains de la caisse de retraite OMERS en 2010, pour 231,4 millions de dollars.

M. Roy avait 23% des actions de Logibec à l’époque. Coïncidence ou pas, il détient 24% de Médiagrif.

Dans une grande entrevue accordée aux AFFAIRES en 2012, M. Roy imaginait doubler la valeur boursière à 500 millions de dollars de Technologies interactives Médiagrif, avant de passer le flambeau.

Au cours actuel, la valeur boursière atteint de 152M$.

La concurrence impitoyable des titans du Web et les investissements qu’exigent des sites grand public tels que LesPac.com, Jobboom et Réseau Contact auront eu raison de ces ambitions.

L’action a perdu la moitié de sa valeur depuis deux ans, malgré des marges d’exploitation de plus de 25%, attribuables au contrôle assidu des coûts qui a fait la réputation de M. Roy.

«Nous avons réduit notre placement au fil du temps parce qu’il devenait de plus en plus clair que M. Roy ne répéterait pas sa magie une deuxième fois. Les avantages concurrentiels sont douteux et la gouvernance laisse à désirer», a confié un gestionnaire sous le couvert de l’anonymat.

Le PDG de Cote 100 Philippe Le Blanc, reconnaît que la performance laissait à désirer. «La pression est forte pour que les entreprises livrent la marchandise... sinon. Nous espérons que d'autres entreprises prendront le relais de celles qui quittent la Bourse», a-t-il indiqué par voie de courriel.

Le patron de PenderFund Capital Management, David Barr, n'est pas trop surpris étant donné l'âge de M. Roy, la performance décevante des revenus et la valeur d'aubaine du titre.

« En tant que principal actionnaire M. Roy jouera le rôle principal dans la suite des choses. Les entrepreneurs sont très attachés à leur société et au sort qui est réservé aux employés. »

Relisez Uni-Sélect se met en vente, le PDG quitte

Le Fonds de la FTQ aux premières loges

Le Fonds de solidarité de la FTQ aura certainement son mot à dire. Il détient 16% des actions de la Médiagrif. Le fonds était aussi le principal actionnaire d’Orckestra que Médiagrif a rescapé en juin 2017 pour 1,5 million de dollars.

La plateforme montréalaise de solutions de commerce en ligne cumule un déficit de 1,4 M$ depuis son achat il y a 15 mois.

Un acquéreur pourrait offrir une plus-value de 20%

Maher Yaghi, de Desjardins Marché des capitaux, fait allusion à la plus-value de 17% offerte pour Logibec en 2010 pour rafraîchir son scénario de mise en vente pour Médiagrif.

M. Yaghi imagine qu’un fonds privé pourrait offrir jusqu’à 12$ pour Mediagrif, soit 20% de plus que cours actuel tout en réalisant un bon rendement interne de 18%.

Médiagrif, qui chapeaute onze plateformes transactionnelles et sites hétéroclites, est très rentable, dégage de solides flux de trésorerie excédentaires et arbore un bilan presque sans dette.

M. Yaghi estime ses flux excédentaires à 16M$ en 2018, soit une proportion élevée de 10,6% de cours de l’action.

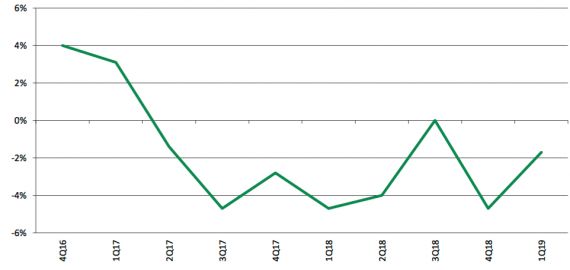

C’est le genre de profil qui attire les spécialistes des rachats par endettement, malgré le déclin de 2 à 4% de ses revenus, sans les acquisitions au cours de sept des dix derniers trimestres, depuis au moins deux ans, ajoute M. Yaghi.

LEs revenus de Médiagrif déclinent à un rythme de 2 à 4% depuis deux ans, sans les acquisitions. (Source: Desjardins Marché des capitaux)

Ce scénario repose sur les hypothèses suivantes: l’acquéreur fait grimper la dette de 0,7 à 3,5 fois le bénéfice d’exploitation, son coût d’emprunt est de 4% et il revend une Médiagrif élargie à un multiple de neuf fois ses flux de trésorerie excédentaires, dans quatre ans.

«Un fonds d’investissement privé nous apparaît le prétendant potentiel le plus probable», dit-il, en ajoutant que M. Roy devra soupeser ce que Médiagrif vaut aujourd’hui et ce qu’il aurait pu valoir dans de meilleures circonstances.

Des plateformes sous-estimées

Chez Echelon Wealth Partners, Amr Ezzat croit que les ventes en déclin, sans l’effet des acquisitions, masquent les forts rendements financiers de Médiagrif et la valeur de cybermarchés obscurs mais performants tels que InterTrade et BidNet.

«On peut envisager tous les scénarios, du simple recrutement d’un nouveau PDG à la vente de la société en tout ou en parties», écrit-il.

Toutes ces possibilités procureront ultimement un bon rendement, soutient l’analyste, de Montréal.

M. Ezzat évalue Médiagrif à 15$ en pièces détachées, soit 50% de plus que le cours actuel. M. Barr ne déposerait son bloc de 2% pour moins que ça, dit-il.

Le toujours optimiste Brian Pow d'Acumen y va d'un cours cible de 17$ l'action.