L’écosystème des solutions de paiements poursuit sa transformation rapide alors que la pandémie a accéléré la tendance emboîtée ces dernières années pour des solutions électroniques, au détriment des espèces sonnantes et trébuchantes. L’investisseur intéressé à miser sur ce secteur en pleine effervescence a l’embarras du choix. Tour d’horizon d’un secteur passablement écorché sur les marchés depuis un an.

« Il y a beaucoup d’entreprises dans ce secteur, c’est à en perdre son latin », convient Vincent Fournier, gestionnaire de portefeuille à Claret, à propos de l’industrie des paiements en ligne. « L’écosystème transactionnel a subi des changements très importants ces dernières années. » Il rappelle que nous sommes passés en peu de temps d’une économie dominée par les transactions de gré à gré, avec des marchands plus traditionnels de type brique et mortier, à une économie nettement axée vers des solutions de paiement électronique. « L’Internet et le commerce en ligne ont chamboulé les façons de faire. Il se développe aujourd’hui des outils de paiement qui doivent être sécuritaires et répondre à une demande à la fois variée et complexe. »

Malgré la compétition féroce, PayPal (PYPL, 94,93 $ US) est toujours à ses yeux le joueur le plus dominant et complet d’entre ses pairs. Le titre, qui se négociait à plus de 300 $ à l’été 2019, a depuis subi les contrecoups d’un certain essoufflement de ce secteur d’activité. « Il y a eu une baisse d’engouement pour ces titres, ce qui est normal compte tenu, notamment, du relâchement des mesures sanitaires. Il y a eu aussi, dans le cas de PayPal, un léger recul de la profitabilité jumelé à une décélération de sa croissance. »

Le gestionnaire à Claret explique que l’entreprise californienne a malgré tout continué d’investir massivement pour diversifier ses activités. « Ils utilisent une partie de leurs profits pour trouver des éléments de croissance. » Paypal touche aux consommateurs de plusieurs manières. « Leur système Venmo, qui permet le transfert d’argent entre personnes aux États-Unis, en est un exemple. Ils offrent aussi du financement », dit-il.

Vincent Fournier ajoute que la société développe des solutions qui pourront court-circuiter les nombreux intermédiaires — et donc des frais de transactions inhérents — et qu’ils sont en voie de les monétiser. » Selon lui, PayPal a une clientèle fidèle et de très belles années devant elle. « Les ventes de la société sont passées de 17 milliards de dollars américains (G$ US) en 2019 à 25 G$ US en 2021. Son plan d’affaires fonctionne. »

À plus petite échelle et comme investissement périphérique, Vincent Fournier aime aussi beaucoup la société informatique canadienne Quisitive (QUIS.V, 1,03 $), basée à Toronto, qui offre également des solutions de paiements en partenariat, notamment, avec le géant technologique Microsoft par le truchement de la plateforme LedgerPay. « L’entreprise a innové avec une solution de paiement qui allie les qualités des cartes de paiement à celles des programmes de fidélisation. Un peu comme les grandes entreprises de commerce électronique, elle obtient des informations sur le profil de ses clients et leurs habitudes de consommation. » Il rappelle que l’entreprise s’apprête à commercialiser la solution de paiement LedgerPay. « Par rapport à ses profits passés, le cours paraît cher, mais reflète le fait que sa solution devrait être reçue fort positivement par les commerces. » Quisitive a reçu en mars dernier la certification de MasterCard pour utiliser LedgerPay comme paiement par débit et crédit.

Transition vers le paiement électronique

Steve Bélisle, gestionnaire de portefeuille principal à Gestion de placements Manuvie, aime les deux titres dominants du secteur que sont MasterCard (MA, 347,08 $ US) et Visa (V, 202,94 $ US). « Peut-être davantage Visa à l’heure actuelle en raison des valorisations. » Il qualifie ces entreprises de véritables « pipelines » par lesquels transitent la très grande majorité des transactions.

Sur le plan de la croissance des revenus, Steve Bélisle croit qu’une économie qui évolue résolument vers le paiement électronique devrait leur être favorable à l’avenir. Cette transition, à ses yeux, est toujours en cours et est loin d’être finalisée. Il fait remarquer qu’aux États-Unis, beaucoup de transactions se font encore en espèces et cette situation est similaire, voire plus marquée, dans les pays émergents et en voie de développement. « Le volume de transactions croît plus vite que l’économie, ce qui leur permet d’augmenter leurs revenus à des taux fort alléchants », dit-il.

Il juge que la pandémie, en raison de la baisse des transactions transfrontalières (liées aux voyages), a été un moment opportun pour prendre des positions dans l’un ou l’autre de ces titres qui ont été plus affectés. « Il s’agit de payer le titre à un bon niveau d’évaluation. » MasterCard et Visa versent à leurs actionnaires un dividende dont le rendement respectif est de 0,54 % et de 0,69 %.

Le gestionnaire de portefeuille à Manuvie constate une forte compétition dans l’écosystème des paiements électroniques, spécialement dans l’univers du traitement «physique» des transactions, où les marges sont moins intéressantes. « C’est plus facile de changer d’un système à l’autre. »

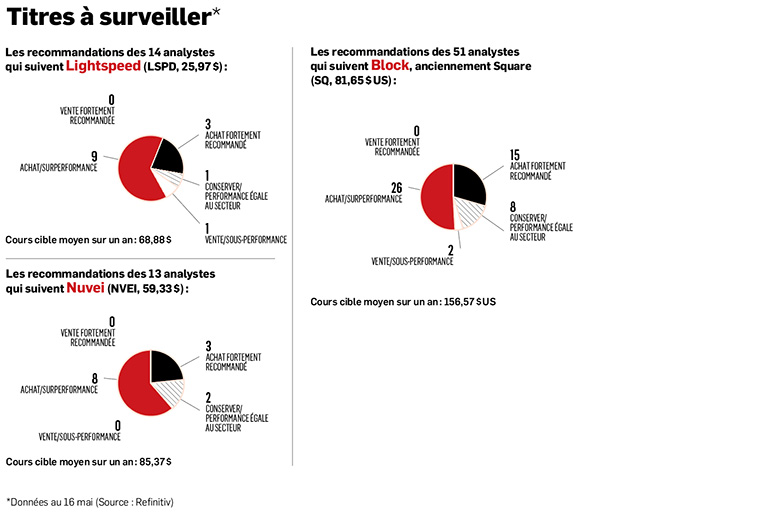

Il croit que le succès d’une entreprise comme la montréalaise Nuvei (NVEI, 63,98 $), un fournisseur de solutions de paiement, repose justement sur le choix de marchés plus nichés avec de meilleures barrières à l’entrée. « Ils réussissent à générer de bonnes marges, car ils sont centrés sur des créneaux plus réglementés et complexes: les jeux en ligne, les paris sportifs, etc. » Leur premier appel public à l’épargne remonte à l’automne 2020, et depuis, l’action a atteint un sommet de 170 $ pour ensuite redescendre considérablement. La croisade d’un vendeur à découvert, Spruce Point Capital Management, en décembre dernier, a fait passablement reculer le cours de l’action. « Les allégations financières du rapport n’étaient pas fondées, selon nous. » Steve Bélisle ne détient pas le titre en portefeuille, mais juge son évaluation attrayante au cours actuel.

Pour Cimon Plante, gestionnaire de portefeuille et conseiller principal en gestion de patrimoine à la Financière Banque Nationale, le titre de la montréalaise Lightspeed (LSPD, 25,34 $) pourrait rebondir et profiter de la réouverture de l’économie, spécialement dans le secteur de la restauration et du commerce de détail. « Ils sont verticalement intégrés avec des systèmes de paiement, pour gérer les stocks et les paies ainsi que pour le commerce en ligne. Pour un commerçant, il s’agit d’une solution clé en main avec des systèmes intégrés. D’autant plus que ces outils sont intéressants dans un contexte de pénurie de main-d’œuvre. Tout ce que tu peux automatiser, tu le fais. »

Trois facteurs expliquent selon lui la baisse récente du titre, passé de 165 $ à 24 $. D’abord, la chute des titres de croissance à l’automne. « Les multiples de ces entreprises se sont tous compressés, non sans raison, car ils étaient élevés. » À cela est venu s’ajouter le rapport d’un vendeur à découvert, Spruce Point Capital Management — la même firme d’investissement qui avait pris à partie Nuvei. Il souligne que plusieurs analystes de Bay Street (Toronto) ne partagent toutefois pas les interprétations du vendeur à découvert.

Enfin, Cimon Plante croit que Lightspeed, comme plusieurs autres entreprises de croissance toujours non rentables, a subi une réévaluation des multiples. « L’entreprise dit pouvoir augmenter d’ici cinq ans ses marges opérationnelles de 20 %. » Le gestionnaire signale qu’ils ont monétisé leur plus récente collecte de fonds et disposent dorénavant de 1,2 G$ de liquidités. « Ils ont donc les coudées franches pour absorber les pertes jusqu’à l’atteinte de la rentabilité. Ils ont même le pouvoir de faire des acquisitions stratégiques. »

À son sommet, l’action se négociait à 50 fois ses revenus, ratio récemment ramené à 7 fois. « Pour faire un comparable (très imparfait) avec Shopify (SHOP, 486,07 $), ce dernier se négocie à 14 fois son chiffre d’affaires; et Square, à 3 fois. » Le gestionnaire détient Lightspeed en portefeuille.

L’entreprise américaine Block (SQ, 96,20 $ US), anciennement connue sous le nom de Square, spécialisée en paiement en ligne, figure parmi ses titres favoris du secteur. Pour Cimon Plante, il y a trois volets à Block qui sont intéressants.

Le premier est le système de paiement, « une interface connectée à Visa et à MasterCard qui améliore l’expérience paiement du consommateur ». Environ 60 % de son chiffre d’affaires provient du secteur de la restauration et 35 % des détaillants. « Un thème qui va favoriser Square avec la réouverture de l’économie. »

Le deuxième est leur Cash App qui va leur servir pour devenir une super application. « C’est un système de transfert de paiement de gré à gré. »

L’autre aspect positif, selon le gestionnaire de portefeuille à la Financière Banque Nationale, est leur récente acquisition d’Afterpay l’été dernier. L’entreprise australienne est un spécialiste du « achetez maintenant, payez plus tard » (« Buy Now Pay Later ») et offre des paiements échelonnés sur plusieurs mois. « Ils auront donc un bras financier pour des approbations rapides, ce qui bonifiera leur offre de services. » Comme la majorité de ses pairs, le cours de l’action de Block a connu un important recul depuis l’automne, passant de 289 $ US à moins de 100 $ US.

CONSEILS DE L’EXPERT

Visa et MasterCard: des « pipelines » de transactions

Steve Bélisle, gestionnaire de portefeuilles à Gestion de placements Manuvie (Photo: courtoisie)

« MasterCard et Visa forment un duopole presque impossible à déloger en raison des investissements effectués depuis des décennies. Les deux sociétés sont protégées de la concurrence et cela leur permet de dégager d’importantes marges bénéficiaires qui augmentent avec le temps. Le montant qu’elles prennent lors de chaque transaction est très faible, ce qui occasionne peu de résistance. Il y a plus de frais du côté des banques émettrices de cartes » — Steve Bélisle, gestionnaire de portefeuilles à Gestion de placements Manuvie.