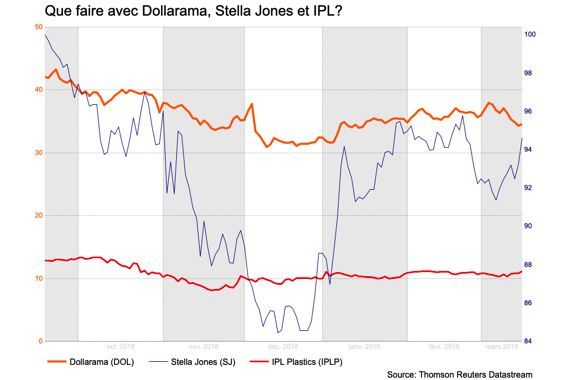

Que faire avec les titres de Dollarama, Stella-Jones et IPL? Voici quelques recommandations d’analystes susceptibles de faire bouger les cours prochainement. Note: l’auteur peut avoir une opinion totalement différente de celle exprimée.

Dollarama (DOL, 34,88$): Scotia prévoit une légère accélération des ventes par magasins comparables

Au quatrième trimestre attendu le 28 mars, Patricia Baker de Banque Scotia espère voir une légère accélération des ventes par magasins comparables de 3,1 à 3,3%, pour un deuxième trimestre consécutif.

Ce rythme correspond à la nouvelle fourchette de 2,5 à 3,5% que vise désormais Dollarama.

Une telle performance redonnerait un peu plus confiance que le détaillant offre encore un profil de croissance, dit-elle. Son action a regagné 9,5% à ce jour en 2019, après un plongeon de 38% en 2018.

«Son titre ne retrouvera pas l’évaluation de pointe de 32,7 fois les bénéfices, mais il peut encore s’apprécier. Nous conservons pour l’instant notre cours cible de 40$», écrit l’analyste.

Mme Baker rappelle que le marchand a ouvert 60 magasins en 2018, dont 28 au quatrième trimestre, ce qui est en soit une source de croissance.

D’ailleurs, elle prévoit une hausse de 15,8% des ventes à 1,08 milliard de dollars.

La marge brute recevra aussi de l’attention parce que Dollarama a choisi de restreindre la hausse de ses prix pour préserver la perception de valeur de son modèle d’affaires et répondre aux concurrents.

Mme Baker s’attend à ce que la marge brute décline de 1,2% à 40,2%, au quatrième trimestre.

Les dépenses générales augmenteront de 16,6% pour atteindre 14,5% des ventes. Le quatrième trimestre verra le dernier impact de la hausse annuelle du salaire minimum en Ontario.

Le bénéfice d’exploitation devrait croître de 10,2% à 280M$, mais la marge rétrécira de 27,1 à 25,8% puisque les mesures de productivité internes ne compenseront pas entièrement pour le recul de la marge brute et pour l’effet de la hausse des salaires.

L’analyste signale que le détaillant a racheté 5% de ses actions depuis 12 mois, ce qui ajoutera deux cents par action au bénéfice du quatrième trimestre. Elle prévoit une hausse de 14,5% du bénéfice à 0,55$ par action.

Stella-Jones (SJ, 42,30$): le fabricant de traverses revient sur les rails