[Photo: 123rf]

Il a réalisé un rendement annuel de 20% sur 30 ans, a évolué dans l'ombre des grands investisseurs tel Warren Buffett, est reconnu comme l'inventeur de la première méthode pour compter les cartes au black-jack et pourtant, il vous est probablement inconnu. Voici comment l'odyssée d'Edward Thorp dans les univers du placement, des casinos, de la science et des mathématiques peut vous aider à devenir un meilleur investisseur.

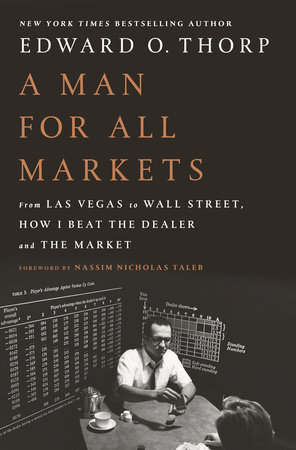

Dans son plus récent livre, A Man for All Markets, ce mathématicien légendaire raconte comment il a mis au point une stratégie pour battre les casinos au black-jack. Il a aussi inventé le premier ordinateur portable qui permettait de prédire les résultats au jeu de roulette.

Au-delà de ses exploits au casino, le self-made man né durant la Grande Dépression a fait sa marque dans le monde du placement en mettant au point une des premières stratégies basée sur l'analyse quantitative. L'homme, aujourd'hui âgé de 84 ans, soutient qu'il y a de grandes similarités entre le pari et l'investissement. Dans les deux cas, la réussite repose sur un juste équilibre entre le risque et le rendement, dit-il.

Et que vous pariiez contre la maison au casino ou contre le marché en Bourse, vous ne vous enrichirez que si vous avez un avantage. Voici quelques puissantes leçons tirées du seul livre qu'a recommandé Charlie Munger, fidèle partenaire de Warren Buffett, lors de la plus récente assemblée annuelle de son entreprise, Daily Journal.

La façon de surpasser la plupart des investisseurs

La recette la plus simple pour obtenir un meilleur rendement que la plupart des investisseurs est de privilégier les FNB ou les fonds indiciels. Réduire le risque grâce à la diversification est une raison d'acheter un fonds qui reproduit un indice, mais le facteur clé repose sur la diminution des coûts, dit Ed Thorp.

Contrairement aux investisseurs dits passifs, les investisseurs actifs en tant que groupe effectuent une rotation de 100 % des titres détenus en portefeuille chaque année. Cela entraîne des coûts énormes en commissions et en écarts de prix défavorables payés pour les titres.

Ainsi, l'investisseur qui privilégie l'approche active débourse chaque année 1% de plus en frais de négociation et 1% pour ce que M. Buffett appelle les «aidants», soit les gestionnaires, les vendeurs et les autres intervenants impliqués dans les produits actifs. Ceux qui favorisent les fonds actifs partent donc avec un désavantage de 2% par rapport aux investisseurs indiciels, démontre-t-il.

L'écart est encore plus grand pour ceux qui investissent à partir de comptes imposables, en raison des gains en capital. À moins d'être convaincu d'avoir un gestionnaire de grand talent ou d'être soi-même capable d'éviter le piège des émotions, vous devriez favoriser l'approche passive, dit l'investisseur.

La raison de vouloir battre les marchés

À l'ère des logiciels ultrasophistiqués effectuant des transactions une fraction de seconde après la publication d'une information, est-il encore possible de battre le marché ? Si on se fie aux partisans de la théorie de l'efficience des marchés, la réponse est non.

Chaque nouvelle donnée est immédiatement reflétée dans les cours, ce qui limite la possibilité de réaliser un gain élevé en négociant entre le moment où elle est dévoilée et celui où elle est entièrement digérée par l'ensemble des investisseurs. À l'aide de plusieurs exemples, M. Thorp déboulonne la théorie popularisée par l'économiste Eugene Fama.

L'information, fait-il valoir, commence par se propager parmi un nombre restreint de personnes, pour ensuite s'étendre à de plus grands groupes, et ce, en plusieurs phases. La diffusion peut prendre de quelques minutes à quelques mois. Croire en l'efficience des marchés, c'est croire que tous les investisseurs agissent de façon rationnelle. Dans le vrai monde, dit l'auteur, la rationalité des participants est très limitée. Et tout dépend de l'analyse qui est faite de chaquenouvelle information.

Pour battre le marché, dit M. Thorp, il faut obtenir tôt une information de qualité. À mes yeux, cela veut dire de se tenir le plus informé possible sur les entreprises que l'on suit. Il faut aussi être discipliné, raisonner de façon logique et se baser sur des analyses sérieuses plutôt que sur des pitchs de vente ou des émotions. La façon la plus sûre de s'enrichir, au casino comme en Bourse, est de miser seulement lorsqu'on est certain d'avoir un réel avantage. Exemple: un chercheur qui connaît les traitements novateurs est mieux placé que le commun des mortels pour évaluer le potentiel d'une biotech. M. Thorp rappelle ainsi la nécessité de rester dans son «cercle de compétences».

La huitième merveille du monde pour s'enrichir

On n'insiste jamais assez sur le rôle capital qu'elle joue dans l'accumulation de richesse : la croissance des intérêts composés. C'est le concept qu'Albert Einstein avait baptisé la «huitième merveille du monde».

Ed Thorp l'illustre bien à l'aide d'un exemple réel et d'un exemple fictif. Il rappelle l'histoire fascinante d'Anne Scheiber qui, après 23 ans de loyaux services à l'agence du revenu des États-Unis, démissionne faute d'avoir eu une seule promotion. À 51 ans, elle investit ses 5000$ d'économies en Bourse et adopte un mode de vie modeste. À son décès en 1995, elle lègue 22 millions de dollars à une université. Chanceuse, la dame ? Non, elle a plutôt réinvesti religieusement son épargne et ses dividendes.

Il donne un autre exemple, fictif celui-là, qui montre comment Charlie Lecomposé s'enrichit bien plus que Sam Lepeureux. Le premier laisse la magie de l'effet multiplicateur gonfler ses gains, le second place le montant gagné dans une chaussette, de crainte de le perdre.

Or, sur une longue période, même le plus petit taux de croissance composée finit par surpasser la croissance arithmétique. Votre voisin a beau se vanter d'avoir doublé sa mise après avoir vendu tel titre, vous serez bien plus riche que lui en réinvestissant constamment votre argent à un taux annuel aussi bas que 3 % ou 4 %.

Le test déterminant avant d'investir

Disposez-vous de suffisamment d'informations de qualité justifiant votre décision d'investir? Ed Thorp illustre l'importance de cette question avec un exemple édifiant. «Comme l'a si bien montré la pyramide de Ponzi de 65 milliards de dollars réalisée par Bernard Madoff, 13 000 investisseurs et leurs conseillers n'ont pas réalisé la vérification diligente de base, se disant que les autres l'avaient probablement fait avant eux», écrit-il.

Qu'il s'agisse d'investir dans un fonds commun, une action, une obligation ou tout autre placement qui vous est proposé, il est essentiel de disposer de toute l'information qui vous permettra de déterminer s'il constitue un meilleur outil qu'un simple fonds indiciel ou négocié en Bourse. M. Thorp est catégorique : les occasions de placement qui passent ce test et qui s'avèrent supérieures aux placements passifs comme les FNB sont rares.

La façon de se prémunir contre la fraude

Un des passages les plus marquants du livre est celui où Ed Thorp raconte comment il a découvert que Bernie Madoff était un fraudeur... 17 ans avant que les autorités boursières ne révèlent le plus grand crime économique de l'histoire. Embauché en 1991 à titre d'analyste indépendant par un fonds de couverture, il a vite remarqué que quelque chose clochait. Les rendements rapportés par Madoff étaient trop élevés.

En épluchant les comptes de clients, il a constaté que même lorsque la stratégie de placement devait avoir encaissé une perte, M. Madoff faisait état de gains. En dépit du secret exigé des clients de cet escroc, M. Thorp a découvert qu'un investisseur avait enregistré un rendement positif chaque mois depuis 1979.

Sûr de son coup, M. Thorp a averti ses contacts que cette manipulation se terminerait très mal. Cependant, à l'époque, Madoff était une vedette de Wall Street. Il siégeait notamment au conseil d'administration du Nasdaq. Même le gendarme boursier, la Securities and Exchange Commission (SEC), n'y a vu que du feu.

En fait, la SEC, dit l'auteur, a fermé les yeux longtemps en dépit des alertes lancées par plusieurs. Des milliers de gens se sont laissé endormir. Gavés des généreuses commissions versées par Madoff, les conseillers financiers ont continué de placer l'argent de leurs clients malgré les preuves qu'il s'agissait d'une vaste fraude. L'investisseur peut tirer de nombreuses leçons de ce scandale, à commencer par le fait que même les autorités ne vous protègent pas à 100 % contre la fraude et qu'il est nécessaire de rester suspicieux face aux vendeurs de rêve.

Aujourd'hui, alors que les Canadiens n'ont jamais été aussi endettés, M. Thorp rappelle une autre importante leçon de gestion de risque tirée des conséquences dévastatrices du surendettement lié à la bulle immobilière aux États-Unis. Supposez que le pire scénario imaginable soit sur le point de se produire et demandez-vous si vous seriez capable d'y faire face. Dans la négative, réduisez votre endettement.

Je pourrais citer une foule d'autres passages de ce livre, qui constitue une véritable bible pour celui qui veut devenir un meilleur investisseur et comprendre les rouages de l'économie et de la finance. Le récit compte aussi de nombreuses réflexions de vie. Je vous laisse sur un dernier passage, qui s'adresse autant aux administrateurs de Bombardier qu'aux investisseurs analysant leurs titres: «Plus le pourcentage des bénéfices d'une entreprise versé à ses cinq hauts dirigeants sous forme de rémunération est élevé, plus sa rentabilité et sa performance boursière seront faibles.»