(Photo: 123RF)

BLOGUE INVITÉ. J’ai reçu récemment une question d’un lecteur qui voulait savoir comment nous calculons la valeur intrinsèque d’une entreprise. Je tenterai de répondre à cette question au cours des deux prochaines semaines. Voici donc la première partie de ma réponse.

L’évaluation d’une entreprise relève de l’art plutôt que de la science. Lorsqu’on parle de la «valeur intrinsèque» d’une entreprise, on fait référence à l’évaluation qu’un investisseur pourrait faire d’une entreprise après avoir effectué son analyse fondamentale.

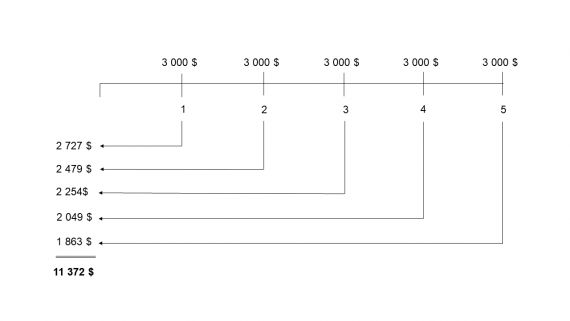

Si l’on applique la méthode scientifique, la formule pour calculer cette valeur est relativement simple: elle représente la somme des flux de trésorerie libres d’une entreprise, chacun étant actualisé en fonction de son éloignement dans le temps. Pour prendre un exemple simpliste, imaginons une société qui dégagerait 3 000$ de flux de trésorerie libres par année pendant les cinq prochaines années:

Une telle méthode s’applique à tout actif financier, qu’il s’agisse d’une obligation gouvernementale, du titre d’une entreprise, d’un immeuble ou même d’une œuvre d’art.

Dans la réalité, l’application de cette méthode est tout sauf simple, hormis peut-être quand il s’agit d’actifs financiers dont on peut prévoir les flux de trésorerie libres avec un haut niveau de certitude, notamment les obligations. En effet, pour une obligation, on connaît les versements d’intérêt futurs, le nombre de périodes avant l’échéance et les taux d’intérêt pour une obligation du même ordre; l’évaluation devient donc un jeu d’enfant.

Mais pour le titre d’une société, le degré de précision est autrement plus incertain. S’il est difficile de faire des prévisions concernant les flux de trésorerie libres de l’année qui vient, imaginez le faire pour les 15 ou 25 prochaines années! Et quel taux d’intérêt appliquerez-vous afin d’escompter ces flux?

Il y a une citation du physicien danois Niels Bohr que je trouve particulièrement pertinente en ce qui concerne les prévisions : « Il est difficile de faire des prévisions, particulièrement celles qui concernent le futur. » Voilà qui résume bien la difficulté d’évaluer une entreprise en fonction de ses flux de trésorerie futurs.

J’ajouterais une autre considération non négligeable. Il devient difficile de rejeter un investissement de la main après avoir investi considérablement de temps et d’énergie dans son évaluation.

Le principe KISS (Keep It Simple and Stupid)

Personnellement, je ne crois pas qu’il vaille la peine de développer des modèles détaillés et complexes de prévisions de bénéfices pour les cinq ou dix prochaines années. C’est pourtant ce que de nombreux analystes financiers font. Comme on dit souvent: «Mieux vaut avoir approximativement raison que précisément tort.»

C’est pourquoi je préconise une méthode d’évaluation simple, qui repose le moins possible sur les prévisions. On peut par exemple évaluer une entreprise en appliquant un multiple d’évaluation aux bénéfices nets courants ou prévus au prochain exercice (une donnée facilement accessible sur la plupart des sites financiers).

Avant de plonger dans l’évaluation d’une entreprise dans mon prochain blogue, j’aimerais souligner qu’il n’est pas nécessaire ni souhaitable d’être en mesure d’évaluer tous les types de sociétés. Pour notre part, nous nous en tenons aux entreprises dont nous comprenons bien les activités et que nous sommes à l’aise d’évaluer. Pour nous, cela se limite aux sociétés dont les activités sont peu cycliques dans des domaines relativement simples, qui font des bénéfices depuis de nombreuses années et qui ne sont pas très endettées. Nous considérons le reste comme étant hors de notre champ de connaissance. Nous laissons les mines, les biotechs, les sociétés en démarrage, les situations de revirement, les conglomérats, etc. aux autres investisseurs.

À la semaine prochaine pour la suite. Joyeuses Pâques!

Philippe Le Blanc, CFA, MBA