EXPERT INVITÉ: Joël Dion-Poitras, planificateur financier de RBC Banque Royale

Dans le domaine de la planification financière, la séquence des événements peut faire toute la différence. Stratégie de décaissement, demande de rente, vente de la copropriété, etc. Notre lecteur se demande quel serait le meilleur moment pour passer à l'action.

La situation

Âgé de 54 ans, monsieur souhaite prendre sa semi-retraite à 60 ans et quitter définitivement le monde professionnel à l'âge de 65 ans. Célibataire et travailleur autonome, il a un salaire annuel de 50 000 $ et un coût de vie mensuel de 3 300 $.

Ses actifs financiers sont composés d'un REER d'une valeur de 301 000 $, d'un CELI de 54 000 $ et d'un investissement dans Capital régional et coopératif Desjardins de 25 000 $. Il dispose d'un fonds d'urgence de 10 000 $.

La firme qui gère son portefeuille a généré un rendement annuel moyen de 12 %. Encouragé par ce succès, notre lecteur a bon espoir d'obtenir un rendement annuel moyen de 10 % à long terme.

Sa copropriété, pour sa part, a une valeur de 165 000 $ et est entièrement payée. Notre lecteur n'a aucune dette. Il se demande quel serait le meilleur moment pour vendre sa résidence. Il vise un revenu annuel avant impôt de 55 000 $ à la retraite. Pendant sa semi-retraite, il estime être en mesure d'avoir un revenu de 25 000 $ et de combler la différence avec ses épargnes.

La réponse

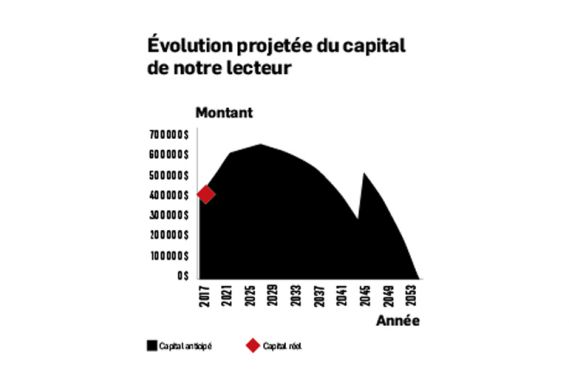

Selon les paramètres utilisés par Joël Dion-Poitras, planificateur financier de RBC Banque Royale, l'objectif de revenu n'est pas tout à fait atteint. Le revenu souhaité de 55 000 $ avant impôt équivaut à un revenu après impôt de 42 241 $.

Selon les calculs du planificateur, notre lecteur pourra compter sur un revenu annuel de 39 400 $ s'il maintient le cap. M. Dion-Poitras croit cependant que le coût de vie de monsieur lui permettra un départ à la retraite sur l'horizon espéré. Il lui faudra simplement ne pas dépenser plus qu'actuellement.

Dans son scénario, le planificateur financier a abaissé la prévision de rendement, car il juge trop optimiste celle de notre lecteur (rendement annuel de 10 %). M. Dion-Poitras base plutôt ses calculs sur un rendement de 7,3 % avant la retraite et de 6,4 % une fois à la retraite.

Les normes de l'Institut québécois de la planification financière (IQPF), pour leur part, formulent une hypothèse de rendement de 6,05 % pour un profil dynamique (80 % d'actions, 20 % d'obligations).

À 2,5 %, la prévision d'inflation du planificateur est plus prudente que celle de 2,10 % avancée par l'IQPF.

À cet égard, M. Dion-Poitras déconseille à notre lecteur de concentrer tout son portefeuille dans les actions comme il le fait actuellement, d'autant plus qu'il n'a pas de régime d'employeur. «En période de décaissement, un cycle baissier pourrait vous obliger à vendre une partie importante de vos investissements à perte et faire dérailler votre plan de retraite», prévient-il.

Quand ?

La copropriété, pour sa part, devrait être conservée le plus longtemps possible, croit le planificateur. En effet, sa vente à 65 ans permettrait d'augmenter les revenus de placement d'environ 4 400 $ par année, estime-t-il. Équivalente à 367 $ par mois, cette somme serait inférieure au loyer payé par notre lecteur. M. Dion-Poitras suggère donc à ce dernier de conserver son habitation. Sa planification table sur une vente à 81 ans.

Pour la rente de la RRQ, il suggère à notre lecteur de la prendre à 65 ans afin de bénéficier du plein montant.

REER ou CELI ?

Pour les prochaines années, vaut-il mieux cotiser au REER ou au CELI ?

La réponse à cette question dépendra des revenus après déductions. Puisque monsieur est travailleur autonome, plusieurs de ses dépenses sont déductibles, ce qui vient réduire le revenu imposable. Si ce revenu excède 42 705 $, M. Dion-Poitras recommande de favoriser le REER. En deçà de ce seuil, il suggère plutôt le CELI. Dans le même ordre d'idée, le planificateur financier invite notre lecteur à considérer une cotisation au Fonds de solidarité FTQ. La première cotisation de 5 000 $ donne droit à un crédit d'impôt supplémentaire de 30 %, soit un montant de 1 500 $.