[Photo : 123RF]

La situation

Conjoints de fait depuis trois ans, Monsieur et Madame ont des revenus inégaux. Travailleur autonome de 47 ans dans le secteur de l'édition, il gagne environ 53 000 $ par année. Cadre de 41 ans dans une firme, elle empoche un salaire annuel de 153 000 $.

Ensemble, ils ont un enfant de deux ans. Monsieur a deux enfants de 14 ans et de 17 ans issus d'une précédente union. Il prévoit payer les études postsecondaires de ses deux enfants, des dépenses qui s'échelonneront sur une dizaine d'années.

Le couple possède un duplex à parts égales. Il occupe les deux tiers de l'immeuble et loue l'autre tiers. Le loyer mensuel est de 1 350 $. La valeur estimée de l'immeuble est de 740 000 $, et l'hypothèque est de 530 000 $. Le versement est de 1 100 $ toutes les deux semaines.

Leurs actifs financiers, pour leur part, demeurent modestes en tenant compte de leurs âges et de leurs revenus. Madame a accumulé 85 000 $ dans un régime enregistré d'épargne-retraite (REER) et détient l'équivalent de 20 000 $ en actions de l'entreprise de son employeur (placements privés). Monsieur a 2 000 $ dans son REER.

Le plan

Le couple s'est donné un plan en plusieurs étapes. Pour les dix prochaines années, le coût de la vie sera de 100 000 $, ce qui dégage un potentiel d'épargne annuel de 24 000 $. Après dix ans, Madame, dont le travail nécessite de nombreux déplacements, prévoit ralentir la cadence et obtenir un salaire d'environ 70 000 $. Le coût de la vie devrait également être réduit de 30 000 $ pour s'établir à 70 000 $. Dans une vingtaine d'années, le couple veut vendre le plex et se loger dans plus petit. Ils planifient une retraite tardive dans une trentaine d'années, soit vers 70 ans pour Madame et vers 75 ans pour Monsieur.

La réponse

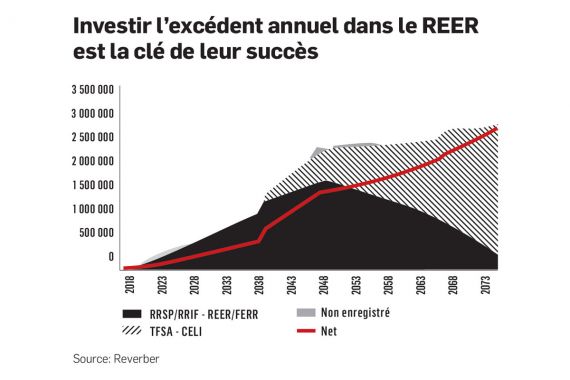

Le plan fonctionne, répond M. Lanteigne. En le suivant, il resterait un surplus de 3 millions de dollars au décès, en dollars constants. « Un élément crucial dans ce plan est leur intention de vendre l'immeuble et de se reloger dans plus petit, commente l'expert. C'est quand même rare de voir des gens manifester cette intention et avoir la discipline de ne pas vivre dans un logement trop grand. »

Le surplus semble important, mais un changement de variable peut avoir un grand impact. Par exemple, si le couple ne parvient pas à abaisser ses dépenses comme prévu et que son coût de la vie est plus élevé de 10 000 $, le surplus fonderait à 900 000 $. De plus, le scénario proposé implique que les deux professionnels prennent une retraite tardive. Repousser la retraite est une bonne façon de se donner une plus grande marge de manoeuvre, mais cette solution s'accompagne du risque que la santé ou l'employabilité ne permette pas de suivre le plan.

« C'est leur souhait de continuer à travailler longtemps, explique-t-il. Ils aiment ce qu'ils font et c'est beau de voir qu'ils ne comptent pas les jours avant la retraite. C'est vrai que cette intention pourrait changer avec l'âge. S'ils étaient mes clients, c'est sûr qu'on ferait un suivi chaque année et que nous ferions les modifications nécessaires. Par exemple, nous pourrions conseiller à Madame de garder son emploi mieux rémunéré plus longtemps si l'envie de prendre sa retraite plus tôt se manifestait. »

D'ailleurs, tout plan sur un horizon de plus de 50 ans comporte son lot d'incertitudes. M. Lanteigne s'est gardé une marge de manoeuvre pour ces imprévus. Il n'a pas pris en compte la valeur de la participation de Madame dans sa firme. Autrement dit, le gain en capital qui en serait tiré apporterait une somme d'argent indéterminée qui viendrait bonifier l'épargne-retraite.

Optimisation fiscale

M. Lanteigne constate que le couple a un potentiel d'épargne de 24 000 $ annuellement. Il sera important de faire le meilleur usage de ce pouvoir d'épargne, grâce à l'optimisation fiscale.

« L'abri fiscal numéro 1 » est le REER, selon lui. À cet égard, le planificateur propose une solution inusitée au premier abord. Monsieur, qui gagne pourtant beaucoup moins que Madame, devrait cotiser à un REER conjoint.

La solution paraît contre-intuitive. Habituellement, la cotisation au REER d'un conjoint permet au conjoint le plus fortuné de cotiser au REER de la personne la moins nantie. Ainsi, le cotisant réclame la déduction à un taux marginal d'imposition plus élevé. Lorsque le conjoint moins fortuné retirera des sommes de son régime, ce retrait sera imposé à un taux plus bas. Il s'agit d'une forme de fractionnement du revenu.

Ici, on fait l'inverse. « Comme elle a les revenus les plus élevés, le pouvoir d'épargne vient de Madame, explique M. Lanteigne. C'est elle qui transmet l'argent à Monsieur, qui lui redonne par une cotisation à un REER de conjoint. Pour ce couple, c'était très important que chacun garde une certaine autonomie financière et j'ai respecté cette volonté. Il est vrai que Monsieur perd des cotisations REER, mais il n'aurait pas pu toutes les utiliser à l'avenir. Il obtient au moins la déduction d'impôt. C'est une manière de maximiser l'économie d'impôt du ménage et le REER de Madame. »

Pour Monsieur, le planificateur favorisera plutôt le compte d'épargne libre d'impôt (CELI). Lors de la vente du plex dans 20 ans, il lui conseille de mettre les fruits de la vente dans un CELI. Pour Madame, ce sera l'occasion de faire une cotisation supplémentaire à son REER.

En tant que travailleur autonome, Monsieur peut aussi optimiser son passif en maximisant le plus possible la part de ses dettes dont les intérêts sont déductibles d'impôt. Il s'agit de la technique de « mise à part de l'argent ». Ainsi, le travailleur autonome utilise ses revenus pour payer ses dépenses personnelles et rembourser les prêts ayant des intérêts non déductibles. Les dépenses d'affaires, pour leur part, sont financées par un emprunt. Ce prêt doit servir à payer exclusivement les dépenses d'affaires, sinon il y a un risque de « contamination de la dette » et les intérêts ne seront plus déductibles. « Dans le cas de Monsieur, on ne peut pas faire d'énormes économies, mais je crois que le point est intéressant pour vos lecteurs entrepreneurs et travailleurs autonomes. »

Le planificateur rappelle également les attraits du régime enregistré d'épargne-études (REEE). Le couple pourra aller chercher une subvention de 30 % sur les premiers 2 500 $ de cotisation annuelle à un REEE.

Expert Invité

Daniel Lanteigne est planificateur financier indépendant. Il dirige le cabinet Reverber Stratégies financières intégrées.