Il est temps pour les investisseurs de « revenir sur terre » après les généreux rendements des dernières années, plaide Michel Doucet. Il n'y aura « pas de miracle » pour les détenteurs d'un portefeuille équilibré, qui devront se contenter d'un « modeste » 3 % à 4 % de rendement, estime le gestionnaire de portefeuille chez Valeurs mobilières Desjardins. Que ce soit aux États-Unis, au Canada ou en Europe, l'économie devrait décélérer quelque peu, mais sans revirement dramatique, prévoit M. Doucet. Au Canada, le PIB devrait progresser à un rythme de 2 %, faire un pas de 2,7 % aux États-Unis, et avancer de 1,8 % en Europe.

Par contre, des impondérables pourraient entrer en jeu, ce qui a incité l'expert a développé trois scénarios pour 2019. L'hypothèse d'un « léger » ralentissement de la cadence est son scénario de base.

L'avenir pourrait toutefois être moins rose si la Réserve fédérale (Fed) augmente ses taux trop vite ou si les indicateurs avancés pointent vers une éventuelle récession. À l'inverse, les choses pourraient décoller plus que prévu si le président Trump décide de stimuler l'économie une autre fois pour éviter de se retrouver en récession durant la campagne électorale de 2020.

Les marchés

Selon le scénario de base, l'augmentation des bénéfices des entreprises inscrites au S&P 500 à New York devrait connaître une légère décélération, mais les profits demeureront vigoureux. Les bénéfices par action pourraient augmenter de 10 % à 12 % en 2019, selon M. Doucet, ce qui permettrait à l'indice d'atteindre entre 2 900 et 3 000 points. Au moment d'écrire ces lignes (fin décembre), cela représente une progression d'entre 13 % et 17 % pour l'indice. Au Canada, le S&P/TSX devrait être un peu à la traîne de Wall Street et devrait s'établir à 16 000 points, ce qui équivaut une appréciation de près de 11 %.

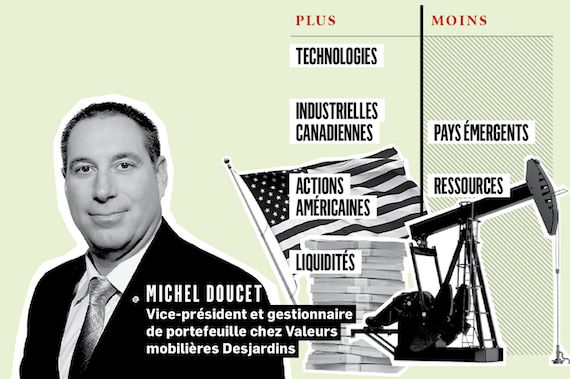

Même si les marchés émergents ont déjà connu leur marché baissier en 2018, M. Doucet n'y voit pas une aubaine. « Ce n'est pas parce qu'un marché n'est pas cher qu'il ne peut pas être encore moins cher », insiste le gestionnaire de portefeuille.

Les vents frontaux s'accumulent pour les pays émergents, précise-t-il. Le dollar américain est fort, la Maison-Blanche a un penchant protectionniste, la Chine décélère et le baril de pétrole est bas (mauvaise nouvelle pour les pays exportateurs). « Je les prendrais avec des pincettes (les marchés émergents). Dans un portefeuille avec une cible à 10 %, j'irais peut-être à 5 %, même plus bas. Tactiquement, on va suivre cette histoire. On les ramènera peut-être à la cible plus tard à 2019, mais je ne vois pas de fin aux difficultés à court terme. »

Par secteur, il surpondérerait les industriels au Canada, mais réduirait l'exposition aux ressources en raison du ralentissement de l'économie chinoise. Aux États-Unis, il aime la technologie dans des segments liés à la révolution 4.0 et à l'intelligence artificielle.

Du côté des revenus fixes, les obligations devraient naviguer entre modestes pertes et stagnation en raison de la hausse des taux d'intérêt. Ces pertes viendront diminuer les gains du portefeuille d'action, d'où l'espérance de rendement de 3 % à 4 % dans un portefeuille équilibré mentionné plus haut. M. Doucet souligne que l'indice obligataire DEX a une durée moyenne de sept ans. La durée est le temps avant l'échéance d'une obligation. Plus elle est grande, plus le titre sera sensible à une variation des taux d'intérêt. « Si les taux augmentent de 50 points de base, ce n'est pas énorme 50 points de base, tu viens de perdre 3,5 %. »

Le gestionnaire de portefeuille a diminué son exposition à la dette d'entreprise en raison de l'endettement élevé des sociétés et de l'incertitude économique. Il conseille de ne choisir que des titres de sociétés avec une cote de crédit élevée. Les vents contraires qui soufflent contre les obligations font en sorte que les liquidités redeviennent plus attrayantes.

CIBLES DES PRINCIPAUX INDICES

S&P 500 :

ENTRE 2900 POINTS ET 3000 POINTS

S&P/TSX :

16 000 POINTS