Mesdames, voici votre plan d’action en quatre étapes pour déjouer les statistiques. [Photo : Pixabay]

Aux États-Unis, les femmes contrôlent 60 % de la richesse et ce seront les deux tiers en 2030. Déjà, environ 50 % des millionnaires sont des femmes (1).

Au Canada, bien que leur situation financière s'améliore, les femmes ne représentent que 23 % dans la tranche des Canadiens à revenus élevés (le seuil était de 530 000 $ par année en 2015). Il reste bien du chemin à parcourir pour rattraper nos voisins.

Les femmes sont confrontées à des défis financiers spécifiques

Selon le Conseil du statut de la femme, elles gagnent en moyenne 11 % de moins que les hommes. Une fois à la retraite, leur revenu est 65 % celui des hommes. Comment est-ce possible ?

Étant moins d'années que les hommes sur le marché du travail, congés de maternité obligent, elles sont aussi deux fois plus nombreuses à travailler à temps partiel et deviennent aidantes naturelles plus souvent. Revenus inférieurs et nombre moindre d'années en emploi entraînent des régimes de pension et desREER moins garnis, qui devront de surcroît durer plus longtemps.

Si une femme de 60 ans a aujourd'hui une chance sur deux de vivre jusqu'à 91 ans, elle en a une sur quatre d'atteindre 96 ans. Alors que le groupe des 85 ans et plus a augmenté quatre fois plus vite que l'ensemble de la population canadienne, les centenaires constituent le groupe d'âge ayant la croissance la plus rapide (2). Des 1 700 centenaires que compte le Québec, 90 % sont des femmes (3).

Mesdames : voici votre plan d'action en quatre étapes pour déjouer les statistiques.

Étape no 1 : vérifiez vos affaires

Le début de l'année est le moment par excellence pour faire le point sur votre situation financière. Faites votre bilan : sortez relevés de placement, états de compte bancaire, sommaires des cartes de crédit, etc. Établissez vos avoirs et vos dettes en priorisant leur remboursement. Profitez du régime d'épargne offert par votre employeur qui est susceptible d'y ajouter un montant. D'une année à l'autre, votre bilan témoigne de vos progrès.

Vérifiez si vos assurances (salaire et vie) sont adéquates et comprenez bien l'aspect légal qui encadre (ou non) votre couple. Le taux de divorce est particulièrement élevé chez les 50 ans et plus.

Étape no 2 : soyez déterminée

Fixez vos objectifs, établissez un échéancier et obligez-vous à le respecter.

La règle du 70 % est souvent utilisée pour estimer l'objectif de remplacement du revenu à la retraite. Si votre revenu annuel est près du maximum des gains admissibles établi par le RRQ, soit 55 900 $ en 2018, cette règle tient la route. S'il est nettement plus élevé, il est possible que vous puissiez viser 60 %, voire 50 %. Votre situation est unique : il faut ajuster votre objectif en conséquence.

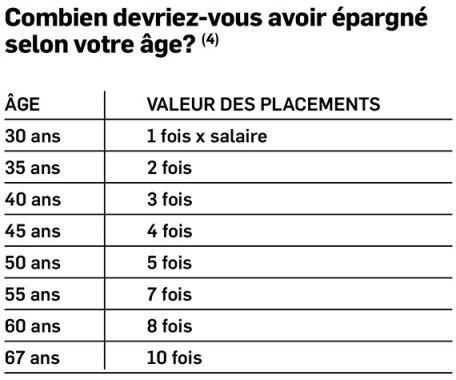

Le tableau suivant vous fournit des repères : validez si vous êtes en voie de vous planifier une retraite confortable.

Comment atteindre ces taux d'investissement ? Mangez l'éléphant une bouchée à la fois et commencez dès aujourd'hui. Commencez avec 10 % de votre salaire net ; passez ensuite à 10 % de votre brut. Une fois le dessus pris sur vos dettes, augmentez à 15 % de votre brut. Tenez compte, dans ces pourcentages, des contributions versées au RRQ et dans le régime de votre employeur.

Étape no 3 : parlez d'argent !

En 2018, parler d'argent n'est plus un sujet tabou ! Discutez-en avec votre partenaire, vos parents et même vos enfants. Trouvez qui parmi vos amis peut devenir votre ami financier. À deux, ce sera plus facile de vous motiver à garder le cap.

Étape no 4 : ayez un coach financier !

Les investisseurs qui ont un conseiller financier atteignent davantage leurs objectifs. C'est son rôle de vous guider dans votre planification financière et de bâtir ensuite un portefeuille adéquat, car l'un ne va pas sans l'autre.

(1) Investment News, November 20, 2017

(2) Statistique Canada

(3) Institut de la statistique du Québec

(4) Fidelity Investments

EXPERTE INVITÉE

Hélène Gagné, F.Adm.A., est gestionnaire de portefeuille chez Gestion privée PEAK (une division de Valeurs mobilières PEAK), ainsi que planificatrice financière et conseillère en sécurité financière chez Gagné, Morin & Associés M.T.L.