EXPERT INVITÉ. L'année 2018 a été plutôt bonne pour l'économie, alors que la croissance mondiale s'est établie à 3 % et que les taux de chômage ont poursuivi leur tendance baissière dans la plupart des pays développés. Pourquoi alors les rendements des marchés ont-ils été si médiocres ? Personne ne peut lire dans la tête des marchés, mais on peut spéculer que les tensions commerciales entre les États-Unis et ses principaux partenaires commerciaux n'ont pas aidé la confiance des investisseurs.

À sa première année à la Maison Blanche, le président Trump avait semblé avoir de la difficulté à faire avancer son agenda. L'année 2018 a cependant été une histoire différente, alors qu'il a notamment imposé d'importants tarifs douaniers au Canada, à la Chine et à l'Union Européenne, en plus d'obtenir un ALÉNA renouvelé. Il est aussi vrai que les Banques Centrales ont haussé leur taux de 0,75 % au Canada et de 1 % aux États-Unis.

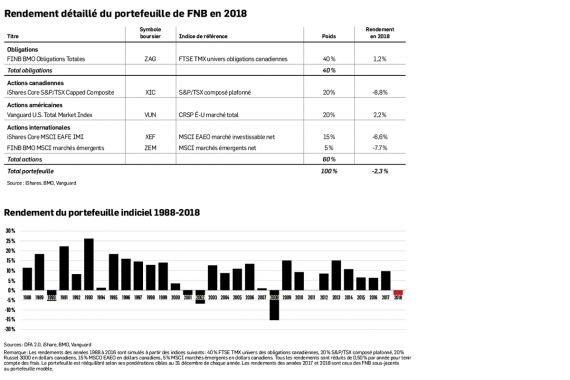

La plupart des Bourses ont subi des baisses, alors que 35 des 41 principaux marchés nationaux ont produit des rendements négatifs. De plus, la grande majorité des secteurs ont connu un déclin. Dans ce contexte, trois des cinq FNB de notre portefeuille modèle ont reculé. Le rendement du portefeuille dans son ensemble a été de -2,3 %, un premier recul depuis 2008 (détails dans le graphique ci-contre).

Rien ne permet de prédire si la glissade se poursuivra en 2019. Toutefois, on commence à sentir du stress chez les investisseurs. Dans de telles circonstances, que faire avec votre portefeuille ? Certains faits demeurent utiles à garder à l'esprit, beau temps, mauvais temps. En voici cinq.

1. La Bourse fait de l'argent sept années sur dix.

Si on prend pour guide l'indice d'actions mondiales MSCI World, le marché a produit des rendements positifs 36 années sur 49 depuis 1970, soit 73 % du temps. Perdre de l'argent avec les actions lors de certaines périodes fait partie de la réalité des investisseurs.

2. S'il n'y avait pas de risque, il n'y aurait pas de rendement.

À long terme, le rendement des actions tend à surpasser celui des obligations. Et ces dernières ont tendance à surpasser les bons du Trésor. Il existe des anomalies, mais en général, si on investit pour un rendement supérieur, on subira des pertes plus fréquentes et plus sévères que si on investit pour la sécurité.

3. Les frais sont le principal facteur qui détermine le rendement des fonds.

Si vous investissez dans des fonds communs ou des FNB, gardez à l'esprit qu'un nombre impressionnant d'études1,2,3, affirment que le principal facteur qui différentie leur performance est le taux des frais. C'est simple : moins de frais, plus de rendement.

4. La vaste majorité des fonds communs gérés activement ne parviennent pas à surpasser leur indice de référence.

Des études indépendantes4 réalisées non seulement au Canada et aux États-Unis, mais également en Europe, en Australie et au Japon corroborent cette affirmation. De plus, les données probantes montrent que les meilleurs fonds des années passées ne parviennent pas à répéter leurs résultats supérieurs.

5. Les prévisions ne sont d'aucune utilité.

Chaque nouvelle année, les médias proposent les prévisions boursières des experts. Et pourtant... Les prix en Bourse sont justement déterminés par ces derniers, qui ont le plus souvent la charge de faire fructifier d'importants portefeuilles. Puisque les experts réalisent des transactions pour tirer avantage de leurs analyses avant d'en informer le public, il va de soi que les prix actuels incorporent déjà les prévisions de ces analystes. Donc si les prévisions vous amusent, écoutez-les, mais, surtout, considérez-les comme un divertissement et non un guide pour vos placements.

Si vous êtes sérieux à propos de votre portefeuille, c'est probablement parce que vous poursuivez un objectif. La plupart des investisseurs que je rencontre, que leur fortune soit modeste ou importante, aspirent soit à conquérir, soit à préserver leur indépendance financière. Pour ce faire, je répète toujours le même conseil : ayez une stratégie simple qui ne requiert pas de modifier fréquemment votre portefeuille, détenez une proportion d'obligations appropriée à votre tolérance au risque, diversifiez vos actions au maximum, de préférence à l'aide de FNB indiciels. Minimisez les frais de gestion, les commissions et les impôts. Mais, par-dessus tout, soyez persévérant, car une stratégie que l'on modifie au gré du vent ne sera jamais efficace.

EXPERT INVITÉ.

Raymond Kerzérho CFA, MBA, est le directeur de la recherche de PWL Capital. Il enseigne également la finance à l’Université McGill.