Globalement, la société de génie-conseil Groupe WSP Global rencontre les attentes qu’avaient les analystes envers elle, au troisième trimestre.

Frederic Bastien de Raymond James et Maxim Sytchev, de la Financière Banque Nationale, saluent tous deux la «régularité» des résultats de WSP(WSP,58,01$) qui est en bonne voie pour atteindre les marques 6G$ de revenus et de 45000 employés, qu’elle s’est fixée pour la fin de 2018.

Si la hausse de 8% des revenus (1,28 milliard de dollars) et de 9% du bénéfice d’exploitation (160,4 millions de dollars) satisfont les deux analystes, leur appréciation du titre diverge.

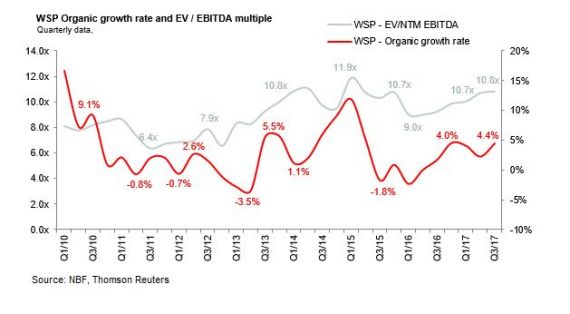

M. Sytchev signale qu’après un bond de 37% de l’action depuis un an, le multiple de 10,8 fois le bénéfice d’exploitation projeté en 2018 rapproche le titre de l’évaluation de pointe de 11 fois qui a été dans le passé un signal de danger.

L’analyste fait un parallèle avec 2014, une autre période pendant laquelle la conjoncture économique avait fait grimper les cours des matières premières.

Cette année-là, le multiple d’évaluation était retombé jusqu’à 9 fois, tandis que la croissance trimestrielle interne des revenus de WSP était passée d’un sommet de plus de 10% à un déclin de 2%, rapporte l’analyste.

Le multiple actuel de 10,8 fois le bénéfice d'exploitation prévu dans 12 mois approche du seuil de 11 fois qui a été un signal de danger dans le passé. (Source

«La perspective d’une autre acquisition d’envergure est le principal facteur justifiant le bond rapide de l’évaluation, aux côtés des dirigeants solides, de la croissance interne et de l’absence de risque de construction», écrit M. Sytchev, dans une note préliminaire.

L’analyste de la Financière Banque Nationale ne recommande pas l’achat du titre et ne touche pas à son cours cible de 52$.

Une évaluation tout à fait méritée

Frederic Bastien n’est pas du tout d’accord avec son collègue et soutient que WSP mérite son évaluation étant donné la croissance interne de ses revenus, son bilan sain, sa capacité d’acquisition, sa large palette de savoir-faire en génie-conseil et l’ADN entrepreneurial de la société.

Toutes les spécialités ont contribué à la croissance interne de 4,4% des revenus au troisième trimestre, ainsi qu’au bénéfice d’exploitation, signale M. Bastien qui maintient son cours cible de 60$.

Le carnet de commande de 6 milliards de dollars a augmenté de 11% depuis un an, grâce aux acquisitions.

La diversité de WSP rapporte. Au troisième trimestre, le rebond des mandats de transport et d’infrastructures au Canada, qui ont fait bondir les revenus canadiens de 20%, compense pour une croissance plus lente au sud de la frontière.

M. Sytchev s’inquiète peu de la faiblesse américaine puisque WSP a décroché plusieurs contrats au Texas, en Californie en Illinois récemment.

Dans les marchés d’Europe, du Moyen-Orient, de l’inde et de l’Afrique, où 42% des 38250 employés de WSP travaillent, la croissance en Suède et les contrats de transport en Grande-Bretagne, entre autres, ont nourri une croissance interne de 5,4%.

En Asie, la performance australienne continue de contrecarrer le déclin des services-conseils en immobilier en Chine.

L’action de WSP reflète bien le dilemme que pose les points de vue divergents pour les investisseurs. L’action gagne peu, 0,4% en matinée le 8 novembre, avant la téléconférence prévue à 16h00.