Décidément, le détaillant chouchou passe un mauvais quart d'heure.

Après une raclée en septembre, à la suite de deux trimestres consécutifs décevants, voilà qu'un fonds américain cible Dollarama (DOL, 37,81 $) pour une manoeuvre de vente à découvert. Résultat : son action a perdu 35 % depuis le sommet de janvier, tandis que son multiple d'évaluation a fondu de 34 à 19 fois les bénéfices prévus.

Ben Axler, de Spruce Point Capital, un fonds new-yorkais qui parie sur la baisse du cours de sociétés «vulnérables», a profité de la conférence Robin Hood, très courue par les spéculateurs, pour raconter pourquoi le titre pourrait perdre encore 40 %.

Tout y est passé. Le modèle d'affaires est «brisé» parce que Dollarama augmente le prix de ses articles en magasin, ce qui diminue la fréquentation de ses commerces.

M. Axler allègue même que Dollarama a embelli ses marges dans le passé grâce aux profits réalisés sur des opérations de change, entre le moment où elle passe une commande et le moment où le paiement échoie.

En un mot, ses perspectives ne justifient pas une évaluation de 50 % supérieure à celle de ses semblables et égale à celles de grandes marques telles que Hermes et Prada.

«Une évaluation aussi élevée est inappropriée pour un magasin d'articles à petits prix qui présente des risques d'affaires aussi sérieux à court et à moyen terme», a raconté le financier.

Il faut dire que la déroute des Bourses en octobre a créé un climat particulièrement propice à ce genre d'épouvante, qui a reçu plus d'attention qu'elle ne le mérite. «Ce type de manoeuvre est ridicule», s'est exclamée à chaud une analyste qui requiert l'anonymat.

La réplique d'un analyste

Peter Sklar, de BMO Nesbitt Burns, a répliqué publiquement point par point à M. Akler.

D'entrée de jeu, l'analyste rejette les insinuations au sujet des pratiques d'embellissement comptable de Dollarama.

D'ailleurs, deux firmes vouées à l'analyse juricomptable des états financiers, Veritas Research et Accountability Research, recommandent l'achat du détaillant.

M. Sklar ne croit pas non plus que la plus grande proportion des articles à plus de 1 $ érode la proposition de valeur de Dollarama auprès des clients. Sa propre recherche indique qu'un prix de 6 $ par article deviendrait une barrière pour les clients. «Il est faux de penser que Dollarama n'attire que des clients à bas revenus qui courent les plus petits prix. Ses clients proviennent de toutes les classes de revenus», assure-t-il.

La concurrence n'est pas plus menaçante qu'avant non plus puisque l'américaine Dollar Tree (DTLR, 85 $ US) ne compte que 200 magasins au pays et ne prévoit aucune expansion pour l'instant.

Miniso n'est pas vraiment un concurrent direct, puisque le détaillant chinois met l'accent sur les accessoires de mode et les cosmétiques dont les prix varient de 2,99 $ à 34,99 $.

Tout n'est pas rose pour autant, reconnaît M. Sklar. Dollarama se bute à deux défis bien réels. Le marché canadien pourrait être saturé plus tôt que prévu, ce qui accentuera la cannibalisation des ventes des magasins existants à chaque nouvelle ouverture.

L'analyste note que Dollarama a ouvert moins de boutiques que prévu cette année et doute qu'il atteigne l'objectif annuel d'ajouter de 60 à 70 établissements. De plus, la croissance des ventes par magasin comparable ralentirait davantage si le commerçant devenait incapable d'accroître la proportion des produits offerts dans le haut de sa fourchette de prix de 0,86 à 4 $.

Malgré le gain potentiel de 14 % qui sépare le cours actuel de son cours cible de 43 $, M. Sklar n'en recommande pas l'achat.

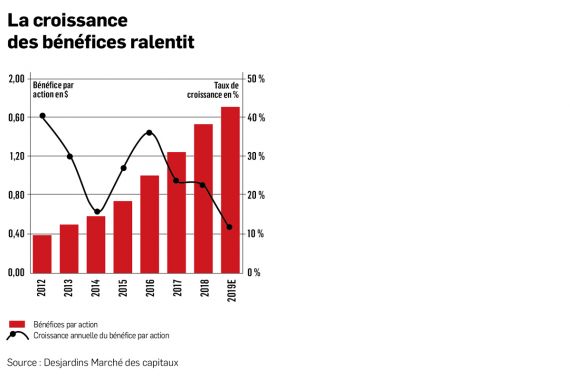

«La contraction de l'évaluation tire à sa fin, mais il sera difficile pour le titre de s'apprécier tant que le détaillant ne renouera pas avec une croissance de 4 % à 5 % des ventes par magasin comparable», conclut-il.

M. Sklar n'est pas le seul à modérer son enthousiasme. Les recommandations d'achat ont baissé de douze à huit, depuis le 13 septembre.

Maintenant que le titre, l'évaluation et les attentes sont dégonflés, la meilleure façon pour Dollarama de regagner la confiance ébranlée des investisseurs est de mener son plan d'action et de présenter de bons résultats trimestre après trimestre.

S'il y a une leçon à tirer de cet épisode, c'est qu'il vaut toujours mieux résister à payer le prix fort pour une entreprise, même de la qualité de Dollarama.