De combien de titres avez-vous besoin pour réduire le risque d’un portefeuille? Ce chiffre pourrait être beaucoup plus bas que vous ne le croyez.

L’effet de la diversification se manifeste beaucoup plus rapidement que ne le pensent bon nombre d’investisseurs, explique Jean-Philippe Tarte, maître d’enseignement à HEC Montréal. «La conception de diversification est malheureusement mal interprétée», déplore-t-il dans le cadre d’une entrevue publiée dans le journal Les Affaires «Stratégies pour transformer les inefficiences en occasion» (réservé à nos abonnés).

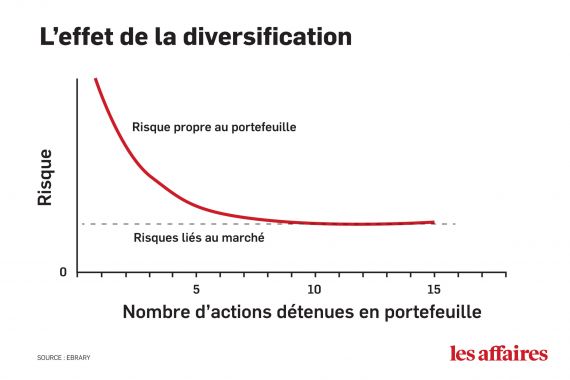

Celui qui enseigne la gestion de portefeuille nous présente un graphique qui illustre l’effet théorique du nombre d’actions détenues en portefeuille sur le risque. «Le risque spécifique à votre portefeuille descend très rapidement à mesure qu’on ajoute des titres en portefeuille, décrit-il. Ça montre qu’on n’a pas besoin de 100 titres.»

Pourtant, bien des investisseurs comprennent mal le principe de diversification, selon lui. «Malheureusement, bien des gens ont l’impression qu’il faut se diversifier dans plusieurs fonds ayant chacun différents gestionnaires de portefeuille. En réalité, lorsqu’on regarde le graphique, on constate qu’avec une vingtaine de titres, on peut être assez bien diversifié. »

Cette méconnaissance sert l’industrie financière, croit M. Tarte. «On n’a pas besoin de huit fonds communs différents, gérés par autant de gestionnaires différents, commente-t-il. Quand on fait ça, on fait de la surdiversification. On paie des frais liés à cette diversification-là, qui sont très élevés.»

Nous avons interrogé M. Tarte, ainsi que d’autres experts, dans le cadre de notre manchette Investir «Stratégies pour transformer les inefficiences en occasion » (réservé à nos abonnés). On y parle notamment du Momentum, du Dogs of the Dow et d’une stratégie pour choisir la meilleure banque canadienne.