Vous analysez les perspectives macro-économiques pour choisir des fonds négociés en Bourse (FNB). Quelle tendance guide vos choix d'investissement ?

C'est le moment de s'éloigner des marchés américains, à l'exception du secteur des technologies. Dans le contexte actuel, le marché américain offre moins de perspectives de croissance à long terme lorsqu'on regarde les évaluations et les prévisions de bénéfices. Une autre chose qui est agaçante aux États-Unis, c'est que les marges brutes sont à un sommet historique. Ça va être difficile de réduire les coûts pour devenir plus efficace, comparativement aux sociétés en Europe où il reste encore du rattrapage à faire pour atteindre les sommets historiques.

Même si vous sous-pondérez la région, vous devez tout de même conserver une exposition aux États-Unis. Comment ajustez-vous vos choix ?

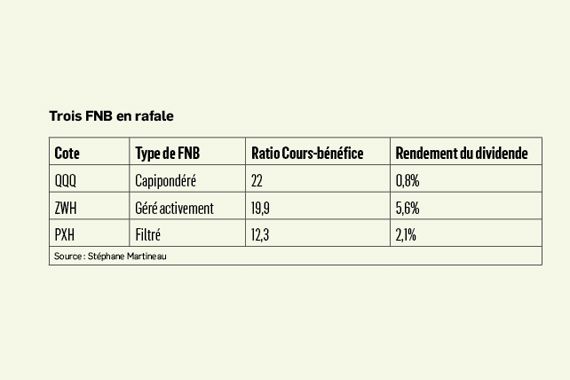

Comme je vous l'ai dit, nous aimons le secteur des technologies et nous nous y exposons avec le FNB PowerShares QQQ (QQQ), qui reproduit l'indice Nasdaq 100. De plus, comme nous pensons qu'il n'y aura pas beaucoup d'appréciation des actions américaines, nous voulons miser sur les dividendes. Nous aimons le FNB BMO vente d'options d'achat couvertes de dividendes élevés de sociétés américaines (ZWH). Ses gestionnaires achètent des titres américains à dividende élevé. Ensuite, ils vendent des options d'achat sur la moitié du portefeuille. Ça leur permet d'obtenir une meilleure distribution. Le rendement de la distribution est de 5,6 %.

Lorsqu'on utilise des options, la direction des marchés a un grand impact sur les rendements ? Comment cela se manifeste-t-il sur ZWH ?

Lorsque le FNB vend une option d'achat, il obtient une prime, contre la promesse de vendre le titre si le prix d'exercice devient inférieur au cours du marché. La prime est d'environ 3 % à 6 % au sein du portefeuille, selon les titres. Lorsque l'option est exercée, les détenteurs du FNB laissent ainsi passer l'appréciation de l'action en question. Par contre, la prime de 3 % à 6 % compense une éventuelle baisse du sous-jacent. C'est une forme de protection. J'aime que seulement la moitié du portefeuille soit liée à des options, ça permet de participer entièrement à la moitié des gains boursiers.

Vous êtes plus optimiste pour les marchés émergents. Donnez-nous un exemple de FNB que vous aimez dans cette région ?

Le PowerShares FTSE RAFI Emerging Markets Portfolio (PXH) établit la pondération de son portefeuille selon quatre critères, plutôt que de le faire selon la capitalisation boursière. Ces quatre critères sont : les flux de trésorerie, le dividende, la valeur comptable et les ventes. L'indice dont les fondamentaux sont les plus forts aura le plus grand poids. Filtrer selon les fondamentaux plutôt que selon la capitalisation boursière permet d'éviter les bulles.

CV - Stéphane Martineau

Vice-président et gestionnaire de portefeuille

Comptable agréé de formation, Stéphane Martineau est vice-président et gestionnaire de portefeuille pour l'équipe Leblanc Martineau Saint-Hilaire chez Valeurs mobilières Desjardins. Son équipe gère un actif de 630 M$.