(Photo: 123rf.com)

BLOGUE INVITÉ. Je ne crois pas à l’analyse technique et n’y ai jamais cru. Pour moi, l’analyse technique est attirante pour plusieurs investisseurs parce qu’elle est simple à utiliser et qu’elle n’exige pas de leur part de procéder à une étude fondamentale longue et complexe avant d’acheter le titre d’une société. En ce sens, je comprends son attrait; je la considère un peu comme la méthode «fast-food» de l’investissement.

Il y a néanmoins un élément graphique que j’aime bien regarder lorsque j’évalue le titre d’une société pour la première fois : l’évolution à très long terme du titre en Bourse, par exemple sur 20 ans ou plus. Bien que ce graphique ne veuille absolument rien dire en ce qui a trait à l’évaluation du titre, il donne une bonne idée de l’historique de création de valeur d’une entreprise.

Pourquoi 20 ans ou plus? Parce qu’une telle période atténue l’impact majeur que peuvent avoir les modes ou les bulles spéculatives entourant un secteur ou un titre. Par exemple, si vous utilisez un graphique de 10 ans, il y a de bonnes chances que la courbe soit favorable puisque son point de départ correspond à 2009, le début d’un fort marché haussier. Si vous aviez fait cet exercice en 1999, la majorité des titres techno auraient affiché des courbes très favorables…

Le passé n’est jamais garant de l’avenir. Il reste que c’est ce qu’on a de mieux pour tenter de prévoir le futur d’une entreprise. Si je dois subir une opération chirurgicale complexe, je serai soulagé d’apprendre que mon chirurgien a obtenu un haut taux de succès pour une procédure semblable au cours des nombreuses dernières années.

C’est la même chose pour le graphique à long terme du titre d’une société : il ne veut pas tout dire, loin s’en faut, mais c’est un bon point de départ.

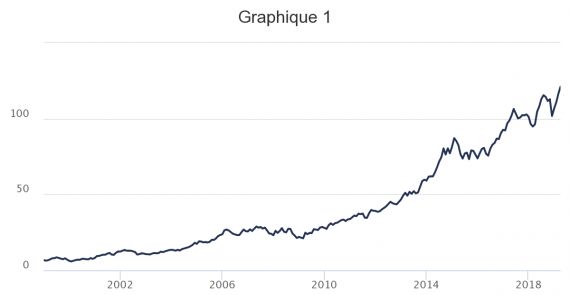

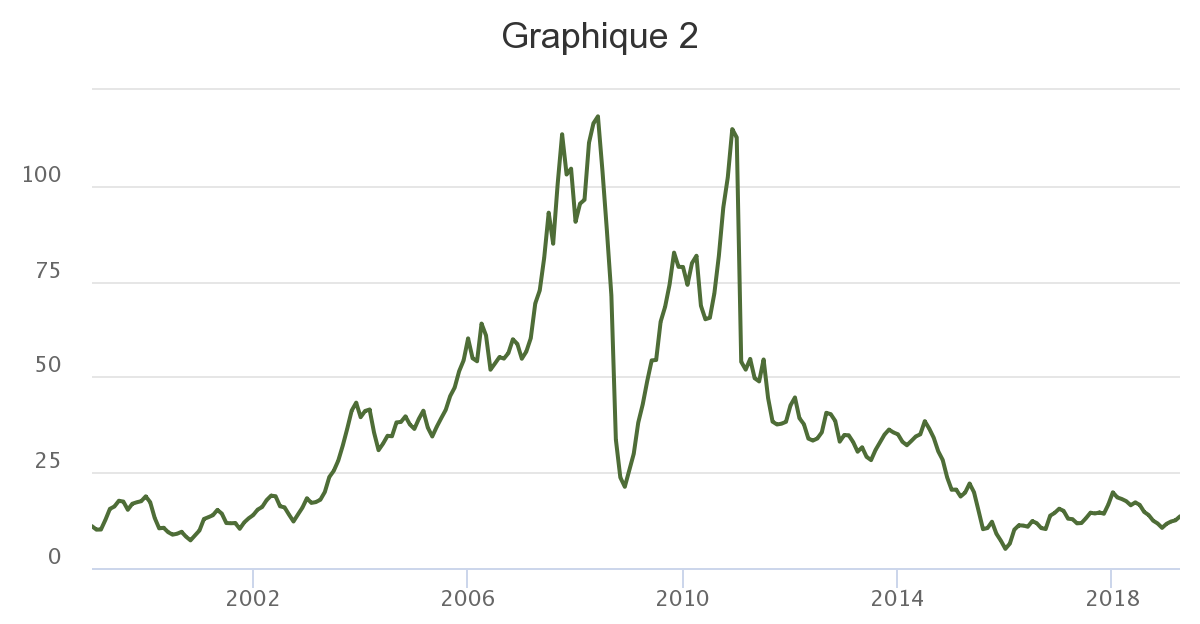

Si vous aviez le choix entre deux sociétés et que vous obteniez les graphiques suivants concernant l’évolution de leur titre, laquelle vous inspirerait le plus confiance?

Pour le premier graphique, on peut présumer qu’il s’agit d’une entreprise évoluant dans un secteur peu cyclique et dont les bénéfices ont suivi une tendance haussière pendant les quelque 30 dernières années. Une telle croissance dénote probablement un modèle d’affaires relativement unique, protégé par des barrières à l’entrée importantes. On peut probablement aussi conclure que ses dirigeants ont l’intérêt de leurs actionnaires à cœur.

Dans le deuxième cas, on peut se demander si le secteur d’activités de cette société est attrayant à long terme. Probablement s’agit-il d’un secteur cyclique dont les produits sont des « commodités ».

Je ne baserais jamais une décision sur un tel graphique. Il serait toutefois suffisant pour que j’élimine d’emblée le titre qui correspond au deuxième graphique. Une entreprise qui n’a pas réussi à créer de valeur pour ses actionnaires en 20 ans ne mérite probablement pas qu’on analyse son titre de plus près.

En revanche, la société derrière le premier graphique mérite davantage d’attention et d’analyse.

Philippe Le Blanc, CFA, MBA